При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рынок акций открыл неделю в позитивном ключе

- 29.03.2021 | 14:27

- Рынки

- Наталия Пырьева

- Финам

В понедельник, 29 марта, российский фондовый рынок в первой половине торгов демонстрирует уверенно оптимистичную динамику, сохранив позитивный импульс пятницы. Поддержку отечественным индексам оказывает оптимизм на внешних торговых площадках, связанный с восстановлением экономической активности в США в связи с масштабными стимулами и прогрессивной кампанией по вакцинации от коронавируса. Помимо этого, в течение прошедшей недели так и не появилось новой информации относительно потенциальных санкций против России, что ослабило геополитические риски и позволило инвесторам выдохнуть.

Американские фондовые индексы завершили пятничную сессию в значительном плюсе, тогда как в фаворитах торгов находились бумаги представителей банковского сектора. На данный момент фьючерс на индекс S&P 500 отступает на 0,5%, при этом доходность 10-летних «трежериз» опустилась до 1,644%.

Публикации значимой макроэкономической статистики в России и мире на сегодня не запланировано.

Индекс МосБиржи к середине торговой сессии продвинулся на 0,94% до 3522,65 пункта, а номинированный в долларах индекс РТС увеличился на 0,88% до 1462,46 пункта.

Что касается корпоративных новостей, то Globaltrans сегодня представил финансовые результаты своей деятельности по итогам 2020 года. Выручка компании в отчетном периоде снизилась на 28% г/г и составила 68,4 млрд руб., операционная прибыль сократилась на 41% г/г до 18,8 млрд руб. на фоне слабой ценовой конъюнктуры в сегменте полувагонов. Котировки компании снижаются на 0,83%.

Позднее сегодня свои финансовые результаты за 2020 год представит Транснефть, в преддверии публикации отчетности бумаги компании торгуются в плюсе на 0,6%.

Тем временем, динамику лучше рынка демонстрируют акции Норникеля и Русала, прибавляющие 4,54% и 4,42% после того, как Норникель сообщил об остановке водопритока на руднике «Октябрьский» и подтвердил возобновление добычи на рудниках «Октябрьский» и «Таймырский» в соответствии с планом восстановительных работ.

Среди лидеров снижения к середине дня оказались акции Магнита (-1,16%), Россетей (-1,08%), Лукойла (-0,82%), Роснефти (-0,8%). Заметно подорожали бумаги ММК (+1,15%), ПИКа (+1,60%), Юнипро (+1,17%), Черкизово (+1,08%).

Инвесторам, ориентированным на работу с перспективными отечественными компаниями и качественными дивидендными историями, можем предложить присмотреться к стратегии «RU. Капитал и дивиденды», отслеживающей именно такие бумаги.

С технической точки зрения на дневном графике индекс МосБиржи продолжает торговаться в рамках «восходящего клина», тогда как индикатор RSI расположен в благоприятном для покупок положении, в связи с чем в краткосрочной перспективе целесообразно отслеживать повышение индекса.

Американские индексы завершили пятничную сессию в плюсе

В пятницу, 26 марта, ключевые фондовые индексы Соединенных Штатов Америки завершили торговую сессию на положительной территории на фоне оптимизма по поводу возобновления экономической активности в стране.

Опубликованная в пятницу макроэкономическая статистика показала, что индекс потребительского доверия в текущем месяце достиг максимальной отметки с марта 2020 года. Так, индикатор подскочил с февральских 76,8 пункта до 84,9 пункта против консенсус-прогноза в 83,6 пункта. В то же время доходы населения США в феврале упали на 7,1% м/м, а расходы снизились на 1% м/м, тогда как аналитики ожидали в среднем сокращения первого показателя на 7,3% м/м, второго – на 0,7% м/м.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average повысился на 1,39% до 33 072,88 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 1,66% до 3 974,54 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite продвинулся на 1,24% до 13 138,73 пункта.

В числе фаворитов торгов оказались бумаги представителей банковского сектора на фоне заявления ФРС США о том, что временные ограничения на выплату дивидендов и проведения байбеков для большинства американских банков прекратят свое действие после 30 июня. В частности, котировки J.P. Morgan подросли на 1,67%, Bank of America – на 2,71%, а Citigroup – на 1,81%.

Удачно сложилась сессия для владельца брендов Victoria’s Secret и Bath & Body Works L Brands, который добавил в свой актив 3,65% после того, как компания улучшила прогноз прибыли в связи с ожидаемым ростом продаж на фоне принятия нового пакета стимулов.

Между тем, бумаги американского диверсифицированного производителя программного обеспечения Adobe Systems, входящие в состав стратегии «US. Сбалансированная», а также стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам) взлетели на 4,01%.

S&P 500

С технической точки зрения на дневном графике индекс S&P 500, оттолкнувшись от нижней границы восходящего клина, стремительно приблизился к его верхней границе, тогда как медленные стохастические линии и индикатор RSI расположены в благоприятном для покупок положении, в связи с чем в краткосрочной перспективе целесообразно отслеживать повышение индекса с перспективой обновления исторического максимума.

Европейские инвесторы настроены оптимистично, несмотря на третью волну Covid-19

Ведущие европейские фондовые индексы в первой половине торговой сессии демонстрируют преимущественно положительную динамику, сохраняя оптимистичный настрой на скорейшее восстановление мировой экономики. Тем не менее, страны зоны евро остаются под сильным давлением в связи с третьей волной распространения коронавирусной инфекции, тогда как вакцинация в регионе проходит достаточно медленно. В частности, в Германии вакцинировано лишь 10% населения.

По состоянию на 12:15 МСК немецкий DAX прибавил на 0,22%, британский FTSE 100 уменьшился на 0,32%, а французский CAC 40 стал тяжелее на 0,17%. Сводный фондовый индекс региона STOXX Europe 600 продвинулся на 0,12% до 427,44 пункта.

Удачно складывается сессия для польского разработчика компьютерных игр CD Projekt, который добавляет в свой актив 7,99% после того, как в сеть просочилась информация о том, что его новая игра Cyberpunk 2077 получит 10 бесплатных DLC и 3 платных аддона.

Тем временем, хуже рынка смотрятся бумаги швейцарского банка Credit Suisse, обвалившиеся на 13,03% после сообщения кредитора о том, что неназванный американский хедж-фонд объявил дефолт по маржинальным требованиям, объявленным на прошлой неделе Credit Suisse и другими банками.

Среди аутсайдеров торгов сегодня находятся также акции прочих представителей банковского сектора. В частности, котировки Deutsche Bank и UBS просели на 4,94% и 1,04% соответственно.

DAX

На дневном графике немецкий DAX, торгуясь в рамках восходящего канала, приближается к его верхней границе, тогда как медленные стохастические линии готовятся покинуть зону перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Китайские индексы не продемонстрировали единой динамики

Китайские фондовые индексы в понедельник завершили сессию без единой динамики. Настроения инвесторов находятся под воздействием ряда факторов – с одной стороны, сохраняются опасения относительно ужесточения требований Вашингтона к листингу китайских компаний на американских биржах, с другой – экономика КНР демонстрирует уверенные темпы восстановления. В частности, прибыль промышленных предприятий Китая в январе и феврале достигла 1,114 трлн юаней, что на 179% выше показателя за аналогичный период прошлого года.

По итогам сессии индекс CSI 300 продвинулся на 0,18% до 5 046,88 пункта, а ChiNext снизился на 0,31% до 2 849,97 пункта. Гонконгский индекс Hang Seng уменьшился на 0,05% до 28 322,00 пункта.

Удачно сложилась сессия для представителей банковского сектора. В частности, бумаги Industrial & Commercial Bank of China, Bank of China и China Construction Bank подскочили на 2,06%, 1,03% и 3,25% соответственно.

Представители энергетического сектора, в свою очередь, также продемонстрировали положительную динамику. Так, акции нефтепроизводителей China Petroleum & Chemical и PetroChina подорожали на 5,51% и 1,42% соответственно.

Среди аутсайдеров торгов оказались бумаги производителей электромобилей Geely Auto и BYD, снизившиеся в цене на 2,69% и 3,33% соответственно. Geely Auto в пятницу представила слабую финансовую отчетность за 2020 год, а также сообщила о сокращении дивидендов, что привело к падению ее акций на 15%. В свою очередь, котировки BYD демонстрируют сегодня отрицательную динамику в преддверии публикации отчетности за четвёртый квартал. Несмотря на то, что китайский рынок электромобилей по итогам 2020 год вырос на 19%, выпустив 1,24 млн машин, что более чем в три раза превышает объем рынка Германии, доминирует в отрасли по-прежнему Tesla.

Между тем, котировки интернет-гиганта Alibaba Group Holding (входящие в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам) продвинулись на 0,09%.

CSI 300

С технической точки зрения на дневном графике индекс CSI 300 продолжает торговаться выше уровня поддержки, расположенного на отметке 5000 пунктов, тогда как медленные стохастические линии покинули зону перепроданности и расположены в благоприятном для покупок положении. Учитывая вышесказанное, в ближайшие дни стоит ожидать рост индекса.

К 13:00 МСК на валютном рынке пара USD/CNY увеличилась на 0,3% до 6,561, тогда как курс USD/CNH повысился на 0,43% до 6,564. Котировки валютной пары USD/HKD также увеличились на 0,06% – до 7,773.

Доходность 10-летних китайских государственных облигаций, в свою очередь, увеличилась на 0,02 б.п. и составила 3,224%.

Нефтяные цены снижаются после разрешения ситуации в Суэцком канале

В понедельник, 29 марта, нефть теряет в цене порядка 0,5% на фоне известий о том, что в Суэцком канале удалось сдвинуть с места севший на мель контейнеровоз. При этом эпидемиологическая обстановка в мире продолжает ухудшаться, несмотря на развертывание программ вакцинации, создавая риски ослабления спроса на нефть в среднесрочной перспективе. Также необходимо отметить продолжающееся восстановление буровой активности в США, что потенциально может привести к переизбытку предложения на рынке.

К 11:53 МСК майские фьючерсы на нефть марки Brent снижаются на 0,31% и находятся у отметки $64,23, майские фьючерсы на нефть марки WTI торгуются в минусе на 0,74% на уровне $60,52.

Ситуация в Суэцком канале, похоже, движется к своему завершению – севший на мель контейнеровоз удалось сдвинуть с места. В настоящий момент буксиры пытаются перевести судно в положение, в котором оно сможет возобновить движение. В результате этого инцидента образовалась очередь из более 450 судов. Правда, пока отсутствует информация о том, сколько времени потребуется для полного восстановления судоходства по каналу. Тем не менее, участники рынка уже закладывают в свои ожидания скорое разрешение данного происшествия, что оказывает давление на нефтяные котировки.

Помимо этого, пандемическая обстановка в мире продолжает желать лучшего. В последние дни в центре внимания оказалась Индия, где за месяц темпы роста заболеваемости увеличились в несколько раз. В результате этого в минувшую субботу в штате Махараштра были усилены ограничительные меры. Для нефтяного рынка это весьма чувствительно, так как Индия является третьим по величине потребителем нефти в мире.

Также обращает на себя внимание продолжающийся рост буровой активности в США. По данным нефтесервисной компании Baker Hughes, количество активных буровых установок увеличилось за прошедшую неделю на 6 ед., до 324 ед. Потенциально это может привести к переизбытку предложения на рынке, что негативным образом отразится на нефтяных ценах.

В центре внимания на текущей неделе будет заседание ОПЕК+, которое пройдет с 31 марта по 1 апреля. Учитывая пандемическую обстановку в мире, участники рынка ожидают сохранения действующих квот на добычу без изменений.

Нефть Brent

Цена нефти марки Brent стабилизировалась над уровнем $62,5 под линией 50-дневной скользящей средней, тогда как стохастические линии, находясь вблизи зоны перепроданности, направлены вверх. В краткосрочной перспективе вероятно продолжение консолидации по инструменту в диапазоне $62-65.

Цены цветных металлов снижаются на торгах в понедельник. По состоянию на 11:53 МСК котировки золота опускаются на 0,40% и находятся у отметки $1725,35 за тройскую унцию.

Золото (GC)

Цена золота остается под уровнем $1750, тогда как стохастические линии движутся вниз. Это указывает на вероятность снижения котировок в краткосрочной перспективе.

Европейская валюта ослабевает на фоне третьей волны пандемии в Европе

Прошедшая неделя ознаменовалась существенным ослаблением евро на фоне пандемии коронавируса в Европе и укреплением доллара США. Так, курс EUR/USD снизился на 0,93%, до отметки 1,17937, а индекс доллара DXY повысился на 0,92%, до 92,775, что стало максимальным значением с ноября прошлого года.

Давление на европейскую валюту оказывает ухудшение пандемической обстановки в Европе, из-за чего власти были вынуждены вновь усилить ограничительные меры. На текущий момент ситуацию пока не удается стабилизировать, несмотря на действующие программы вакцинации. Помимо этого, все еще осложняется снизившимся уровнем доверия со стороны населения к вакцине AstraZeneca, несмотря на заключение Европейского агентства лекарственных средств о ее безопасности и эффективности.

В этих условиях доходности европейских гособлигаций демонстрировали негативную или нейтральную динамику, в результате чего привлекательность евро по сравнению с долларом снизилась.

Касательно американской валюты, ее укреплению, помимо общего ухудшения настроений на глобальных рынках, способствовала стабилизация доходностей казначейских облигаций США вблизи своих более чем годовых максимумов. Участники рынка ждут уверенного восстановления американской экономики в текущем году и роста инфляции, что находит отражение в динамике цен на госбумаги.

Стоит отметить, что руководители финансовых ведомств США также с оптимизмом смотрят в будущее. Так, в минувшую среду министр финансов США Джанет Йеллен и председатель ФРС Джером Пауэлл во время выступления перед Конгрессом выразили уверенность в восстановлении США. При этом Пауэлл вновь подчеркнул, что принятый недавно пакет бюджетной поддержки экономики на сумму $1,9 трлн не вызовет чрезмерного ускорения инфляции, а ожидаемый в этом году рост потребительских цен будет носить временный характер. Вместе с тем Йеллен отметила, что в будущем для финансирования масштабных инфраструктурных и общественных проектов потребуется увеличение налогов.

В части макроэкономической статистики, статданные по еврозоне и США выходили на прошлой неделе в целом в позитивном ключе.

Так, предварительные мартовские данные по индексам деловой активности в Германии и еврозоне существенно превысили прогнозы экономистов. В Германии индекс PMI в производственном секторе увеличился на 5,9 пп., до 66,6 пункта, превысив консенсус-прогноз в 60,8 пункта, а индикатор по сфере услуг вырос на 5,1 пп., до 50,8 пункта, тогда как аналитики ожидали значения 46,2 пункта. Также можно отметить прирост по индексу делового климата в Германии: в марте значение показателя увеличилось на 3,9 пп., до 96,6 пункта, что оказалось лучше прогноза в 93,2 пункта.

В то же время в еврозоне индекс деловой активности в производственном секторе вырос на 4,5 пп., до 62,4 пункта, против прогнозного снижения до 57,7 пункта, а в секторе услуг индекс увеличился на 2,1 пп., до 48,8 пункта, превысив консенсус в 46 пунктов.

В США аналогичные показатели деловой активности также продемонстирировали положительную динамику. В производственном секторе индикатор PMI вырос на 0,4 п.п., до 59 пунктов, однако оказался ниже консенсус‑прогноза в 59,3 пункта, а в сфере услуг индекс увеличился на 0,2 п.п., до 60 пунктов, совпав с ожиданиями аналитиков.

Помимо этого, финальная оценка по ВВП США за четвертый квартал была повышена на 0,2 п.п., до 4,3% к/к.

Также можно отметить позитивную динамику по числу первичных обращений за пособиями по безработице и ряду показателей от Мичиганского университета.

Вместе с тем данные по американскому рынку жилья оказались хуже ожиданий. Так, продажи на вторичном рынке жилься снизились в феврале на 6,6% м/м в сравнении с приростом на 0,2% м/м месяцем ранее, тогда как аналитики прогнозировали снижение на 3% м/м. Еще более существенное снижение было зафиксировано в сегменте новостроек: по итогам февраля продажи новых домов сократились на 18,2% м/м против прироста на 3,2% м/м в январе и консенсус-прогноза в -6,5% м/м.

На предстоящей неделе необходимо будет проследить за публикацией в Германии данных инфляции, безработице и розничным продажам; в еврозоне – по индексу доверия потребителей, индексу экономических настроений и уровню инфляции, а в США – по индексу деловой активности в промышленном секторе от ФРБ Далласа, индексу доверия потребителей, изменению занятости от ADP, изменению числа занятых вне сельскохозяйственного сектора и уровню безработицы. Помимо этого, во всех трех юрисдикциях выйдут окончательные данные по индексам деловой активности в производственном секторе от Markit.

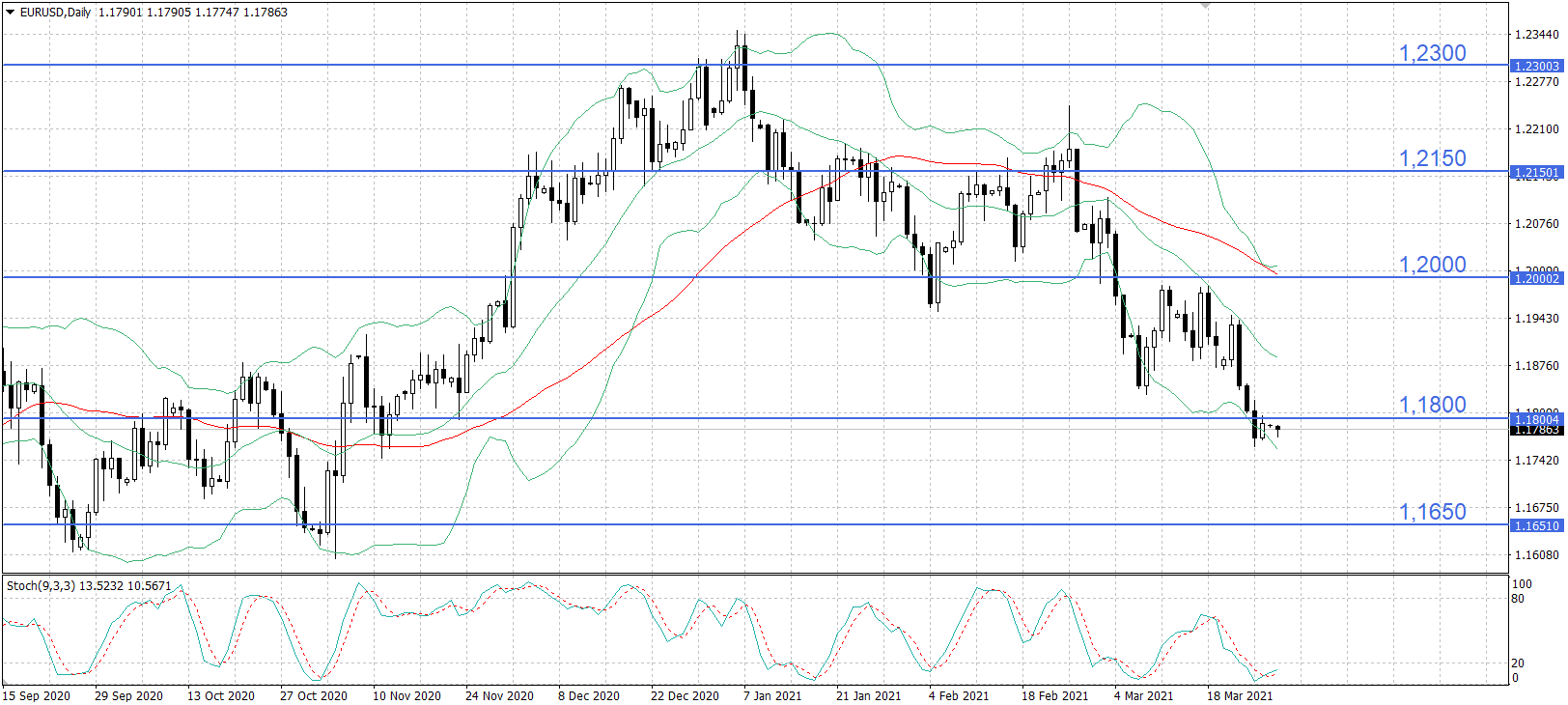

EUR/USD

Курс EUR/USD пробил уровень 1,1800 и пытается закрепиться под ним. Стохастические линии находятся в зоне сильной перепроданности, в связи с чем в краткосрочной перспективе вероятна пауза в нисходящем движении по инструменту.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Золото стремительно падает после рекордного роста

Золото в понедельник резко дешевеет: фиксация прибыли после рекордного роста и надежды на снижение геополитической напряжённости сокращают интерес к защитным активам.

Золото стремительно падает после рекордного роста

Золото в понедельник резко дешевеет: фиксация прибыли после рекордного роста и надежды на снижение геополитической напряжённости сокращают интерес к защитным активам.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение