При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рынок акций РФ осторожно понижается

- 27.05.2021 | 14:25

- Рынки

- Наталия Пырьева

- Финам

В четверг, 27 мая, российский фондовый рынок в первой половине торгов демонстрирует умеренно негативную динамику на фоне ухудшившейся обстановки на внешних фондовых площадках, которые пребывают в напряженном ожидании макростатистики в США.

Американские фондовые индексы завершили вчерашнюю сессию на положительной территории. На данный момент фьючерс на индекс S&P 500 понижается на 0,23%, при этом доходность 10-летних «трежериз» повысилась до 1,584%.

В России сегодня будут обнародованы международные резервы Центрального банка. Из важных данных в мире стоит обратить внимание на ВВП США за первый квартал, а также на блок данных по американскому рынку труда и базовые заказы на товары длительного пользования за апрель.

Из корпоративных событий в России сегодня значится публикация финансовых результатов по МСФО за первый квартал текущего года РусГидро, Полюса и HeadHunter. Помимо этого, на сегодня значатся заседания совета директоров Segezha Group и Русской Аквакультуры.

Индекс МосБиржи к середине торговой сессии опустился на 0,01% до 3710,12 пункта, а номинированный в долларах индекс РТС отступил на 0,02% до 1590,26 пункта.

Среди лидеров снижения к середине дня оказались акции ФосАгро (-3,56%), XP Retail Group (-3,23%), ММК (-1,56%), Полюса (-1,44%). Заметно подорожали бумаги Mail.ru Group (+2,38%), РУСАЛа (+0,97%), НЛМК (+0,78%), Полиметалла (+0,84).

Инвесторам, ориентированным на работу с перспективными отечественными компаниями и качественными дивидендными историями, можем предложить присмотреться к стратегии «RU. Капитал и дивиденды», отслеживающей именно такие бумаги.

С технической точки зрения на дневном графике индекс МосБиржи, торгуясь в рамках «восходящего клина», пребывает вблизи его верхней границы, а также недалеко от верхней линии полос Боллинджера, тогда как медленные стохастические линии готовятся войти в зону перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Рынок США подрос на фоне снижения опасений по росту инфляции

В среду, 27 мая, ключевые фондовые индексы Соединенных Штатов Америки завершили торговую сессию умеренным повышением основных индексов благодаря растущей уверенности в том, что ФРС не начнет ужесточать денежно-кредитную политику на фоне всплеска инфляции. В частности, зампредседателя ФРС Ричард Кларида заявил, что у американского регулятора есть инструменты для сдерживания инфляции, которые не встанут на пути восстановления экономики страны. В то же время глава ФРБ Сан-Франциско Мэри Дейли отметила, что еще не настало время для ужесточения монетарной политики.

Опубликованная вчера статистика показала, что запасы «черного золота», рассчитываемые EIA, уменьшились на 1,662 млн баррелей, в то время как ожидалось менее значительное сокращение в 1,050 млн после снижения на 0,426 млн неделей ранее (значение было пересмотрено с роста в 1,321 млн).

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average повысился на 0,03% до 34 323,05 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 0,19% до 4 195,99 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite продвинулся на 0,59% до 13 738,00 пункта.

Удачно сложилась сессия для производителя спортивных товаров Dick's Sporting Goods, который добавил в свой актив 16,91% после публикации впечатляющей финансовой отчетности за первый квартал. Так, чистая прибыль компании в отчетном периоде достигла $361,8 млн против убытка в размере $143,4 млн за аналогичный период прошлого года.

Рыночная капитализация автопроизводителя Ford Motor увеличилась на 8,51% на фоне заявлений компании о намерении расширить расходы на электрификацию автомобилей более чем на треть.

Положительную динамику по итогам торгов среды продемонстрировали бумаги ритейлера Abercrombie & Fitch, которые подорожали на 7,81% после того, как компания вернулась в первом квартале к прибыли на уровне $41,8 млн против убытка в $244,1 млн за аналогичный период годом ранее.

Среди фаворитов торгов оказались также акции компания по производству элитной одежды Capri Holdings, владеющей брендами Michael Kors, Versace и Jimmy Choo. Котировки прибавили в стоимости 3,14% благодаря тому, что компания зафиксировала лучшие, чем ожидалось, финансовые показатели в первом квартале.

Между тем, бумаги одного из ведущих в мире производителей видеоигр Activision Blizzard, входящие в состав стратегии «US. Сбалансированная», а также стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам) увеличились в цене по итогам сессии на 0,76%.

В числе аутсайдеров торгов оказались бумаги производителя яиц Cal-Maine Foods, подешевевшие на 2,07% после того, как аналитики BofA Securities понизили их рейтинг с Buy до Underperform.

S&P 500

На дневном графике S&P 500 продолжает торговаться в рамках восходящего канала, оттолкнулся от его нижней границы, в то время как медленные стохастические линии находятся недалеко от зоны перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Рынок Европы не демонстрирует единой динамики

Ведущие европейские фондовые индексы в первой половине торговой сессии демонстрируют разнонаправленную динамику в ожидании публикации данных по рынку труда и ВВП США. Европейское инвестиционное сообщество продолжает тщательно следить за комментариями представителей мировых центральных банков, опасаясь преждевременного изменения курса денежно-кредитной политики и сокращения стимулов.

По состоянию на 12:15 МСК немецкий DAX отступил на 0,36%, британский FTSE 100 увеличился на 0,02%, а французский CAC 40 стал тяжелее на 0,38%. Сводный фондовый индекс региона STOXX Europe 600 повысился на 0,13% до 445,8 пункта.

Удачно складывается сессия для бумаг британского застройщика British Land, растущих в цене на 3,7% после двухдневного падения, которое произошло из-за снижения стоимости принадлежащих компании объектов недвижимости за последний год более чем на 10%.

Среди аутсайдеров торгов оказались котировки германского производителя спортивных товаров Puma, которые отступили на 1,87% после того, как французский дом моды Kering, заявила о намерении продать порядка 8,9 млн акций Puma, что составляет примерно 5,9% акционерного капитала компании.

Рыночная капитализация британско-гонконгской банковской группы HSBC уменьшается на 0,11% на новости, что компания выходит из розничного банковского бизнеса в США и намерена сосредоточить свое внимание на азиатском рынке.

Акции Tate & Lyle снижаются в стоимости на 5,47% на сообщении о том, что компания провела переговоры о продаже подразделения по производству искусственных подсластителей за 1,2 млрд фунтов стерлингов ($1,66 млрд), возможно, частной инвестиционной компании.

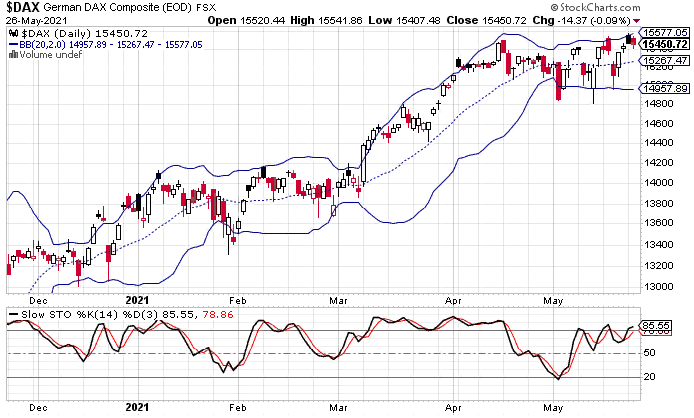

DAX

С технической точки зрения на дневном графике немецкий DAX, оставаясь в рамках восходящего тренда, консолидируется вблизи уровня сопротивления, расположенного на отметке 15 577. В то же время котировки индекса пребывают недалеко от верхней линии полос Боллинджера, тогда как медленных стохастические линии готовятся войти в зону перекупленности, в связи с чем потенциал роста индекса в ближайшие дни является ограниченным.

Китайские индексы завершили сессию на положительной территории

Китайские фондовые индексы в четверг завершили торговую сессию преимущественно на положительной территории. С одной стороны, улучшение взаимоотношений между Вашингтоном и Пекином в последнее время благоприятно сказывается на настроениях китайских инвесторов. С другой стороны, некоторое давление на рынке создает статистика, которая свидетельствует о замедлении темпов восстановления экономики. Так, в соответствии с данными Национального бюро статистики, прибыль промышленных предприятий КНР увеличилась в апреле на 57% г/г до 768,63 млрд юаней ($120,22 млрд) после роста показателя на 92,3% г/г месяцем ранее.

По итогам сессии индекс CSI 300 увеличился на 0,33% до 5 338,23 пункта, а ChiNext повысился на 1,20% до 3 223,06 пункта. Гонконгский индекс Hang Seng отступил на 0,15% до 28 113,37 пункта.

В ходе дебютных торгов на Шанхайской фондовой бирже акции производителя алкогольных напитков Eastroc Beverage Group взлетели на 44%.

Впечатляющую динамику сегодня продемонстрировали акции Next Digital, владеющей газетой Apple Daily. Котировки компании взлетели на 50,54% после возобновления торгов на Гонконгской фондовой бирже. Компания запросила приостановку, которая длилась 10 дней после того, как сотрудники национальной безопасности Гонконга заморозили активы основателя и крупнейшего акционера медиакомпании Джимми Лая.

В числе фаворитов торгов оказались котировки производителя смартфонов Xiaomi, которые прибавили в цене 3,55% после публикации сильной квартальной отчетности. Так, чистая прибыль компании в отчетном периоде подскочила на 260,6% г/г и достигла $1,2 млрд. Кроме того, Xiaomi подтвердила, что США исключили ее из "черного списка" компаний, связанных с оборонным сектором КНР и, соответственно, подпадающих под американские санкции.

Среди аутсайдеров торгов оказались бумаги интернет-компании Meituan, которые просели на 2,58% в преддверии публикации финансовых результатов за первый квартал текущего года, которая запланирована на завтра.

Между тем акции онлайн-ритейлера Alibaba Group, входящие в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, продвинулись на 0,31%.

CSI 300

С технической точки зрения на дневном графике индекс CSI 300 вышел за пределы бокового канала, а также за пределы верхней линии полос Боллинджера, тогда как медленные стохастические линии длительное время находятся в зоне перекупленности. Учитывая вышесказанное, в ближайшие дни потенциал роста индекса ограничен.

К 11:30 МСК на валютном рынке пара USD/CNY уменьшилась на 0,21% до 6376, тогда как курс USD/CNH понизился на 0,14% до 6,369. Котировки валютной пары USD/HKD снизились на 0,0010 б.п. до 7,761.

Доходность 10-летних китайских государственных облигаций, в свою очередь, увеличилась на 0,019 б.п. и составила 3,093%.

Данные от агентства EIA подтвердили сильный спрос на нефть в США

В четверг, 27 мая, цены на нефть снижаются в пределах 0,9% после прироста на 0,3% днем ранее. В последние дни нефтяные котировки стабилизировались вблизи своих многомесячных максимумов на фоне оптимистичных прогнозов по спросу на нефть на ближайшие месяцы, что уже находит подтверждение в динамике нефтяных запасов в США. В то же время перспектива возвращения на рынок иранской нефти вкупе удерживает цены от дальнейшего роста. В ближайшие дни в фокусе внимания инвесторов будет встреча ОПЕК+, на которой будут обсуждаться квоты на добычу.

К 11:55 МСК августовские фьючерсы на нефть марки Brent снижаются на 0,87% и находятся у отметки $68,13, а июльские фьючерсы на нефть марки WTI торгуются в минусе на 0,89% на уровне $65,62.

В целом на нефтяном рынке преобладают позитивные настроения, поскольку в летний период по мере ослабления ограничений на мобильность населения ожидается значительное увеличение спроса на нефть в США, Европе и Китае.

При этом оптимистичные прогнозы уже находят подтверждение в статистике по запасам нефти и нефтепродуктов в Штатах. Согласно опубликованным вчера данным от агентства EIA, по итогам минувшей недели запасы сырой нефти в США сократились на 1,662 млн баррелей против прироста на 1,321 млн баррелей неделей ранее, тогда как аналитики ожидали снижения на 1,05 млн баррелей.

При этом запасы бензина снизились на 1,754 млн баррелей по сравнению с предыдущим сокращением на 1,963 млн баррелей, что оказалось лучше консенсус-прогноза в -0,614 млн баррелей. По запасам дистиллятов также было зафиксировано снижение седьмую неделю подряд – на 3,013 млн баррелей против ожиданий в -1,9 млн баррелей, что свидетельствует о сильном спросе на нефтепродукты в стране.

Вместе с тем ожидаемое возобновление Тегеранской ядерной сделки удерживает нефтяные цены от дальнейшего роста. На текущий момент у участников рынка практически отсутствуют сомнения в позитивном исходе переговоров между США и Ираном, и основной вопрос сейчас заключается в том, как скоро завершатся переговоры и насколько быстро Иран сможет нарастить добычу и экспорт. Согласно заявлениям ряда представителей иранской нефтяной отрасли, в случае снятия американских санкций Иран сможет полностью восстановить добычу и экспорт до досанкционного уровня в считанные месяцы. Однако аналитики JPMorgan более сдержаны в своих оценках: по их мнению, Иран увеличит предложение на 500 тыс. б/с к концу текущего года, и еще на 500 тыс. б/с к августу 2022 года.

В ближайшие дни в центре внимания инвесторов будет встреча ОПЕК+, которая пройдет 1 июня. Инвесторы ожидают, что альянс сохранит квоты на июнь без изменений, однако квоты на июль могут подвергнуться пересмотру.

Нефть Brent

Цена нефти марки Brent консолидируется в узком диапазоне $68-69. Стохастические линии замедлились на подходе к зоне перекупленности, что указывает на ослабевание повышательного импульса и вероятность консолидации/снижения котировок в ближайшем времени.

Цены цветных металлов демонстрируют понижательную динамику на торгах в четверг. По состоянию на 11:55 МСК котировки золота опускаются на 0,27% и находятся у отметки $1896,05 за тройскую унцию.

Золото (GC)

Цена золота консолидируется вблизи уровня $1900. Стохастические линии направлены вверх, однако уже долгое время находятся в зоне перекупленности, что может говорить об ограниченном потенциале роста и вероятности коррекционного снижения по инструменту в краткосрочной перспективе.

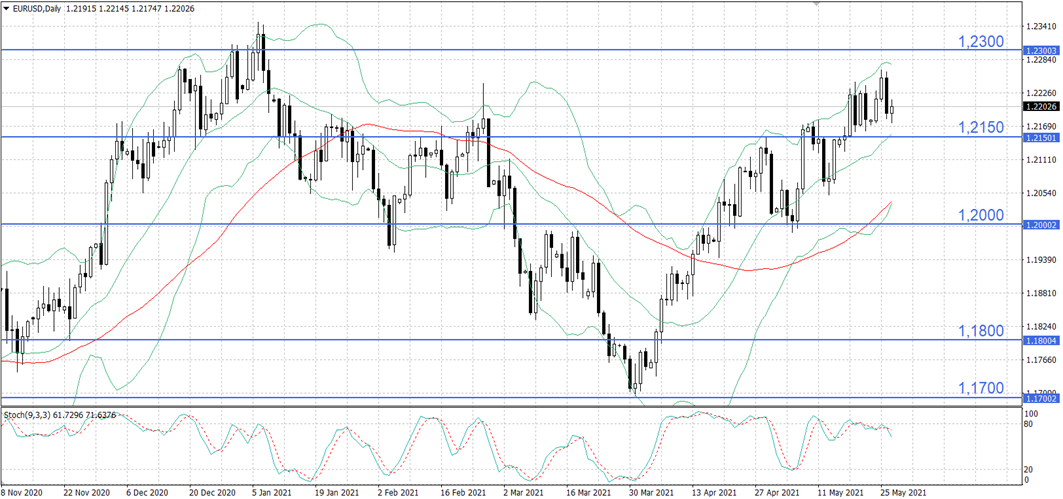

Смена тона в высказываниях представителей ФРС поддержала американскую валюту

В четверг, 27 мая, американский доллар торгуется вблизи уровня вчерашнего закрытия после заметного укрепления накануне. По состоянию на 11:52 МСК курс EUR/USD подрастает на 0,03% и находится на отметке 1,21960, а индекс доллара DXY снижается на 0,02% и торгуется у уровня 89,745. По итогам вчерашней торговой сессии курс основной валютной пары снизился на 0,50%, до отметки 1,21915, а индикатор DXY подрос на 0,45%, закрывшись выше уровня 90,00.

Смене настроений на валютных рынках поспособствовали вчерашние заявления вице-президента ФРС по надзору Рэндела Кворлса о том, что в случае более быстрого восстановления американской экономики Федрезерв может рассмотреть на ближайших заседаниях вопрос о снижении темпов покупки активов с рынка.

Стоит сказать, что днем ранее схожие оценки высказал вице-президент ФРС Ричард Кларида. Конечно, начало обсуждения вопроса сворачивания стимулирующих мер еще не означает реальных действий в этом направлении, однако инвесторы восприняли этот сигнал от регулятора как повод для фиксации прибыли по коротким позициям по доллару.

На этом фоне доходности 10-летних казначейских облигаций США также развернулись вверх после четырех дней снижения и сейчас находятся на уровне 1,589%.

Из показателей макроэкономической статистики вчера во Франции стали известны майские данные по индексу доверия потребителей. Так, показатель вырос на 2 пп., до 97 пунктов, совпав с консенсус-прогнозом.

Сегодня аналогичный индикатор был опубликован в Германии. Июньское значение индекса составило 7 пунктов, что выше предыдущего результата в -8,6 пункта, но хуже ожиданий аналитиков в -5,2 пункта.

Далее в течение дня ожидаются выступления главы Бундесбанка Йенса Вайдмана и ряда представителей ЕЦБ. Помимо этого, сегодня важно будет проследить за публикацией в США данных по заказам на товары длительного пользования, ВВП за первый квартал, первичным заявкам на пособия по безработице и количеству незавершенных сделок на рынке жилья.

Курс EUR/USD консолидируется вблизи отметки 1,2250, тогда как стохастические линии находятся на границе зоны перекупленности, что говорит об ограниченном потенциале роста и вероятности коррекции/консолидации по инструменту в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение