При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Сектор российских еврооблигаций продолжает стремиться вниз

- 25.01.2022 | 08:41

- Рынки

- Алексей Ковалев

- Финам

Геополитика продолжает править бал, и инвесторам ничего не остается кроме как подсчитывать потери.

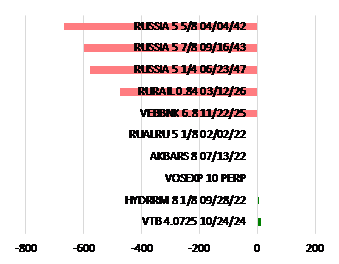

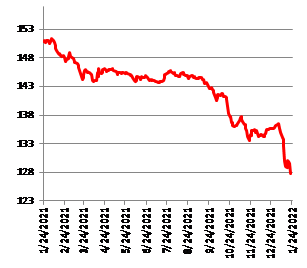

Вчера суверенная кривая следовала за риск-премией, нарастив в доходности почти 40 б. п. Если так пойдет и дальше, то мы увидим и 5%-ю доходность на долларовой кривой, вчера Russia-47 по доходности закрылась на отметке 4,7%.

Сектор ОФЗ: почти двузначные доходности. Если рынок акций упал в 2020 г., а рынок российских евробондов – в 2019 г., то рынок ОФЗ уже в начало 2016 г. Впрочем, для внутреннего долгового кроме геополитики есть еще один не менее мощный понижательный фактор – поднятие ключевой ставки ЦБ. До недавних пор в рынке ОФЗ была запрайсена ключевая ставка 9,5% (поднятие на 100 б. п.). Но обострение девальвационного риска позволяет предположить, что ответ ЦБ на этот проинфляционный фактор потенциально может заключаться в большем размере повышения ставки. Это сдвигает кривую ОФЗ по доходности выше – короткие бумаги уже коснулись отметки 10%. Кроме того, девальвация отражается на инфляционных ожиданиях, а это теоретически может означать удлинение сроков ужесточения ДКП, а значит дополнительное давление на средний участок кривой.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Nike: глобальный бренд, проходящий через сложный период перезагрузки

Сегодня Nike выделяется не потому, что процветает, а потому, что переживает один из самых сложных переходных периодов в своей современной истории.

Nike: глобальный бренд, проходящий через сложный период перезагрузки

Сегодня Nike выделяется не потому, что процветает, а потому, что переживает один из самых сложных переходных периодов в своей современной истории.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение