При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Она существует во всех оценочных коэффициентах.

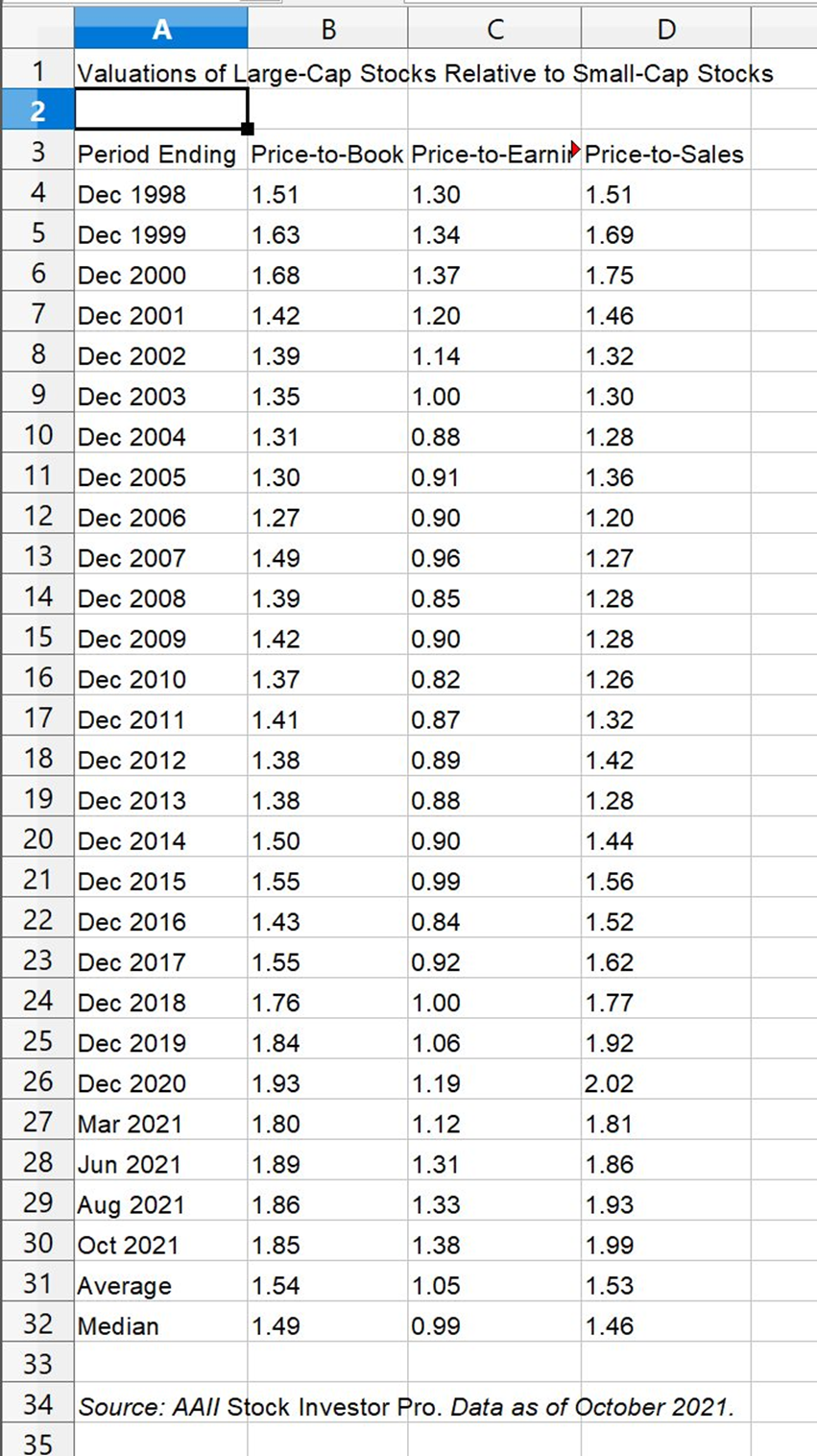

Акции с малой капитализацией остаются дешевле, чем обычно, по сравнению с акциями с большой капитализацией. Мы видим, что эта относительная недооценка существует во всех оценочных коэффициентах.

Я начну сравнение с соотношением цены к балансовой стоимости (P/B). Это сравнение оценок, которое президент AAII Джон Байковски привел в журнале AAII, и я использую его данные здесь. В настоящее время (по состоянию на октябрь 2021 года) среднее соотношение цены и стоимости акций индекса S&P SmallCap 600 составляет 2,22. Для акций индекса S&P 500 с большой капитализацией среднее соотношение цены к балансовой стоимости составляет 4,11. Деление 4,11 на 2,22 дает нам относительную оценку цены к балансовой стоимости 1,85.

Эта относительная оценка превышает историческое среднее значение 1,54 и историческую медиану 1,49. Большие цифры отражают более высокие оценки акций с большой капитализацией по сравнению с акциями с малой капитализацией. Используемые данные датируются декабрем 1998 года.

Многие инвесторы предпочитают смотреть на соотношение цены и прибыли (P/E). Среднее соотношение цены и прибыли для акций с большой капитализацией составляет 27,7. Акции с малой капитализацией имеют среднее соотношение цены и прибыли 20,1. Текущая относительная оценка соотношения цены и прибыли в 1,38 превышает среднюю историческую и медианную оценки в 1,05 и 0,99 соответственно.

Соотношение цены и продаж (P/S) рассказывает аналогичную историю. Среднее соотношение цены и продаж для акций с большой капитализацией составляет 3,63. Акции с малой капитализацией имеют среднее соотношение цены и продаж 1,82. Текущая относительная оценка цены к продажам в размере 1,99 превышает среднюю историческую и медианную оценки в 1,53 и 1,46 соответственно.

Премия за оценку, назначенная акциям с большой капитализацией по сравнению с акциями с малой капитализацией, увеличилась в период с 2016 по 2019 год. Точный год зависит от используемого соотношения. Достаточно сказать, что маятник оценки сильно качнулся в одном направлении.

Со временем пресловутые маятники финансового рынка возвращаются к центру. Это концепция, известная как возврат к среднему значению. В процессе эти символические маятники могут переориентироваться.

Время, когда произойдет возврат к среднему значению, и величина, на которую оно корректируется, неизвестны. Когда финансовые показатели действительно возвращаются к своим историческим средним значениям, корректировки часто бывают болезненными для тех, кого они застают врасплох. Ветераны финансовой индустрии и те, кто изучает историю рынка, знакомы с прошлыми событиями.

Если только не произошел постоянный разрыв с историей, разумно ожидать, что относительный разрыв в оценке сократится в будущем. Мы видели, что акции с малой капитализацией превысили показатели в начале этого года, прежде чем отстать от акций с большой капитализацией, начиная примерно с июля. Была ли первая половина года началом движения или просто кратковременным всплеском продолжающейся тенденции, которая еще не исчерпала себя, еще предстоит выяснить. Что мы действительно видим - так это то, что относительные оценки по-прежнему отдают предпочтение акциям с меньшей, а не с большей капитализацией.

Профиль автора в соцсети: https://www.facebook.com/vorobyev.alxdr

обсуждение