При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Или альтернативный анализ статистики про SPAC.

Нет, я не про критику SPAC’ов, я пока наблюдаю (хоть и с выраженным опасением) за этой всей историей, но я просто хотел бы высказать одну мысль о том, что вся статистика SPAC’ов неправильно читается и сравнивается.

Что мы обычно имеем:

1/ Весь глобальный рынок IPO за 2020 год – это $229 млрд или 1,134 сделки, рынок США – 60% по объему и 41% по количеству.

2/ SPAC’и подняли в прошлом году $83 млрд (рост в 6х) в 248 размещений компаний-пустышек (рост количества в 4.2х). И это вроде как 36% рынка по объему и 22% по количеству. Действительно, в статистике это так.

НО!

3/ По сути своей размещение SPAC’ов – это привлечение денег в специальные компании, которые должны выбрать target. То есть, это нельзя сравнивать с IPO – привлечением финансирования непосредственно в компании. Нужно сравнивать с объемом привлечения капитала инвесторов таких компаний – VC фондов, хедж фондов.

4/ Давайте посмотрим на базу для сравнения.

- Если говорить про VC фонды, то глобально классические VC привлекли $112 млрд нового капитала от LP инвесторов ($74 млрд – США), а secondaries фонды - $96 млрд. Итого более $208 млрд за год.

- если говорить про хедж фонды, то они, вроде как, потеряли $140 млрд за прошлый год, но их активы под управлением все равно выросли на $632 млрд до $3.8 трлн.

- Для сравнения – dry powder (свободные средства) VC & PE фондов составляют $1.9 трлн. Там бОльшая часть – это PE, но это то, что получилось быстро найти.

5/ В итоге мы получаем, что SPAC’и имеют такую роль

- VC fundraising (2020): $112 млрд

- Изменение капитала хедж фондов (2020): $623 млрд

- SPACs raised (2020): $84 млрд (74% от VC и 13% от хедж фондов)

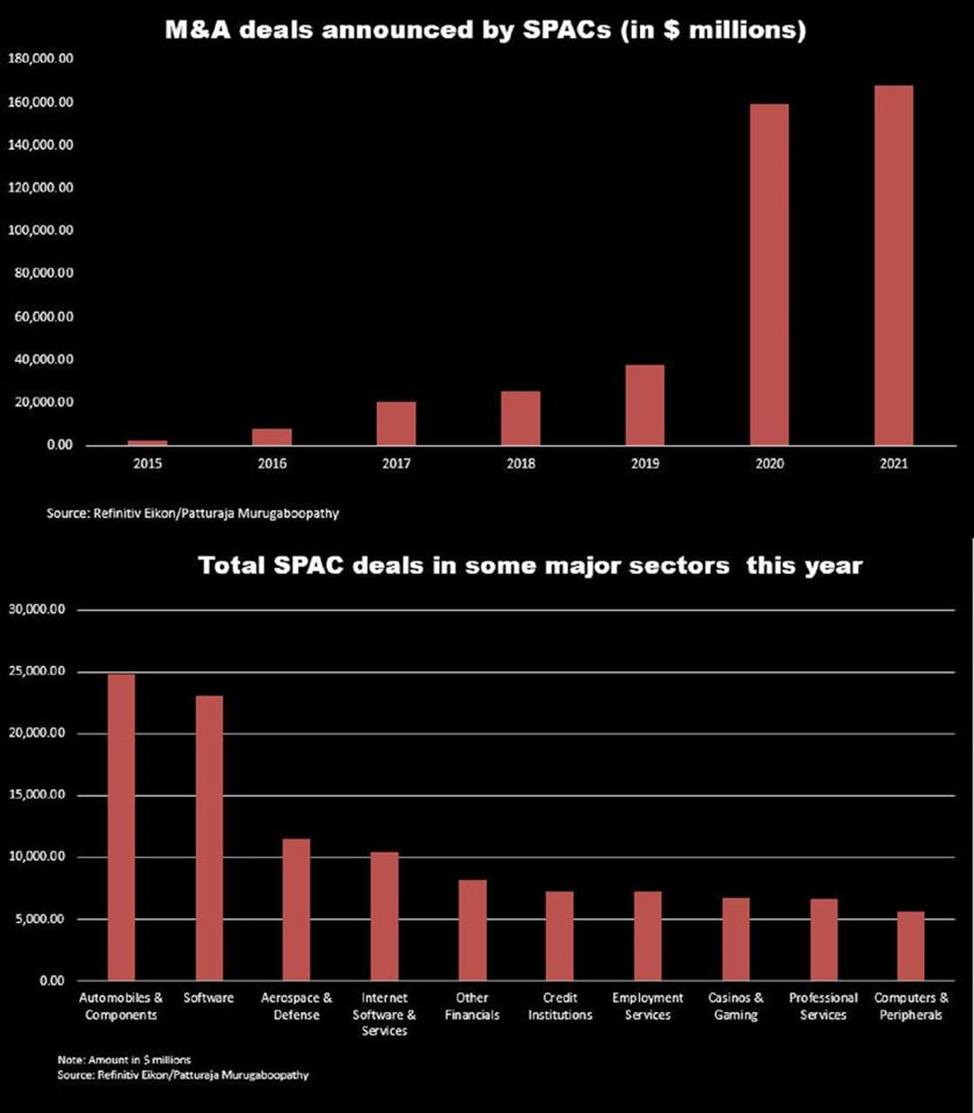

6/ Так а выходы с чем сравнивать? Подошел к сути. В самом низу (как основу поста) оставляю ссылку на анализ Refinitiv по M&A SPAC’ов с их целями. Это и есть реальные объемы, которые стоит сравнивать с IPO.

7/ В итоге мы получаем, что SPAC’и имеют еще и такую роль:

- IPO (2020, за вычетом SPAC’ов) $145 млрд

- SPAC mergers $157 млрд. (108% от объема IPO)

8/ Кстати, за первый квартал SPAC’и подняли уже $97 млрд, а слияний произошло уже на $170 млрд. И то и другое – больше, чем в прошлом году.

9/ Еще статистика про SPAC’и в заметке.

- в 2019 году SPAC M&As было менее $40 млрд

- больше всего SPAC’ов слились с компаниями из следующих секторов: Automotive, Software, Aerospace.

- США занимает едва ли не 99.99999% рынка

https://www.reuters.com/.../us-usa-markets-spac...

Профиль автора в соцсети: https://www.facebook.com/den.efremov

обсуждение