При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Про финансовую грамотность депутатов, как прошёл май, почему российский рынок идёт в рассинхрон с остальными, Кудрин vs Титов и многое другое.

Российские акции без премии за риск

Александр Абрамов: «Кредит Свисс обновил данные по долгосрочной инвестиционной доходности акций и облигаций по разным странам. Данные по России таковы. В 2000-2016 гг. премии за риск по акциям совсем нет. За 1995-2016 она близка к нулю. То есть за владение российскими акциями инвестор не получает компенсации даже премии за риск. И мне кажется, это комплексная история. Это цена за низкий уровень корпоративного управления, «защиту» прав миноритарных инвесторов, эффективность экономики, инвестиционный климат, прозрачность информации о ценных бумагах и эмитентах, качество финансового регулирования. Акции не становятся выгодными для инвесторов сами по себе. Для этого нужна долгосрочная продуманная политика по преодолению перечисленных болезней рынка акций российских эмитентов.

Трейдинг в мае

Ярослав Кабаков: «Лето наступило. Подвожу итоги месяца. Ожидания, что все будет неспокойно - подтвердились. Но предупрежден - значит вооружён. Моя свехконсервативная стратегия "Бондовая" прибавила за месяц + 0,31 % Что очень неплохо в условиях роста доходности ОФЗ и коррекции на рынке акции. С 01.11.17 доходность -+7%. Стратегия идеально подходит для ИИС, служит альтернативой депозиту с горизонтом 2 года. Более рискованная стратегия "Облигационная + ХЕДЖ" за месяц прибавила +1,38%, в основном благодаря фьючерсу на доллар\рубль. Облигации распродал, стратегия с коротким горизонтом, поэтому сейчас в кэше, что не исключает краткосрочных спекуляций, за 2 месяца +6,5%. Ссылка на стратегии: http://www.comon.ru/user/YaKabakov/strategy/all/

Ян Арт: «И снова немного о бирже. Итоги первых двух недель торговли на форексе в российской юрисдикции на платформе Финам: прибыль 8,7%. Идем с темпом прибыльности 209% годовых. До Ларри Уильямса еще далеко, но "немного" лучше, чем "народные ОФЗ". Из минусов: половина депозита в рисковых позициях. "Тесла Моторс", акций которой мы случайно купили в 10 раз больше, чем хотели для пробы по цене 307$ сегодня достигли 342$. Половину продали, с оставшейся половиной с усилившимся интересом ждем-с, что будет дальше. И да, примета подсказывает всем трейдерам: ушел май - покупай. P.S. Только не облигации, особенно МФО или просто МФ )))»

Московская биржа

Сергей Романчук: «С 01 июня 2017 года на срочном рынке Московской Биржи стартует новая маркет-мейкерская программа «Провайдеры ликвидности». На первом этапе программа рассчитана на крупных участников, которые в течение 3-х месяцев (по август) должны поддерживать большие объёмы торгов ликвидными инструментами: фьючерсами на нефть BRENT, золото, Индекс РТС и курс доллар США - российский рубль. 1) Она предназначена для самых ликвидных инструментов, условия поддержания котировок – очень мягкие (широкие среды и небольшие суммы). Таким образом, исполнение необходимых обязательств не добавит мгновенной ликвидности в смысле более узкого среда на объем. 2) Единственным реальным и трудно выполнимым условием является обьем по инструменту, после достижения которого маркет-мейкеру возвращается 25% комиссии (по всем сделкам, а не только пассивным маркет—мейкерским). Идея Биржи заключается в том, чтобы стимулировать наиболее оборотистых клиентов поддержать оборот в течении летних месяцев. Пороговые объемы выбраны так, что в мае никто бы не смог получить возмещение части комиссии, так что никто не получает подарок от Биржи - всем надо постараться…[…] Программа скорее вредная, чем полезная, так как ведёт к дальнейшей монополизации рынка - в силу выбранных порогов на возврат могут реально рассчитывать 1-2 клиента, а значит программа носит признаки адресной и по большому счёту нарушает правила добросовестной конкуренции».

Пенсионная реформа

Андрей Мовчан со статьёй: ««Предложения Кудрина сводятся к согласию на банкротство пенсионной системы».

О финансовой грамотности депутатов

Алексей Саватюгин: «Очень прошу представителей ЦБ РФ и Минфина РФ, отвечающих за финансовую грамотность населения, оставить пока в покое малолетних детишек (все равно у них каникулы) и обратить своё пристальное внимание на повышение финансовой грамотности депутатов Государственной Думы. Тема чрезвычайно актуальная, на грани угрозы национальной безопасности. Откладывать дальше нельзя. Готов выступить волонтером. Привезу умные книжки, расскажу как жизнь устроена, объясню принципы рыночной экономики и преимущества свободного ценообразования, расскажу что такое свобода договора, прочитаю интересный исторический экскурс. Кто со мной в помощь?»

ОФЗ-Н

Виктор Тунев: «Судя по информации из сюжета от Сбербанка, в Перми "народные ОФЗ" купили >80 чел. на сумму 72 млн. Первый транш на 16 млрд. успешно распродан. Следующий будет осенью. Не согласен с Даниил Фадеев, что обычные облигации интереснее. Все зависит от целей и сроков. Вместо имеющегося вклада в Сбербанке со ставкой до 5% и возможностью изъятия на год (а сейчас уже до 4%), я приобрел ОФЗн по цене чуть ниже номинала с доходностью ~9,2% до погашения. Просто поставил заявку в биржевом терминале - как покупаю и продаю другие ценные бумаги. Разовая комиссия 0,5% при сумме больше 300 тыс. снизила доходность моих вложений до ~9%, если держать до погашения. Аналогичные ОФЗ на рынке торгуются под 8% годовых и ниже. Разница 1% в год существенная! В целом, народные ОФЗ - хорошая возможность для тех, кто держит в банке небольшой финансовый запас - до 6 зарплат, как советуют в умных книжках по личным финансам. Если деньги вдруг потребуются через год, то доходность составит около 7% (купоны 78 руб. на каждую 1000 минус комиссия 0,5%), после двух лет ~8% (купоны 161 руб. минус комиссия 0,5%). А продержав до погашения 3 года, можно получить все ~9% годовых (купоны 268 руб. на каждую вложенную 1000 руб., комиссии при погашении нет). Ликвидность абсолютная. В любой рабочий день можно погасить ОФЗн по номиналу, а после первого года - включая накопленный купонный доход по день погашения».

Криптовалюты

Сергей Руппиев рекомендует материал про попытки Московской биржи и Санкт-Петербургской биржи организовать торговлю криптовалютами.

Василий Олейник о том, что блокчейн-платформа Ethereum стоит дороже ВТБ: «Хотите верьте, хотите нет, но 1 трлн$ это детище будет стоить! И вот почему Г.Греф не уговорил её создателя развивать всё в России? А Теперь Виталика только на Питерском Форуме и можно увидеть, а все технологии он развивает за границей и не Сбербанк вкладывает деньги, а другие. Сколько уже наших мозгов утекло из России и создали там передовые технологии, а мы даже телефон свой выпустить не можем, который бы хоть как-то был конкурентно способен».

Погружение на дно

Павел Рябцев: «В России все как всегда иначе. Пока мировые рынки капитала обновляют исторические максимумы, Россия, нащупав дно, несется к следующему и нет того дна, которое было бы не посильно рынку акций России! На 2 июня 2017 индекс ММВБ установил новый антирекорд – отношение индекса ММВБ к рублевой денежной массе M2 стало сопоставимым с самыми низкими значениями 2008 года, когда по номиналу индекс колебался на уровне около 600 пунктов. Более того, сейчас рынок существенно дешевле, чем в 1998 году. Т.е. бесспорно - абсолютное днище! В более близком рассмотрении можно увидеть, что в 2014 все же было ниже, чем сейчас относительно рублевой денежной массы. Ниже, но ненамного. С точки зрения немаржинальных долгосрочных позиций, наверное, сейчас российский рынок самый перспективный среди всех активов. Дивидендная доходность в этом году рекордная, особенно по второму и третьему эшелону. Плюс зашкаливает безумие и общее безрассудство, когда акции начинают гонять по 10-15% в обе стороны, как Сургутнефтегаз, например. Относительно себя могу сказать, что впервые с 2014 рынок стал вновь интересен с точки зрения покупок и волатильности, поэтому снова в игре. Дивидендная доходность уже сейчас превышает ставки по депозитам, а дневная волатильность столь высока, что даже неудачные входы может выводить в серьезный профит в рамках нескольких часов или минут».

Курс рубля

Андрей Мовчан о том, что никто в России не может повлиять на курс рубля.

Данила Бабич: «50 рублей за доллар. Такой уровень второй год подряд называют оптимальным промышленники согласно опросам. Курс устраивает представителей легкой и пищевой промышленности, фармацевты - за более сильный рубль, в районе 40, а металлурги - за ослабление рубля в район 60».

Нефть

Юрий Белоусов: «Многие аналитики прогнозируют, что цены на Brent к концу года будут составлять $65 за баррель. Хотя данные Международного энергетического агентства и Управления энергетической информации свидетельствуют о высоком уровне соблюдения квот по сокращениям ОПЕК, объемы запасов нефти на мировом рынке до сих пор весьма велики. Объемы поставок нефти из стран ОПЕК в США и Китай на 10 процентов больше, чем в прошлом году. Таким образом, ограничения ОПЕК не слишком сильно влияют ни на уровень цен, ни на объемы мировых запасов нефти».

Андрей Нальгин: «Добыча нефти на морском шельфе, с глубин в несколько сотен метров под водой, теперь переживает свою революцию, подобную сланцевой. Её себестоимость стала заметно дешевле, поскольку производители смогли рационализировать операционные издержки, согласно отчёту Wood Mackenzie Ltd. По её данным, рыночная цена чёрного золота уже в размере 50 долл. за баррель может оказаться вполне приемлемой для многих проектов нефтедобычи на шельфе в следующем году. Это заметный прогресс по сравнению со средней точкой безубыточности при цене барреля около 62 долл. в I квартале и 75 долл. в 2014 году. Всё это, разумеется, ещё более осложняет задачу #ОПЕК и России по удержанию нефтяного рынка в приемлемых ценовых границах. Картина там складывается не очень радужная».

Циклы Кондратьева

Максим Перфильев о больших и малых циклах Кондратьева (полный текст по ссылке)

Интервью

Интервью с Александром Горчаковым, разработчиком торговых роботов и управляющим активами ИК «ФОРУМ».

Предсказания

Яков Миркин: «Вопрос, заданный в 2010 г. E-xecutive.ru: можно ли обозначить контуры модели «Российская экономика-2020»?

«Ответ: Вариант 1. Если экстраполировать, то в 2020 году мы увидим примерно ту же российскую экономику, которая существует сегодня: ориентированную на экспорт сырья, с крайне концентрированной собственностью, с олигополиями, с очень высокой ролью государства как собственника, как экономического агента. Это – развивающаяся страна. Россия продолжает быть «государственной корпорацией», с вкраплениями частной собственности и современных технологий. Ее экономика (как реальный сектор, так и финансовый) вплетена в глобальную и является функцией от спроса и предложения сырья, от курсов мировых резервных валют.

До 2020 года мы можем натолкнуться на свой собственный финансовый кризис (по статистике, для таких экономик они характерны с периодичностью 1-2 раза в 5-10 лет). В такой модели «Россия-2020» полностью отражаются реалии сегодняшней экономики. Эта модель инерционна, в ней есть своя логика, она складывалась в течение двух десятилетий, она полностью основывается на нашем мышлении, на нашем природном характере. Она имеет корни в советской экономике.

Вариант 2. Какие обстоятельства могут изменить тенденцию? […]

Кудрин vs Титов

Евгений Коган о различных стратегиях развития страны: «[…] Боюсь, в нашей стране по настоящему соц заказ на реформы еще не созрел по настоящему. Поэтому народ будет как мне видится, продолжать жить в своем измерении. Копаясь в своих огородах. Сидя на кухне, Ругаясь на пробки. Делая все, чтобы дети получили хорошее образование и валили куда подальше и т д. А власть будет продолжать жить в своем мире. Делая вид, что начинает серьезные реформы, проводя обсуждение концепций развития, но по честному, продолжая отстраивать Государственно Монополистический ( Чоболистический ) Капитализм».

Сергей Алексашенко о конкурирующих программах Кудрина и Титова.

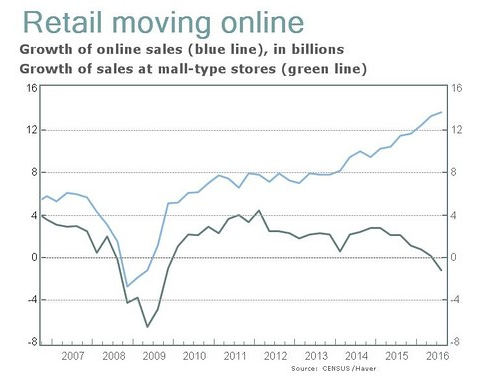

Эпоха Amazon

Данила Бабич о статье про то, как Amazon убил больше рабочих мест в США, чем Китай: «Если вынести за скобки детище Стива Джобса, то прошедшее десятилетие можно смело назвать эпохой Google. Но сейчас - уже новая эпоха, эпоха Amazon

обсуждение