При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

О движении капитала между странами.

Какие страны являются донорами капитала, а какие реципиентами? Вопрос важнейший для современной геополититки, а может быть даже краеугольный. Возьмем к примеру Россию. Россия экспортирует капитал на протяжении последних 27 лет при том что российская инфраструктура (дороги, мосты, порты, аэропорты и пр.) находится в довольно жалком состоянии в сравнении с Европой, Канадой, Австралией и многими другими странами. Нормально ли это? Конечно нет.

Или другой пример, Великобритания, Австралия и Канада это страны которые не производят ничего, но при этом являются реципиентами капитала. У них хорошая инфраструктура и высокий уровень жизни. Как такое возможно? Когда реципиентами капитала выступают Китай, или США в этом есть логика. В Китае экономический бум и растущий внутренний рынок, туда есть смысл вкладывать. США эмитируют резервную валюту, соответственно они больше чем прочие страны защищены от финансовых шоков. А Канада или Австралия с чего вдруг стали реципиентами капитала? Если вы зададите этот вопрос какому-нибудь либеральному экономисту типа Алексашенко или Илларионова то скорее всего они будут кудахтать про инвест. климат, административные барьеры, судебную систему. Но это будет неверный ответ, перетоки капитала между странами определяет не инвест. климат а степень контроля страны-донора над экономикой страны-рецепиента (или наоборот).

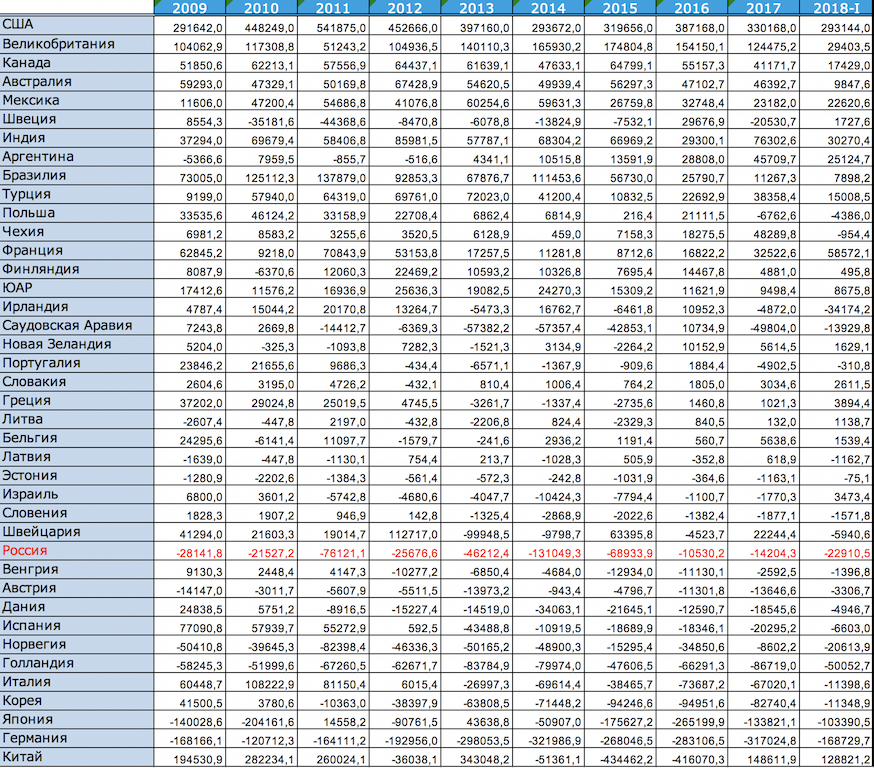

Смотрите таблицу, в ней показаны потоки капитала в и из стран ОЭСР. Это финансовый счет платежных балансов этих стран. Знак минус означает что страна экспортирует капитал, знак плюс означает что страна импортирует капитал. 2018-I это певое полугодие 2018 года. Всё в миллионах долларов.

О каком капитале идет речь? Финансовый счет включает в себя следующие транзакции между резидентами и нерезидентами: прямые инвестиции, портфельные инвестиции, кредиты, размещение депозитов, покупку валюты и пр. Когда страна, к примеру, продала нефть и получила деньги это не движение капитала, это выручка. Движение денег между резидентами и нерезидентами при совершении экспортных и импортных операций отражается по статье «Текущий счет платежного баланса». Мы же говорим сейчас только про финансовый счет.

Когда встречаются лидеры крупных стран (например Меркель и Трамп) то они обсуждают либо условия торговли, либо движение капитала. Причем вопросы движения капитала обсуждать проще. К примеру, мы видим какие сложности испытывает Трамп обсуждая условия торговли с Китаем. Ему нужно закрыть дырку в 375 млрд. долларов торгового дефицита с Китаем но США не производят ничего что могло бы найти спрос на китайском рынке. Поэтому они вынуждены предлагать китайцам сжиженный газ. Думаю, что уговорить китайцев инвестировать деньги в американские акции проще, нежели уговорить их покупать сжиженный газ.

От потока капитала поступающего в американскую (или любую другу экономику) экономику зависит и уровень жизни населения и благосостояние элиты. Поток капитала в экономику поддерживает фондовый рынок и рынок недвижимости, соответственно элита чувствует себя хорошо. Кроме того, поток даже спекулятивного капитала в экономику (не говоря уже про прямые инвестиции) поддерживает еще и уровень жизни населения, потому что деньги инвестированные в фондовый рынок попадают к резидентам и резиденты на эти деньги покупают товары и услуги внутреннего производства. А США, к примеру, испытывают сейчас колоссальные проблемы с поддержанием уровня жизни населения.

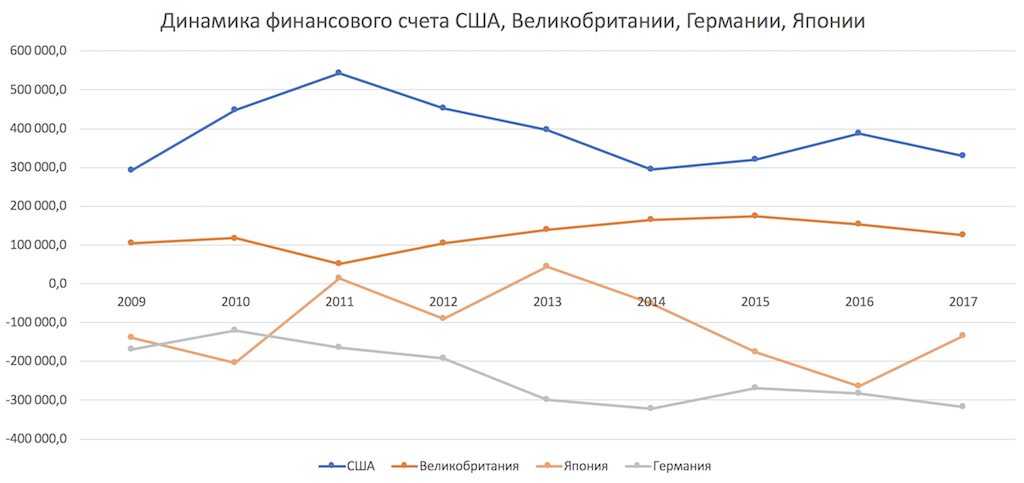

Построим диаграммы, чтобы было удобнее.

Какие страны у нас крупнейшие реципиенты капитала? Это США и Великобритания. А кто у нас крупнейшие доноры капитала? Это Германия и Япония. (США импортируют капитал на сумму 300-400 млрд. долларов в год, Великобритания – на сумму 100 – 150 млрд. долларов в в год. Германия экспортирует капитал на сумму 300 млрд. долларов в год, Япония – на сумму 100 – 200 млрд. долларов в год.) Так совпало, что крупнейшими реципиентами капитала являются страны-победители в ВМВ, а крупнейшими донорами капитала являются страны, проигравшие в ВМВ. Думаю, это не простое совпадение. Разумеется, Германия не отсылает в США и Великобританию 300 млрд. долларов ежегодно. В основном Германия инвестирует в Европу, но и американцам с англичанами что-то достается. Сколько мы не знаем, эту информацию Бундесбанк не раскрывает. Япония тоже не детализирует свою чистую инвестиционную позицию. У США сейчас чистая инвестиционная позиция минус 8,6 трлн. долларов. Думаю, там пара триллионов немецких и пара триллионов японских.

Китай долгое время был реципиентом капитала, одним из крупнейших в мире, но в 2014 году рост ставок в США привел к обвалу фондового рынка в Китае что повлекло бегство капитала из китайской экономики и на 2 года, 2015 и 2016, Китай стал крупнейшим экспортером капитала в мире.

Кроме того, крупными экспортерами капитала являются Корея, Италия, Саудовская Аравия и Нидерланды. Италия и Нидерланды вместе с Германией тащат на себе ЕС. Корею американцы подняли из грязи и теперь доят. СА добывает нефть поэтому должна делиться. (Ведь это не они манипулируют ценой на нефть, а американцы, соответственно саудиты должны часть маржи американцам отдавать. Иначе будет нечестно.).

Россия тоже экспортер капитала, но далеко не самый крупный.

Крупными реципиентами капитала являются также Канада, Австралия, Индия. Канада и Австралия потому что англо-саксы. Индия потому что крупный рынок с самыми высокими темпами роста в мире. Все хотят на этот рынок попасть.

Как эта система работает? Кто управляет потоками капитала? Думаю, МВФ и ЕЦБ плотно регулируют денежно-кредитную политику большинства центробанков в мире, доводят до них контрольные цифры по курсу валюты, уровню процентных ставок, темпам роста денежной массы, что и определяет объем экспорта (импорта) капитала. Поэтому иногда действия отдельных центробанков выглядят нелепо. Большинство стран в мире подчиняются этому регулированию потому что либо проиграли в ВМВ (Холодной войне), либо полностью зависят от США (как Корея или Саудовская Аравия), либо полностью зависят от Германии (Италия, Прибалтика, Чехия, Словакия и пр.). Исключением являются Китай, Индия, Иран, которые похоже на то что реально независимы.

Вот поэтому в Великобритании, Канаде и Австралии такая хорошая инфраструктура. Англо-саксы выиграли и во ВМВ и в Холодной войне, поэтому живут хорошо, не имея никакого производства и ничего не экспортируя. США живут уже значительно хуже потому что им приходится тащить на себе громадный ВПК и 600 военных баз по всему миру, а также субсидировать Израль, Египет, Пакистан и еще кучу стран.

P.S. Кто хочет перепроверить цифры, смотрите здесь

Профиль автора в соцсети: https://monetary-policy.livejournal.com/

обсуждение