При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

На рынке нефти.

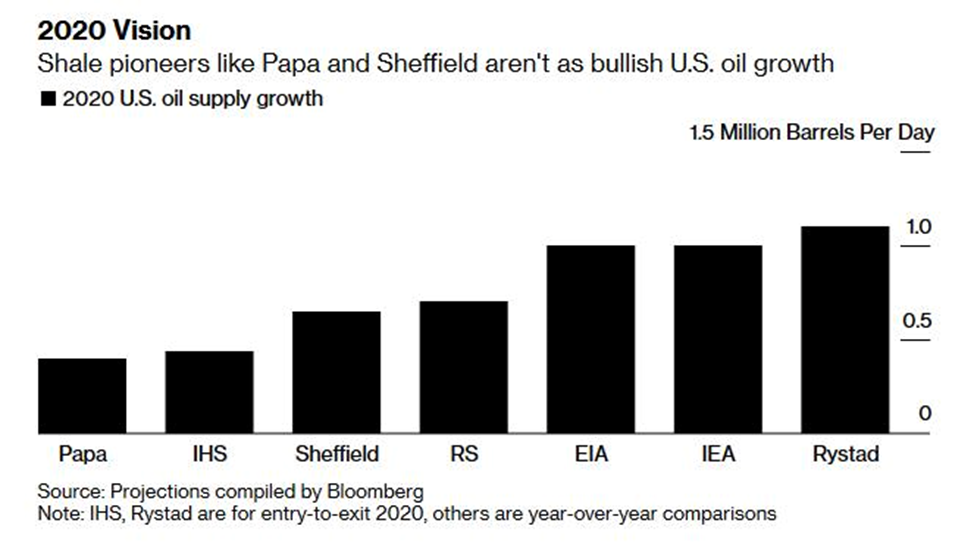

Несмотря на заявляемое массовое внедрение технологий big data в нефтегазовой отрасли и приток грамотных и независимых аналитиков, покрывающих рынок (конкретно речь про сланцы) - прогнозы ведущих домов по приросту добычи различаются раза эдак в три. При этом даже не погружаясь в какие-то технические детали, можно увидеть на поверхности как минимум несколько довольно простых вещей. Первая - это замедление темпов роста и наличие объективных оснований для этого, например, проблемы с фондированием и общая токсичность отрасли для провайдеров капитала. Вторая - это явное наличие нелинейности в происходящих процессах, самая очевидная из которых - это рост производства на фоне сильного затяжного падения количества активных буровых установок. Третья тенденция - это некая интегральная способность отрасли к адаптации, наличие задела к экстенсивному технологическому развитию, неоднородность по количеству и размеру компаний-операторов и, как следствие, выстраданная способность к преодолению комплекса внешних и внутренних вызовов и негативных факторов. Все это происходит на фоне непрекращающейся оптимизации расходов, где помимо ожидания сокращения капвложений компании продолжают бодро увольнять персонал. Причем занимаются этим даже некоторые крепко стоящие на ногах операторы. Одним из возможных объяснений может быть то, что в целом так и неизвестные цены безубыточности сланцевой добычи похоже все-таки в последнее время были близки к текущим, что привело к сильной зависимости операционной прибыли компаний от каждого дополнительного доллара цены на нефть WTI свыше некоего трешхолда (пусть будет 55$\баррель). Конечно, отдельным аутсайдерам не поможет даже последний недолгий всплеск нефтяных цен, ибо сокращение кредитных лимитов, с высокой долей вероятности, очень быстро приведет к тяжелому положению. Но ведь одновременно именно таким образом происходит очищение рынка и медленный делеверидж перед банками-кредиторами. Отрасль с сильно упавшей капитализацией потихонечку учится жить на свои, результаты посмотрим на табло в конце года.

Отсутствие какого-либо консенсуса по уровням добычи на этот год в том числе может объясняться наличием зависимости этой самой сланцевой добычи от цен на нефть и индивидуальными ценовыми профилями, но разлет все равно удивляет, иллюстрирующая картинка ниже взята с просторов интернета.

Профиль автора в соцсети: https://www.facebook.com/pavel.pukhov

обсуждение