При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В отрасли автопроизводителей.

Производство авто в Китае упало за 2019 год на 7.6% Это второй год падения после снижения на 4.2% в 2018. За последние 50 лет в Китае не было серии из двух годов подряд падения производства авто. Однако в 2020 ситуация значительно хуже. В январе рухнули на 25% (это самое сильное месячное сокращение за весь период доступной статистики с 1999). В феврале ожидаемое сокращение не менее 90% год к году. Первый квартал 2020 станет худшим за всю историю Китая для автопроизводителей.

Падение производства авто в Германии стало самым сильным за последние 30 лет и значительно ниже 2009. В 2019 производство было 4.66 млн, в 2009 5.2 млн. В Германии производство падает 3 год подряд. Если в 2020 снова упадет, это станет худшей динамикой со времен Второй Мировой. За январь 2020 производство в Германии рухнуло на 9% год к году (по авто)

Производство авто в Корее обвалилось на 29% в январе гг. Падение в феврале может быть сильнее из-за нулевого спроса в Китае и проблем в логистике китайской промежуточной продукции для обеспечения внутреннего производства. Это худший старт года для Кореи за пол века. За 2019 год производство авто в Корее упало на 2% и это 4 год подряд снижения производства. 2020 год вероятно станет пятым годом снижения, такого в истории Кореи не было никогда!

Производство авто в Великобритании рухнуло на 14% Это сильнейшее годовое снижение с 2009 и серия из трех лет снижения подряд. Если упадут в 2020 – это будет худшим периодом с времен Второй Мировой.

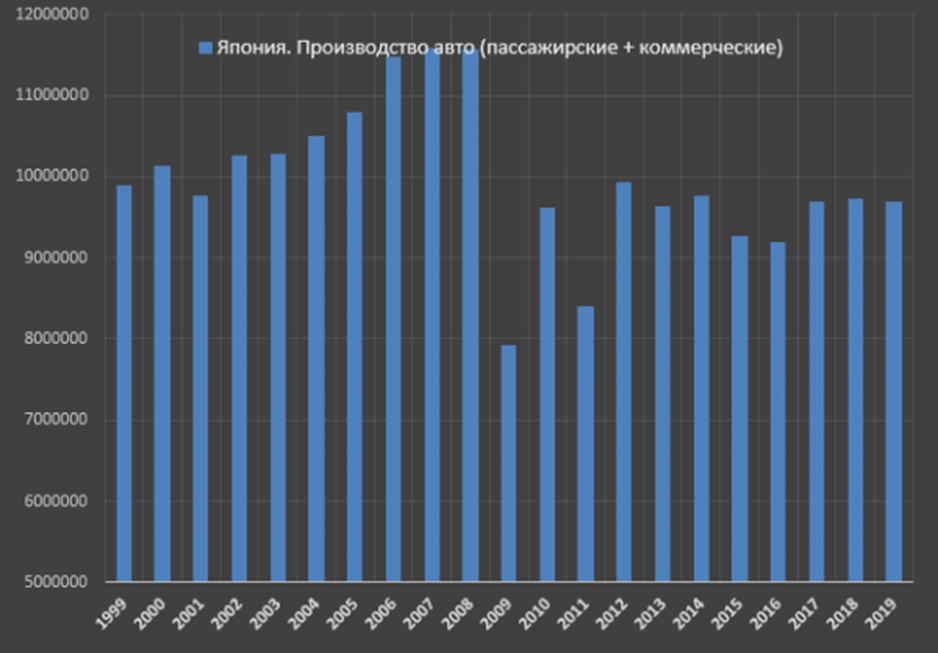

Производство авто в Японии вытягивает всех остальных. Весь плюс в том, что они в отличие от остальных ведущих автопроизводителей не упали, но и не выросли. Символическое снижение на 0.2% по году. Но это было получено за счет относительно сильного начала 2019, тогда как 4 квартал был ужасающим. В октябре производство авто рухнуло на 12%, в ноябре на 9% и на 8.5% в декабре. Кстати, ВВП Японии в 4 квартал упал на 1.6%, что является максимальным сокращением за 6 лет.

Производство авто в США упало в 2019 на 3.5% для всех классов производимых автомобилей. Пик посткризисного восстановления в США пришелся на 2016, с тех пор падают. Сейчас уровни 2013.

Но вот для пассажирских легковышек упали в 4 раза за пол века и сейчас на уровне дня кризиса 2009. Причем нет предпосылок для остановки падения в отличие от 2009, где была V-образная траектория.

Основной спрос сосредоточен в пиках и их производных с легкими коммерческими авто. Там падения особого нет. С 2016 стагнация на достигнутых уровнях.

Грузовые авто снижаются, причем снижаются на 20% год к году, что красноречиво показывает спрос (точнее ожидания будущего спроса) на грузоперевозки, логистику и строительство.

В совокупности по всем классам тенденция на снижение с 2016.

Для группы ведущих автопроизводителей (США, Китай, Япония, Германия, Корея, Великобритания) падение производства авто в 2019 составило 5.55%. Это третий год снижения подряд. В 2018 упали на 2.9%, а в 2017 на 0.35%. Два года снижения подряд было в 2008-2009 (там 5.2 и 9.3%), а накопленное снижение составило 14%. Сейчас накопленное снижение с 2016 составляет 8.7%, но 2020 имеет все шансы стать худшим и тогда официально серия 2017-2020 станет худшей со времен Второй мировой. Были серьезные падения у автопроизводителей в 1970, 1975 и начале 1980 из-за энергетического кризиса, но быстро компенсировали. Сейчас не так. Падают без остановок.

Мировое производство еще не посчитано.

Только ведущих автопроизводителей отслеживают практически в режиме реального времени. Франция и Италия, к сожалению, не входит в Watchlist, хотя принадлежат к топам. Данные по всем остальным будут позже, но предварительно снижение на 4.5-5% по году.

Рост палладия в два раза за год и в 5 раз с 2016 полностью вписывается в общую картину. Он абсолютно естественен в рамках массовой клинической идиотии, т.е ровно так и должно быть. Рост начался (с 2017) синхронно с обвалом рынка автопроизводителей и ускорился (с 4 квартала 2019) в момент коллапса производства. Это лишь подчеркивает степень тяжести кризиса в реальном мире. Структура спроса палладия в отличие от серебра и тем более золота на 95% сконцентрирована в производстве и на 82% в автопроизводстве. Поэтому параболическое ускорение предсказуемо в момент сильнейшего коллапса автопроизводителей со времен Второй мировой. Это лишь означает, что возвратный импульс будет кратно выше, чем в условиях типичных флуктуаций, т.е. падение будет исчисляться не процентами, а количеством раз.

Не нужно тут приводить бред про новые экологические стандарты в Китае в соответствии с аналогом Euro6. Да, с июля 2020 новые стандарты. Но там речь идет о росте спроса максимум на 15%, что для мира будет равняться около 4% прироста. Это в пределах точности счета, приняв во внимание, что производство падает, а предложение вырастет. Всего поставляют 210-220 тонн палладия в год, из них Россия 85 тонн, ЮАР столько же. В перспективе 5 лет ЮАР планируют запустить новые мощности, которые дадут около 15 или даже 20 тонн, а Россия около 10 тонн, т.е. дефицит исключен в принципе, даже теоретически. Поэтому голова нужна не для того, чтобы жевать, непонятные предметы туда сувать или впитывать псевдоаналитические высеры, но еще и думать, анализировать.

Раньше что-ли не было экологических стандартов? В 2000 было Euro3, спустя 5 лет Euro4, спустя еще 5 лет euro5 и так далее, но каждый новый стандарт в среднем требует меньше палладия на катализаторы за счет интегрального развития технологий. Производство авто увеличилось почти на 80% с конца 90-х по миру, а спрос на палладий вырос лишь на 25% за 20 лет. В этом смысле деньги с рынка лопатами можно выгребать, если понимать, что происходит на самом деле. Поэтому строго от понижения в фазе эмоциального истощения рынков.

Профиль автора в соцсети: https://spydell.livejournal.com/

обсуждение