При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Насколько далеко зашли с рыночным безумием?

Периоды переоценки и недооценки могут длиться много лет (часто десятилетия), однако мера отклонения показывает «натяжение каната». Чем сильнее отклонение в любую сторону (перекупленности или перепроданности), тем быстрее заканчивается период рыночных аномалий.

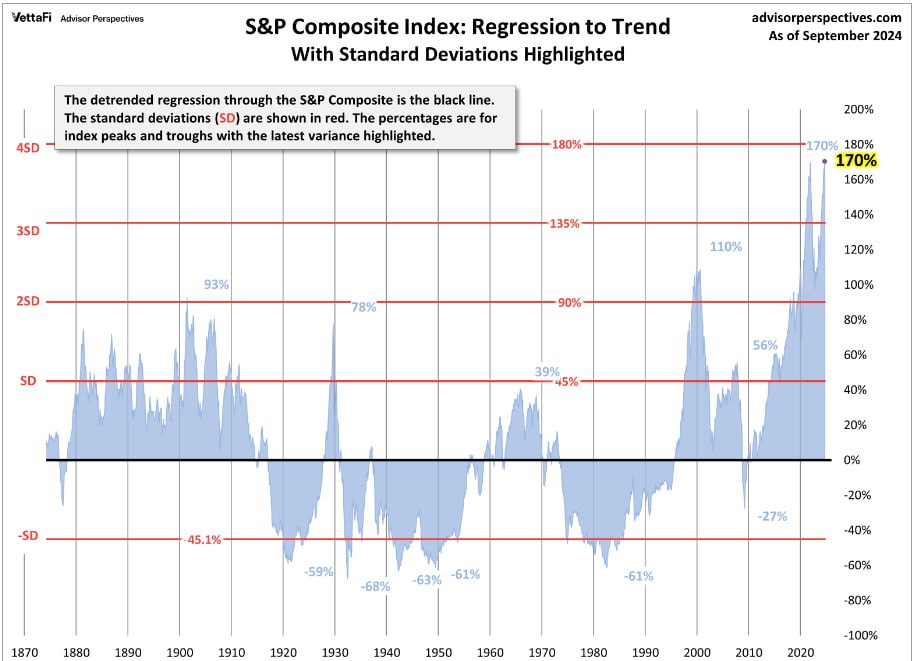

▪️Отклонение S&P 500 от 100-летнего тренда, скорректированного на инфляцию, составляет 170%. Наклон регрессии представляет собой долгосрочный годовой темп роста на 1.97%. На графике долгосрочный тренд принят, как ноль, а колебание графика обусловлено мерой отклонения рынка от тренда.

На пике пузыря в 2021 отклонение было 170% (также, как и сейчас), на пике пузыря в начале нулевых всего 110%, а пузырь 1929 характеризовался отклонением на 78%. Сейчас рынок взял рубеж четвертого стандартного отклонения.

Исторически, рынок всегда возвращается к долгосрочному тренду, обусловленного проекцией фундаментальных показателей.

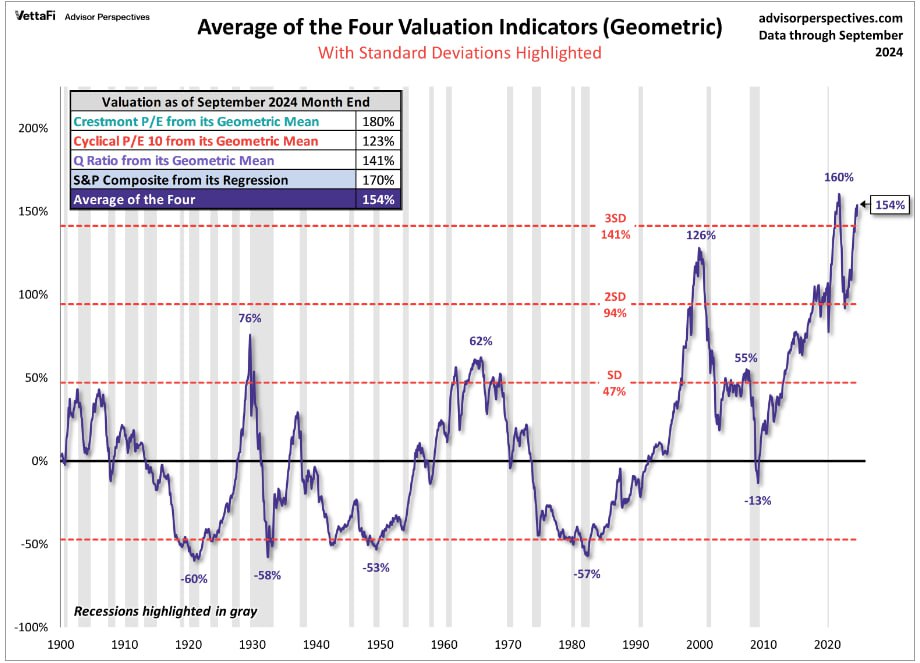

▪️Отклонение S&P 500 от долгосрочного тренда по геометрическому среднему комплекса индикаторов, привязанных к фундаментальных показателям бизнеса, составляет 154% (более, чем в 2.5 раза).

В эту группу включены:

• Crestmont P/E. Подход Крестмонта для нормализованного P/E использует перекрывающиеся пятидесятилетние регрессии между номинальным ВВП и фактическим заявленным EPS для генерации ряда для EPS на основе исторического и предполагаемого будущего номинального ВВП.

• Cyclical P/E 10 от Роберта Шиллера. Использует фактические отчетные прибыли на акцию для индекса S&P 500 за последние сорок кварталов (т. е. десять лет для сглаживания волатильности и бизнес циклов). Затем квартальные данные EPS интерполируются в ежемесячные значения. Каждое значение в серии корректируется на инфляцию.

• Q-ratio. Отношение рыночной стоимости к восстановленной стоимости на основе реальной доходности корпоративного капитала.

На пике пузыря в 2021 отклонение составляло 160%, в наивысшей точке пузыря доткомов – 126%, а в пузыре 1929 – всего 76%.

Рынок вдвое переоценен, чем легендарный пузырь 1929 и примерно на 20-30% дороже, чем в фазе пузыря доткомов, имея сопоставимое расхождение с пузырем 2021.

Эти оценки сопоставимы с моими недавними расчетами, привязанными к ВВП, доходам населения, денежной массе и к сбережениям.

Это же справедливо и при оценке рынка относительно финансовых показателей бизнеса.

Рынок примерно вдвое дороже, чем в 2007 и в 1.8 раза дороже, чем в 2010-2019.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение