При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Пришло время подвести итоги.

Практически все ключевые компании отчитались, однако те компании, финансовый отчет которых заканчивается в октябре - не были включены в выборку, например Nvidia, HP, Cisco и другие пока еще не учитываются (в декабре по всем подведу).

Чем интересен этот сезон отчетности? Установлен рекорд капитализации, а скорость прироста капитализации выше, чем когда-либо в истории по совокупности факторов. Событие экстраординарное, но и отчеты должны быть выдающиеся, не так ли?

Распределение мнений делал по следующим СМИ: The Wall Street Journal, Financial Times, Bloomberg, Reuters, The Economist, CNBC, Business Insider, MarketWatch, Barron's, Yahoo Finance, Seeking Alpha.

Ведущие финансовые и деловые СМИ США описывали сезон отчетности за третий квартал 2024 года как «впечатляющий» и «сильный», отмечая значительный рост капитализации компаний, подчеркивали оптимистичные прогнозы по прибылям компаний.

Согласно легенде: «отчеты значительно лучше прогнозов, быстрый темп роста прибылей гарантирован, финансовое положение устойчиво, а сильные перспективы компаний не вызывают сомнений, показывая их способность адаптироваться к текущим экономическим условиям».

Мне плевать на прогнозы, т.к. это совершенно манипулятивная конструкция, признанная легитимизировать псевдо дисконт (форвардные коэффициенты всегда ниже текущих из-за неадекватных прогнозов). К сезону отчетности прогнозы всегда понижаются так, чтобы даже наиболее омерзительные отчеты выглядели, как «отчеты значительно лучше прогнозов», формируя второй манипулятивный маневр.

Все, что ниже будет описано – это фактическая выручка компаний. Ну что ж, поехали… Сначала по выручке.

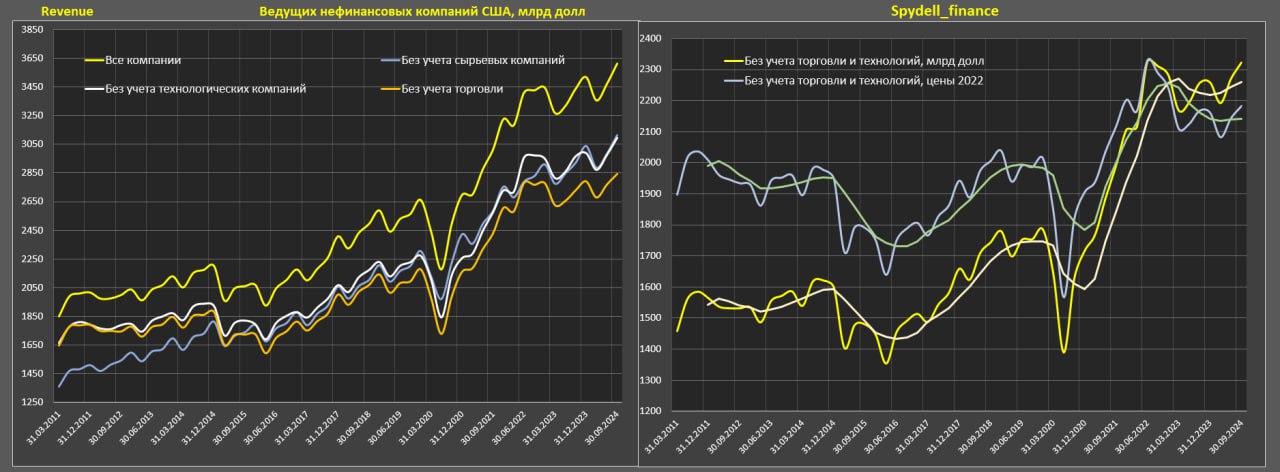

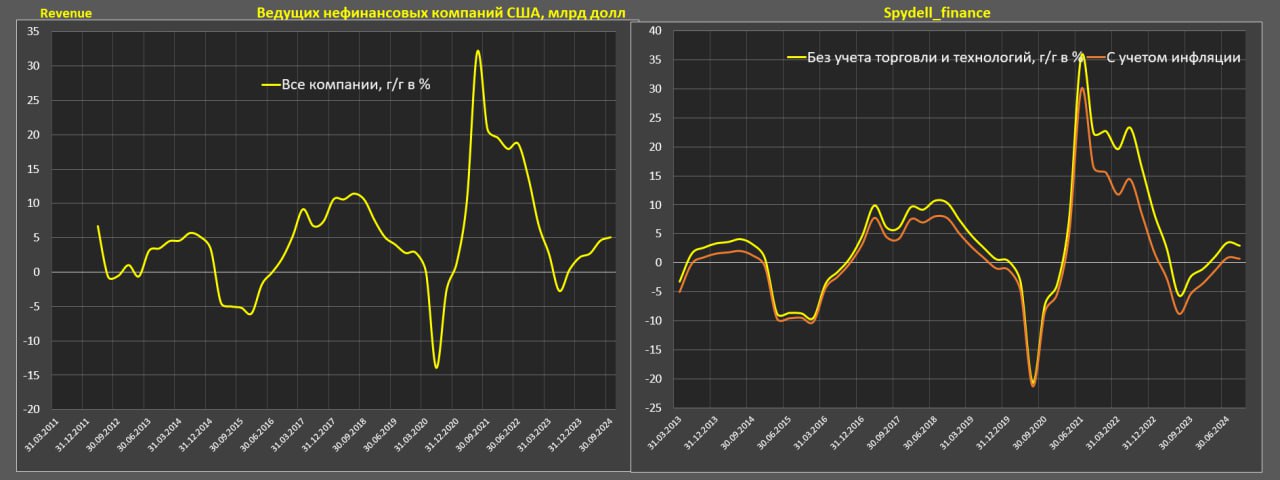

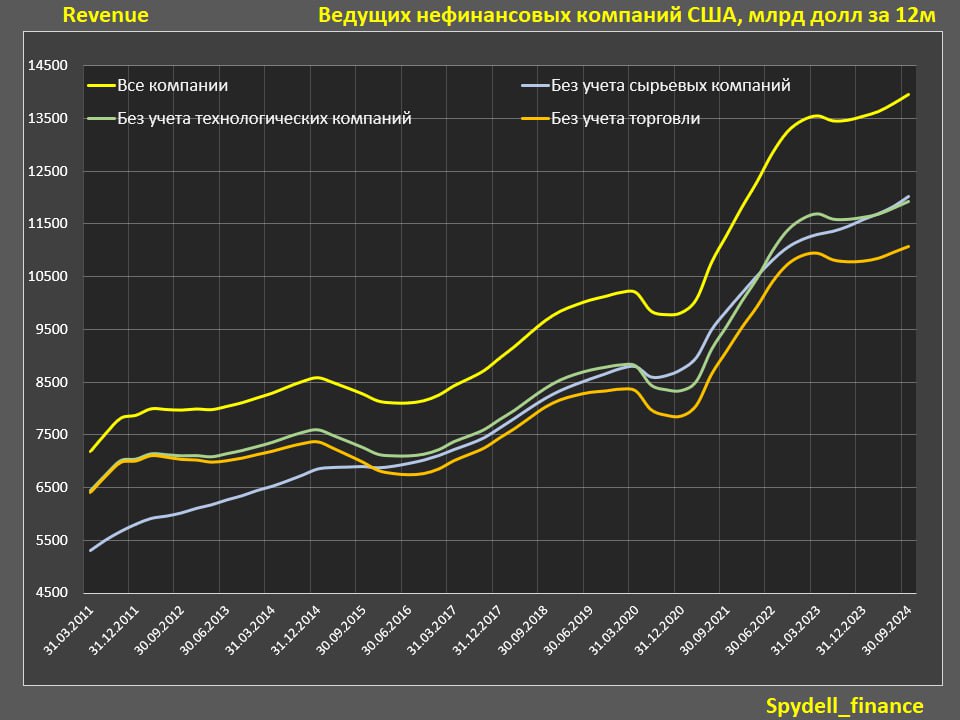

Выручка всех нефинансовых компаний США в 3кв24 (среди тех, которые отчитались) выросла на 5.1% г/г по номиналу и всего +5.4% за два года (3кв24 к 3кв22). С учетом инфляции рост на 2.8% г/г и по нулям за два года.

Ровно два года назад, когда выходили отчеты за 3кв22 рынок балансировал в диапазоне 3500-3800 пунктов по S&P 500, т.е. рост капитализации на 55-65% за два года, а выручка выросла на 5.4% по номиналу, т.е. на порядок менее интенсивно.

Для сравнения, пузырь рынка в 2021. Капитализация рынка в 4кв21 к доковидному 4кв19 выросла на 45-47%, а выручка тогда выросла на 22% за два года с мощным восстановительным импульсом, пропорция 2 к 1, а сейчас 10 к 1.

Можно ли считать нулевое изменение выручки за два года с учетом инфляции «сильными и впечатляющими» результатами.

• За 9м24 выручка всех нефинансовых компаний выросла всего на 4.1% г/г, +4.2% за два года и +38.6% за 5 лет (9м24 к 9м19);

• Выручка всех компаний без учета сырьевых: +5.1% г/г, +8.2% за два года и +39.1% за 5 лет;

• Без учета технологических компаний: +3.5%, +3.4% и +36.4% соответственно по вышеуказанным периодам;

• Без учета торговли: +3.5%, +2% и +33.9%.

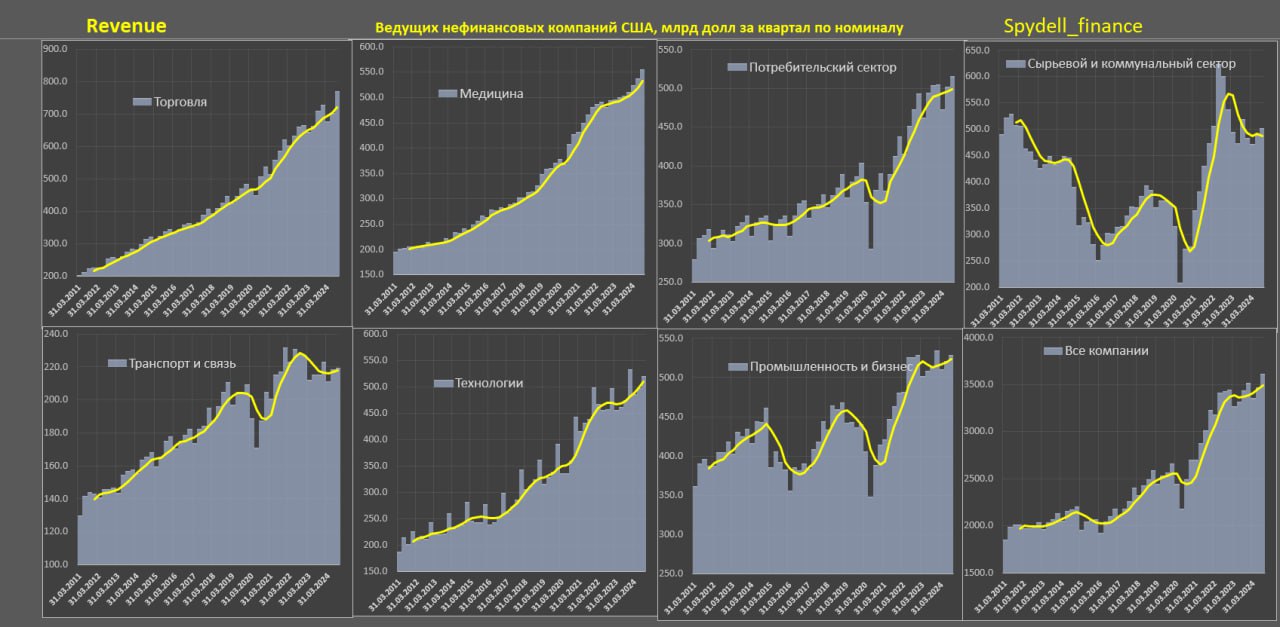

Что по секторам? Произвел реконфигурацию и укрупнение отраслей в сектора:

• Торговля (розничная + оптовая): за 3кв24 +8.7% г/г и +16.8% за два года, а за 9м24 +6.7% г/г, +13.6% за два года (9м24 к 9м22) и +59.8% за 5 лет (далее в указанной последовательности через /);

• Медицина (фарма + услуги в сегменте здравоохранения): +10.5% и +15.4% /+7.9%, +10.7% и +51.4%:

• Потребительский сектор (товары и услуги): +2.3% и +9% / +2%, +10.7% и +32.5%:

• Промышленность и бизнес (обработка + производственно-технические услуги + коммерческие и бизнес-услуги): +2.9% и +0.4% / +2.4%, +1.7% и +17.9%:

• Сырьевой и коммунальный сектор (нефтегаз + металлурги + электроэнергетика и коммунальные компании): -3.3% и -16.5% (!) / -1.6%, -15.4% и +35.3%:

• Транспорт и связь: +1.9% и -3.6% / +1%, -4.7% и +7.2%:

• Технологии (производители оборудования + ИТ услуги): +9.8% и +13.9% /+8.1%, +9.1 и +53%.

Без учета технологий и торговли по всем компаниям за 3кв24 получается +2.9% г/г и лишь +0.5% за два года по номиналу, а с учетом инфляции: +0.7% и снижение на 4.6%.

Нет никакой фазы роста выручки, идет консолидация на высокой базе, но без формирования восходящего импульса.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение