При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рост на развитых рынках замедляется, и Китай продолжает разочаровывать. Однако всё ещё высокая инфляция не позволяет центробанкам приступить к снижению ставок. По мнению аналитиков Barclays Research последний квартал года должен стать периодом консолидации рынков.

Ставки останутся высокими. Пока

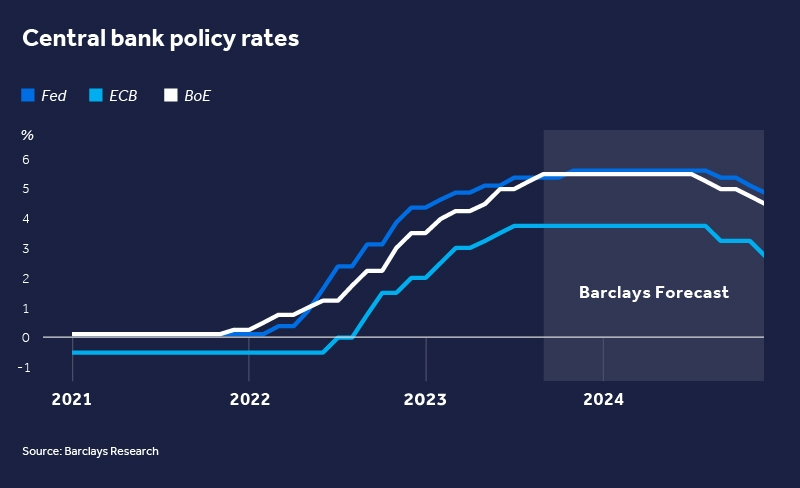

Итак, одним из главных прогнозов аналитиков Barclays – западные центральные банки будут удерживать ставки на более высоком уровне дольше, чем рынкам этого бы хотелось. Да, есть основания считать, что экономический рост замедляется, а инфляция снижается, но не настолько, чтобы банки могли агрессивно снижать процентные ставки.

– Возьмём, к примеру, США, которые оказались на удивление устойчивыми, несмотря на очень быстрый цикл повышения ставок. Часть кредитов поступает на рынок жилья, который выиграл от нежелания существующих домовладельцев отказываться от своих низких ставок по ипотечным кредитам, продавая свои дома, а также от длительного периода незавершённого строительства. Государственные налоговые льготы также стимулировали строительный бум в обрабатывающей промышленности. Между тем, экономика услуг находится в эффективном цикле обратной связи: создание рабочих мест порождает прирост совокупного дохода, что приводит к расходам на услуги, что, в свою очередь, приводит к увеличению числа рабочих мест, – отмечается в исследовании.

Второй квартал подряд в Barclays Research рекомендуют инвесторам сохранять избыточный вес наличных средств, а не акций и облигаций

Аналитики исследования ожидают снижения темпов роста в США, но это, скорее всего, будет умеренное замедление, а не глубокая рецессия. Это означает, что Федеральная резервная система, скорее всего, не будет снижать ставки – не быстро и ненамного. То же самое верно и для еврозоны, где аналитики ожидают, что Европейский центральный банк воздержится от снижения ставки в течение следующего года или около того.

Китай. Всё не так плохо

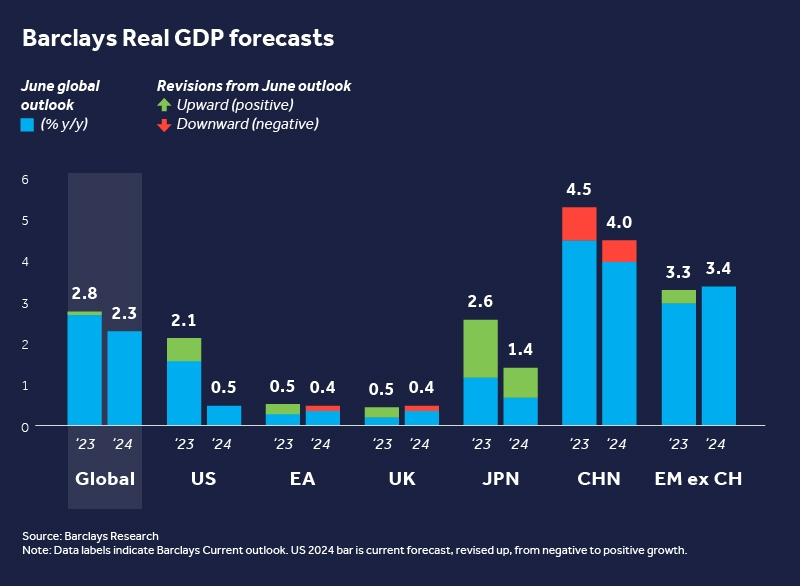

В Китае опасения по поводу системного финансового кризиса преувеличены, считают в Barclays. В тоже время, спад экономического роста в Китае за последние шесть месяцев поразил рынки и есть немного признаков того, что он восстановится в ближайшее время.

Рынок труда слаб, а доверие домохозяйств находится на низком уровне, что частично вызвано проблемами в секторе недвижимости. Политикам не удалось убедить население потреблять больше, и экспортный двигатель страны даёт сбой, отмечают аналитики.

– Некоторые предположили, что это может быть китайским «Моментом Мински», когда капитал бежит с внутренних рынков, или, возможно, китайским эквивалентом кризиса на рынке жилья в США в 2007-08 годах. Наши аналитики сомневаются в этом. Напомним, что «Моментом Мински» называют поворотную точку кредитного и экономического цикла от длительного подъёма к быстрому спаду.

Внутренний рынок недвижимости Поднебесной характеризуется высокими первоначальными взносами и низким соотношением стоимости кредита. А Пекин извлёк уроки из предыдущих периодов оттока капитала, и теперь, похоже, ввёл в действие некоторые более эффективные меры контроля, – говорится в прогнозе.

Однако активность, несомненно, пострадает. В настоящее время прогнозируется, что экономический рост Китая в этом году составит разочаровывающие 4,5% и ещё более слабые 4% в 2024 году, предупреждают эксперты банка.

Ни акции, ни облигации…

Ни акции, ни облигации не кажутся очень привлекательными в контексте всего вышеизложенного, настаивают аналитики из Barclays:

– Облигации действительно выглядят более дешёвыми после недавней распродажи, но пока не являются убедительно дешёвыми. Мы видим риски, связанные с отказом Банка Японии от своей сверхмягкой денежно-кредитной политики, которая привела к росту доходности на других рынках, а также к масштабной эмиссии казначейских облигаций США. Если уровень безработицы вырастет до более исторически нормальных 4,5-5%, финансовое положение США может ухудшиться.

Что касается акций, то в Barclays отмечают, что мультипликаторы значительно выросли в этом году, поскольку прибыль снизилась.

Второй квартал подряд аналитики исследования рекомендуют инвесторам сохранять избыточный вес наличных средств, а не акций или фиксированного дохода. Денежные средства показали лучшие результаты, чем в третьем квартале, и ожидается повторение результатов в четвёртом.

обсуждение