При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Аналитики ЦМАКП выпустили специальный доклад, в котором проанализировали влияние нынешней ключевой ставки на состояние экономики. Главный вывод: разрушительное влияние ставки сопоставимо с кризисом весны 2022 года.

Рентабельность оборотного капитала vs ОФЗ: без шансов

Доклад эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) назвали «В контексте ключевой ставки: о некоторых новых фактах и недостаточно акцентированных моментах», в котором проанализировали влияние ставки на основные финансовые и производственные параметры самочувствия различных экономических отраслей.

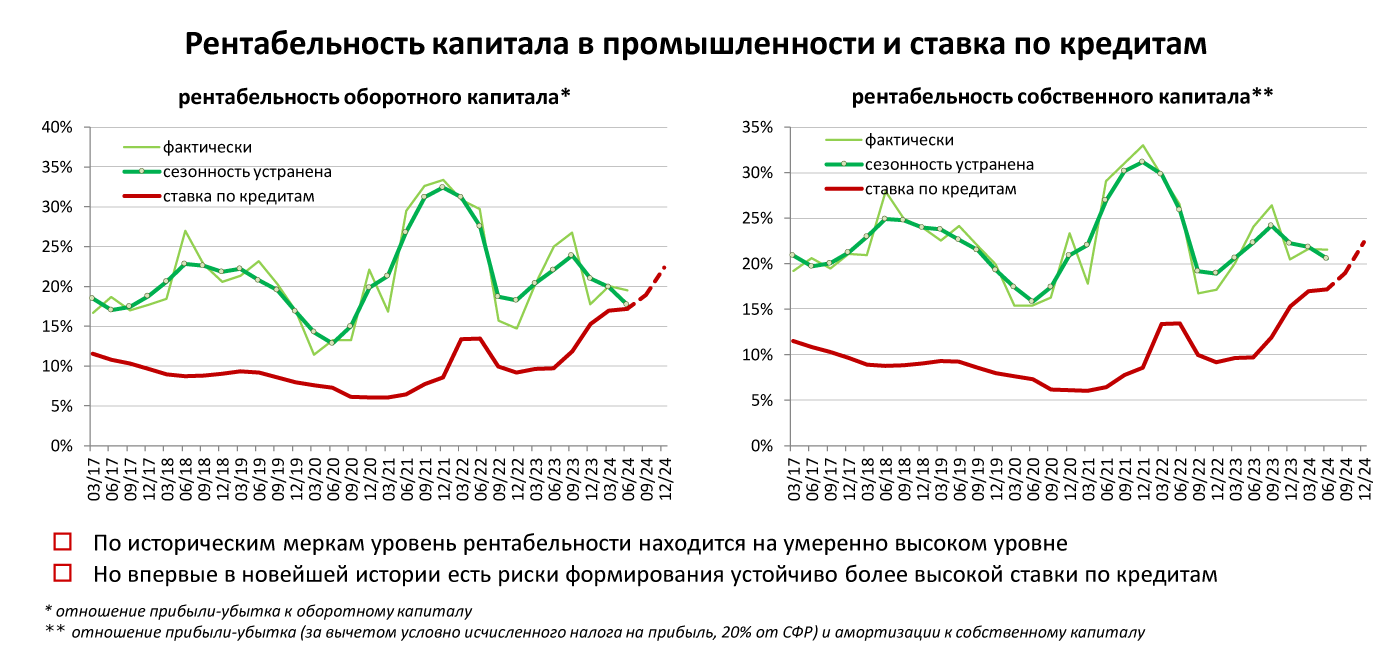

Так, было сопоставлена ставка по кредитам и рентабельность промышленности с весны 2017 года. Между данными параметрами видна довольно очевидная корреляция, причём ставка «идёт» следом, а не «возглавляет» процесс. Итак, как следует из доклада, рентабельность оборотного капитала достигла пика к концу 2021 года и с тех пор снижается. С лета 2023 года уровень рентабельности стал резко снижаться, в то время, как ставка – резко расти. Как пояснили эксперты, по историческим меркам уровень рентабельности находится на умеренно высоком уровне, но впервые в новейшей истории есть риски формирования устойчиво более высокой ставки по кредитам.

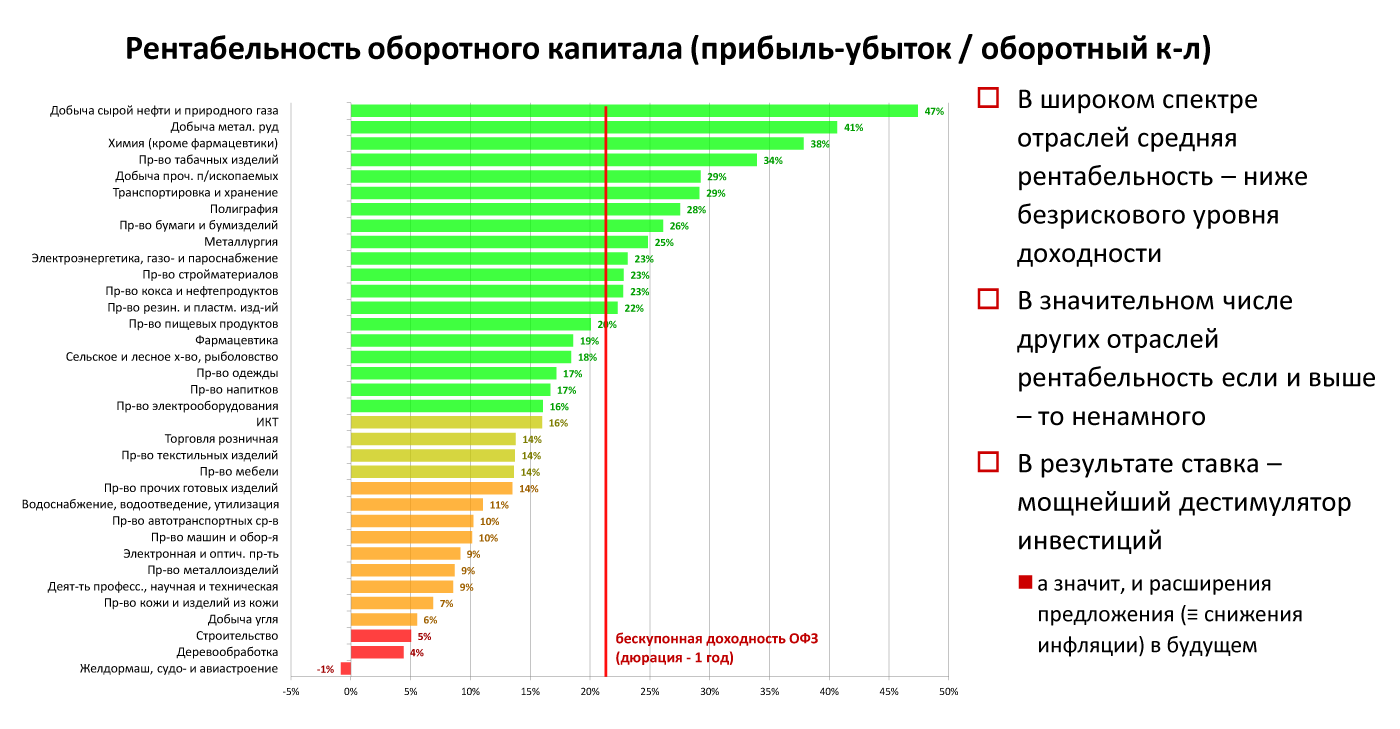

Помимо общей (средней) рентабельности были проанализированы отдельные отрасли экономики. Вывод: в широком спектре отраслей средняя рентабельность находится ниже безрискового уровня доходности. Кроме того, в значительном числе других отраслей рентабельность если и выше, то ненамного.

– В результате ставка – мощнейший дестимулятор инвестиций, – подчеркивается в докладе.

Что хорошо нефтяникам, то строителям – смерть

Самая высокая рентабельность зафиксирована в сфере добычи нефти и газа, она составляет в настоящее время 47%. В сфере добычи металлической руды – 41%, в химии – 38%, в производстве табачных изделий – 34%, в транспортировке и хранении – 29%. Близко к уровню ключевой ставки (21%) расположились электроэнергетика и стройматериалы – по 23%.

На другом полюсе – пострадавшие. Так, в строительстве уровень рентабельности составляет всего 5%, в деревообработке – 4%. В производстве машин и оборудования – 10%, в фармацевтике – 19%, в сельском и лесном хозяйстве – 18%. В производстве пищевых продуктов – 20%.

Сравнение рентабельности со ставкой делается для того, чтобы понять, насколько выгодно предпринимателю инвестировать в бизнес. Или же стоит вложить деньги в безубыточный актив – ОФЗ, ставка по которому примерно соответствует уровню ключевой ставки Банка России.

Пятая часть компаний на грани дефолта

В среднем по обрабатывающей промышленности доля выручки проблемных компаний (с затруднениями или невозможностью обслуживания долга) достигла почти 21%. Это значит, что более, чем пятая часть компаний находится либо в дефолте, либо на грани дефолта. Между тем, в 2023 году доля таких компаний была меньше 9%.

Опросы предпринимателей, которые на регулярной основе делает ЦБ, свидетельствуют, что ситуация была лишь (слегка) хуже только в I квартале 2022 года. При этом, кризис 2008-2009 уже «превзойдён».

– Но тогда были мировой кризис, мощнейшая девальвация, высокая инфляция и так далее. А сейчас что? – задаются вопросом аналитики ЦМАКП.

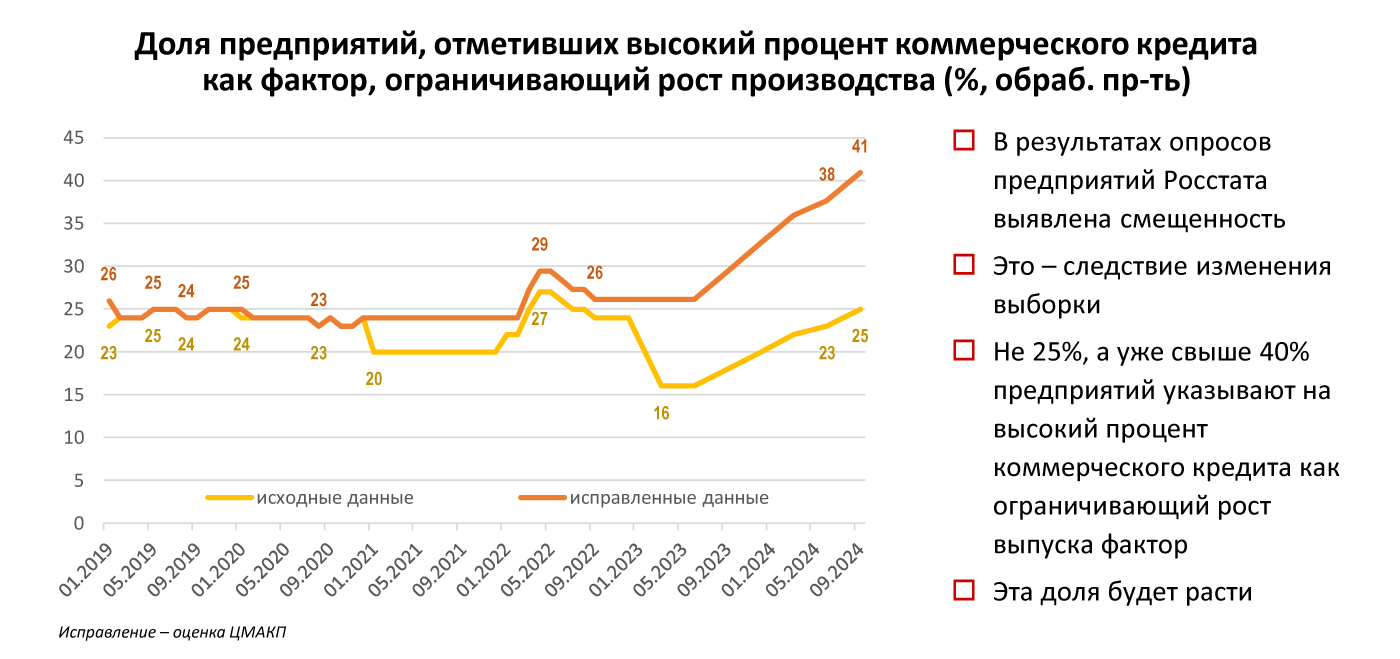

Согласно опросам, свыше 40% предприятий столкнулись с невозможностью наращивать выпуск продукции – не позволяет высокий процент коммерческого кредита. В ЦМАКП уверены, что эта доля будет расти.

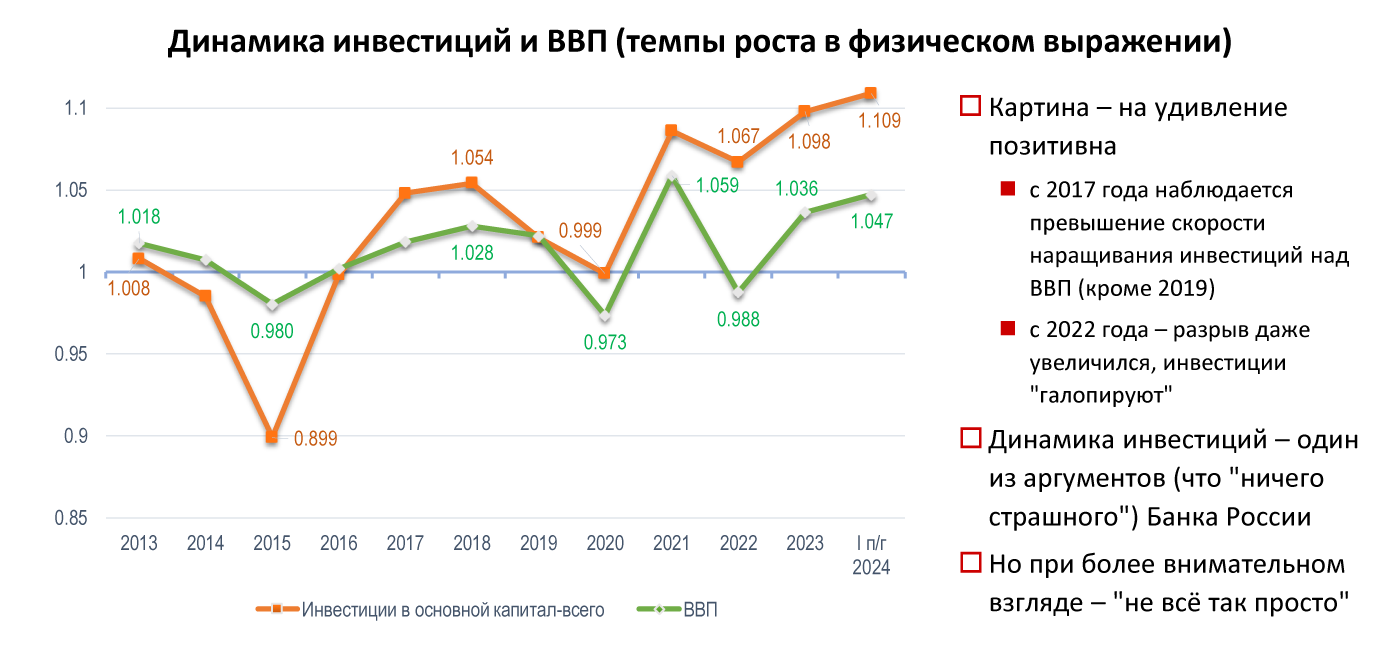

Было проанализировано также влияние ставки на динамику инвестиций и ВВП. С 2017 года наблюдается превышение скорости наращивания инвестиций над ВВП (кроме 2019 года). А начиная с 2022 года разрыв даже увеличился – инвестиции «галопируют», отмечатеся в докладе.

Ресурсная база для инвестиций сжимается

В ЦМАКП напомнили в этой связи, что динамика инвестиций – один из аргументов (что «ничего страшного») Банка России. Между тем, при более внимательном взгляде – «не всё так просто», предупредили эксперты.

Так, они отметили снижение технологичности. Это значит, что инвестиции в «машины и оборудование» не растут. Более того, в ЦМАКП не исключили, что цифры по данному направлению уже итак завышены.

– Аргумент, что «сохранение инвестиций вблизи текущего уровня будет поддерживать значительный импульс к расширению производственных возможностей» под большим вопросом, – отмечается в докладе.

Отдельно эксперты высказали опасения, что продолжится дальнейшее сжатие «ресурсной базы» для финансирования инвестиций на фоне беспрецедентного усиления роли госфинансирования.

обсуждение