При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Или 3 самых популярных стратегии инвестирования.

Если вы имеет привычку читать деловые новости, то знаете, что ФРС США экстренно понизила процентную ставку на 0,5% Это первое внеплановое понижение ставки с 2008 года, которое должно было поддержать рынки. Ну и рынок отреагировал на это мощным падением. Мы сейчас живем в таком мире, где все работает немного не так как должно. Почему рынок опять упал? Во-первых, это решение ждали и в понедельник акции не просто так выросли на 5%. Во-вторых, такой резкий ход от монетарных властей как бы говорит инвесторам, что ситуация действительно серьезная. В-третьих, мощный драйвер роста прошел, а значит, что впереди нас ждут опять только плохие новости. Несмотря на это, понижение процентных ставок – безусловно хорошо для рынков акций. Сейчас можно прочитать мысль, что текущие 17 по коэффициенту цена/прибыль с которыми торгуется S&P 500 лишь незначительно ниже исторических средних, а учитывая риски, мультипликаторы должны быть ещё ниже – где-то в районе 15, куда рынок заваливался в 2015-2016 годах и в конце 2018 года. Рынок акций безусловно может уйти к этим уровням, что предполагает падение ещё на 10%, однако сама идея сравнивать текущие мультипликаторы с историческими полностью не верна. Причина в рекордно низких процентных ставках и в рекордно низких доходностях на облигационном рынке. В частности, доходность по 10-летним корпоративным облигациям рейтинга BBB впервые ушла ниже 2,5%. То есть акции компаний падают, а облигации этих же самых компаний – дорожают. Это говорит о том, что у инвесторов нет опасений относительно долгосрочных перспектив бизнеса, но есть неопределенность, которая давит на краткосрочные финансовые результаты. Об этом же говорит и менеджмент крупных корпораций (Apple, Microsoft, Mastercard и т.д.) понижая или просто отзывая годовой прогноз.

Что делать обычному инвестору?

На днях Уоррен Баффет отметился фразой, которая приходится очень кстати: ежедневное чтение новостей не поможет вам предсказать движения рынка. Давайте посмотрим можно ли спастись от рыночной коррекции применяя более осторожный подход к инвестированию. Для этого рассмотрим 3 популярные стратегии инвесторов в акции:

- Стратегия долгосрочного инвестора. Каждый месяц инвестор покупает акции на $100 независимо от рыночной конъюнктуры.

- Стратегия осторожного инвестора. Если на рынках все спокойно, то осторожный инвестор действует как долгосрочный – покупает акции на $100. Если же наступает период неопределенности, то наш осторожный инвестор держит свои $100 на краткосрочном депозите под 1% годовых и ждет подходящего момента для инвестирования в рынок накопленных за время неопределенности денег вместе с процентами. Уровень неопределенности мы будем определять по значению индекса VIX, который часто называют «индексом страха». Если индекс VIX поднимается выше 15, то осторожный инвестор перестает вкладывать деньги в рынок и ждет, когда VIX опустится ниже 15.

- Стратегия пугливого инвестора. Пугливый инвестор покупает акции на те же $100 каждый месяц, пока индекс VIX держится ниже 20. Если же «индекс страха» поднимается выше этой отметки, то инвестор продает все свои акции и переводит деньги на депозит под 1% годовых. Пугливый инвестор возвращается в рынок акций, когда индекс VIX опускается ниже 15.

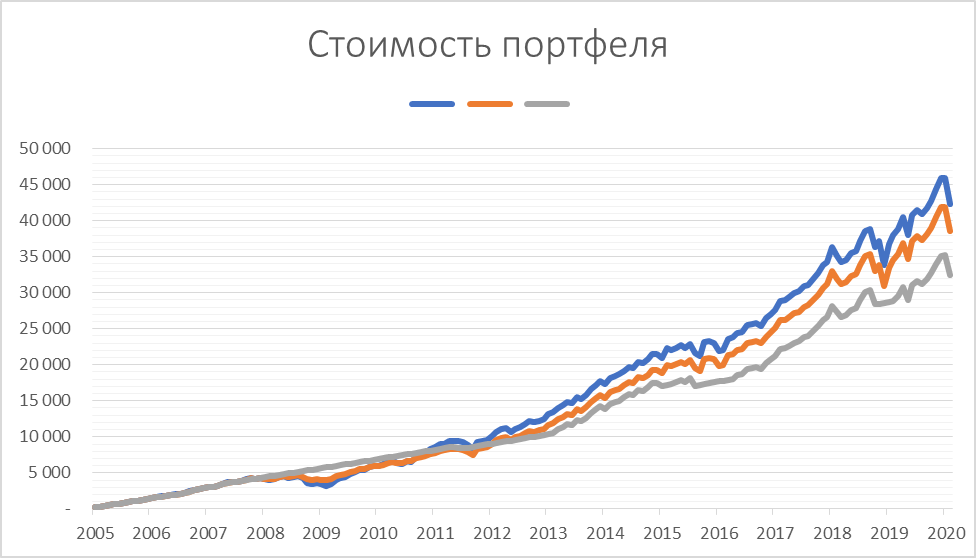

Ниже можно увидеть 2 графика: динамика доходности портфеля каждого инвестора и общий объем портфеля. Мы специально взяли период в 15 лет, чтобы захватить кризис 2008 года и усложнить задачу долгосрочному инвестору. Несмотря на это, его результаты оказались лучше всех. Ну а худший результат показал пугливый инвестор, который недосчитался $10000 или 28%.

Никто не знает куда пойдет рынок завтра или на следующей неделе. Но что знаем наверняка, что через несколько месяцев коронавирус уйдет с повестки дня. Ровно так же, как и торговая война 2018 года, падение промышленного производства 2016 года, понижение рейтинга США 2011 года и т.д. Однако каждая такая коррекция создает большое количество инвестиционных возможностей. Если бы не долговые проблемы Европы и понижение рейтинга США, то мы бы не получили возможность купить акции Facebook по $25 (сейчас они стоят $190), а Amazon – по $200 (сейчас - $1950). Если бы не случилось падение промышленного производства в США в конце 2015 года, мы бы не купили акции Micron по $10 (сейчас - $52) или Square по $9 (сейчас - $80). Текущее время – не исключение. Акции Walt Disney упали на 20% за месяц на фоне временного закрытия некоторых парков развлечений. Падение в 20% было бы оправдано, если бы все Диснейленды закрылись навсегда. Акции Nutanix за 3 недели потеряли 40% из-за временного замедления темпов роста бизнеса в Японии на фоне распространения коронавируса. Падение на 40% было бы оправдано, если бы компания вообще перестала бы заключать новые контракты.

Сейчас в СМИ можно увидеть много параллелей с 2008 годом: самое сильное недельное падение акций с 2008 года, первое экстренное понижение процентных ставок с 2008 года. Все эти параллели несколько притянуты и, на самом деле, каждая мощная коррекция рынков ставит какие-то рекорды. Однако, если развивать тему параллелей, то мы считаем, что сейчас лучшее время для инвестирования в рынок акций за много лет. Может быть даже лучшее с 2008 года.

обсуждение