При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Искусственный интеллект может сделать рынки более эффективными, однако и более волатильными – с внезапными обвалами и малообъяснимыми сделками. К такому выводу пришли эксперты Международного валютного фонда.

Сотрудники МВФ выпустили новый «Отчёт о глобальной финансовой стабильности», в котором проанализировано влияние искусственного интеллекта на ход торгов на фондовых и товарных рынках, а также на рынках деривативов.

Хедж-фонды, инвестиционные банки и другие компании десятилетиями используют стратегии количественной торговли. Автоматические торговые алгоритмы помогли рынкам двигаться быстрее и более эффективно переваривать крупные сделки по основным классам активов, таким как акции США. «Но использование ИИ также способствовало возникновению внезапных обвалов, когда рыночные цены сильно колебались за очень короткие периоды времени – например, в мае 2010 года, когда цены на акции в США рухнули только для того, чтобы восстановиться через несколько минут, – и есть опасения, что он может дестабилизировать рынки во времена сильного стресса и неопределённости», говориться в исследовании.

Всё только начинается

Искусственный интеллект, благодаря своей способности почти мгновенно обрабатывать большие объёмы данных и даже текста для использования трейдерами, готов вывести подобные изменения на новый уровень. В тоже время пока эти новые технологии используются инвесторами в ограниченных объёмах, пришли к выводу эксперты МВФ. Таким образом, мир инвестиций только-только начинает осваивать ИИ. В каком направлении может развиваться ситуация?

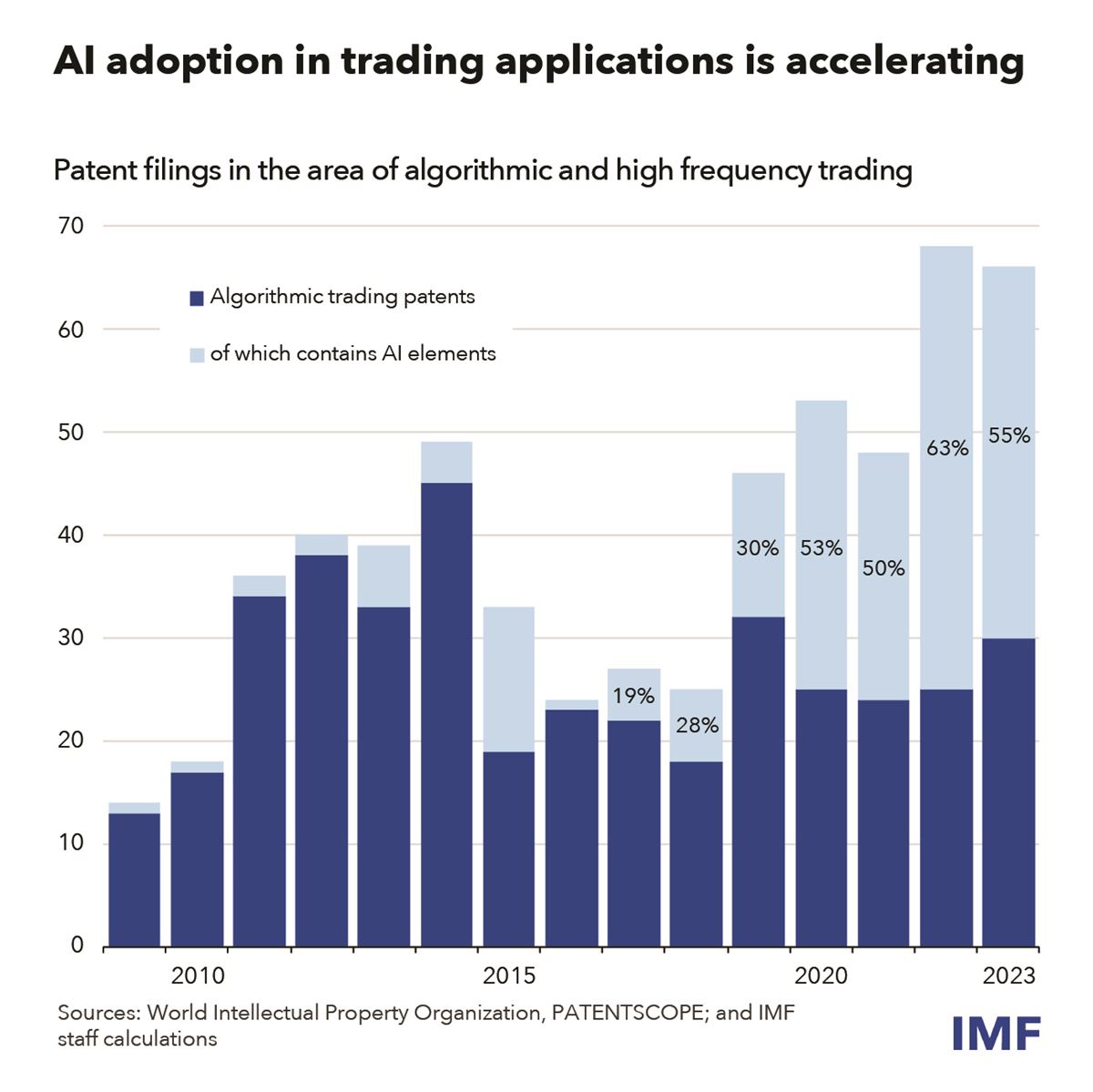

Подача патентных заявок – хороший способ понять это, учитывая, что зачастую между подачей заявок и фактической готовностью технологии к производству проходит много времени. С тех пор как в 2017 году начали появляться большие языковые модели, или LLM, доля контента с ИИ в патентных заявках, связанных с алгоритмической торговлей, выросла с 19% в 2017 году до более чем 50% ежегодно с 2020 года, что говорит о грядущей волне инноваций в этой области.

ИИ даёт больше ликвидности

Эти новые инновации, вероятно, расширят возможности искусственного интеллекта по быстрой перебалансировке инвестиционных портфелей, что, в свою очередь, приведёт к увеличению объёмов торгов. Опрошенные аналитиками МВФ участники рынка согласились с тем, что ожидается, что высокочастотная торговля, управляемая ИИ, станет более распространённой, особенно в таких классах ликвидных активов, как акции, государственные облигации и деривативы. Они предвидят большую интеграцию сложного ИИ в инвестиционные и торговые решения в течение 3-5 лет, хотя ожидается, что подход «человек в цикле» сохранится, особенно при принятии решений о распределении крупного капитала.

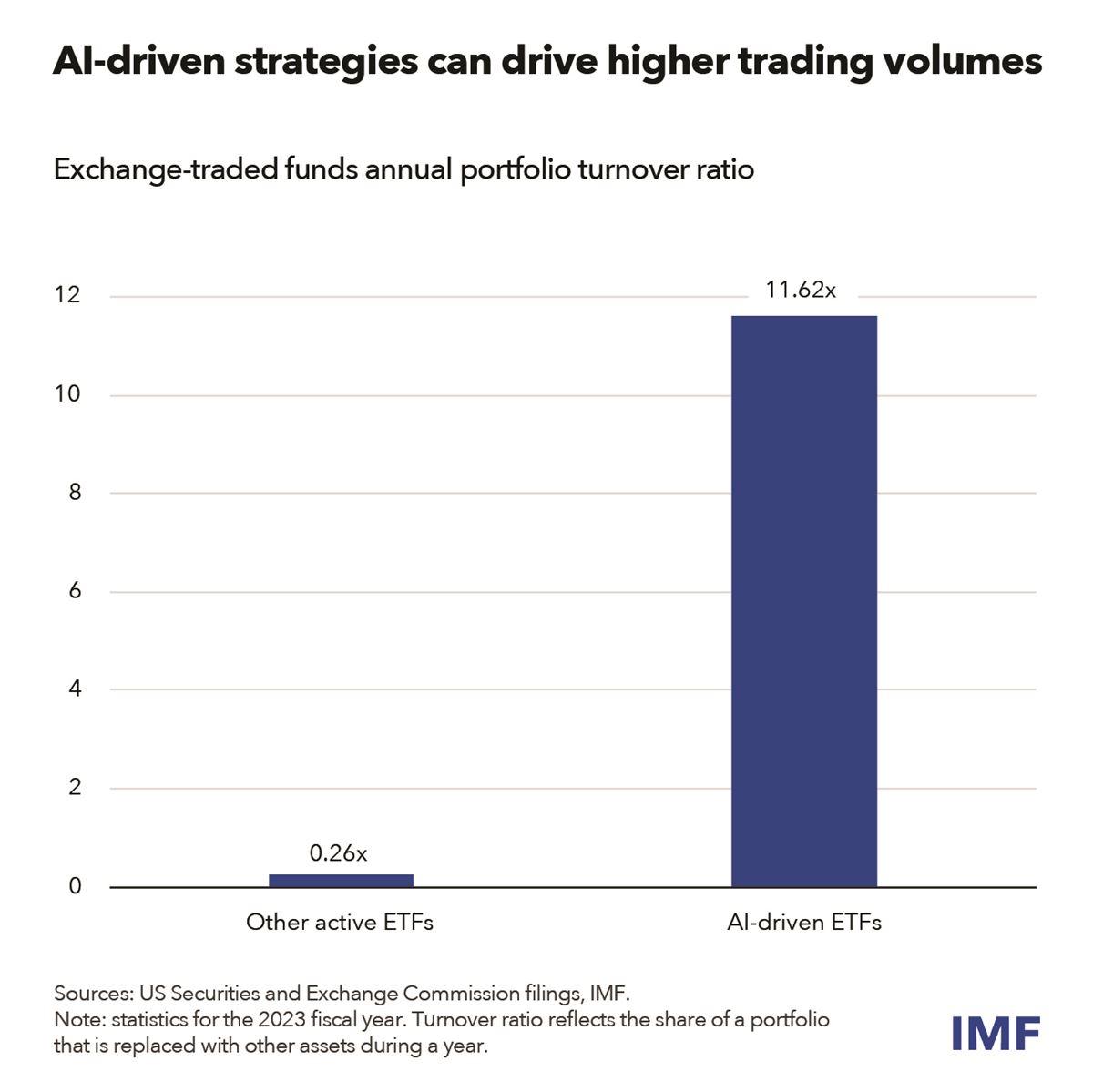

Доказательства этих изменений уже можно увидеть на рынке биржевых фондов. Несмотря на то, что в настоящее время биржевые фонды, управляемые ИИ, немногочисленны, они демонстрируют значительно более высокую оборачиваемость по сравнению с другими биржевыми фондами. В то время как типичный биржевой фонд, управляемый акционерами, меняет свои активы гораздо реже, чем раз в год, биржевые фонды, управляемые ИИ, делают это примерно раз в месяц. Если такие стратегии получат широкое распространение, в будущем они могут привести к появлению более глубоких и ликвидных рынков, что выгодно инвесторам.

В тоже время такие фонды могут способствовать нестабильности на рынке. Например, в марте 2020 года, во время рыночных потрясений, оборот нескольких биржевых фондов, управляемых ИИ, увеличился, что говорит о возможности массовых распродаж во время стресса.

На рынке, управляемом ИИ, цены могут меняться гораздо быстрее. Инвесторы упомянули публикацию сложных и объёмных протоколов заседаний Федеральной резервной системы в качестве примера, когда ИИ может предоставить торговый сигнал быстрее, чем любой трейдер-человек, и, возможно, это уже происходит.

С 2017 года, когда инвесторы начали использовать ИИ, движение цен на акции в США через 15 секунд после публикации протоколов ФРС, по-видимому, более стабильно в направлении более длительного движения, наблюдаемого через 15 минут, в отличие от явно некоррелированных движений в период до использования ИИ.

Хедж-фонды – бенефициары ИИ

В МВФ считают, что использование ИИ в торговле может привести к дальнейшему перетоку инвестиций в хедж-фонды, проприетарные торговые фирмы и других небанковских финансовых посредников, что сделает рынки менее прозрачными и более сложными для мониторинга. У небанковских организаций есть структурное преимущество в освоении ИИ. Они, как правило, более гибкие и сталкиваются с меньшим количеством нормативных ограничений, чем крупные коммерческие и инвестиционные банки, которым часто приходится иметь дело с устаревшей инфраструктурой и которые могут сталкиваться с более строгими требованиями, в том числе в отношении объяснимости сложных моделей ИИ.

Рекомендации по политике

Как регулирующим органам и надзорным структурам следует подготовиться к этому новому миру? На более быстро реагирующем рынке, где небанковские организации могут продолжать играть всё более важную роль, следует усилить различные аспекты регулирования и надзора в областях, связанных с ИИ, говориться в исследовании.

В МВФ считают, что органы управления финансовым сектором и торговые площадки должны определить, нужно ли им разрабатывать новые механизмы реагирования на волатильность или соответствующим образом изменять существующие – для реагирования на «внезапные обвалы», которые могут быть вызваны торговлей на основе ИИ. К ним относятся маржинальные требования, автоматические выключатели и устойчивость центральных контрагентов.

Аналогичным образом, органам власти, отвечающим за финансовый сектор, следует продолжать усиливать надзор и регулирование деятельности небанковских финансовых посредников, требуя от них идентификации и раскрытия информации, связанной с ИИ, а также требовать от финансовых учреждений регулярного анализа взаимосвязей между данными, моделями и технологической инфраструктурой, поддерживающей модели ИИ, настаивают аналитики МВФ.

обсуждение