При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Нередко можно услышать, что монетарные власти по всему миру необратимо изменили (испортили) рынки, заменив рыночные механизмы неограниченными программами стимулирования. Но были ли когда-нибудь рынки в подлинном смысле нормальными?

Про эффективность и равновесие

Основной тезис апологетов традиционного рынка заключается в том, что, начиная с 2008 года, рынки растут исключительно благодаря искусственно заниженным процентным ставкам, а также бесчисленным программам QE. Спорить, что мировые центробанки, в частности ФРС, каждый месяц печатает по сотне-другой миллиардов долларов (евро, йен, фунтов) и покупает на них финансовые инструменты, в основном, облигации, бессмысленно. Потому что это чистая правда. Процентные ставки служат ставкой дисконтирования, ставкой «препятствий» и альтернативой инвестированию в рисковые активы, поэтому они, безусловно, сыграли определенную роль в формировании аппетита инвесторов к риску.

Нередко можно услышать от экспертов мнение – что, дескать, вот закончатся эти монетарные стимулы – и рынки вернутся в своё нормальное состояние. Или: и вот тогда рынки сразу обрушатся – коррекция будет невиданных прежде масштабов. Корпорации и государства по всему миру начнут объявлять дефолты, пугают нас аналитики.

Финансовый Армагеддон, разумеется, возможен. И мы не раз сталкивались с ним – и в конце нулевых (доткомы) и в том же 2008 году (ипотечный кризис). И ещё не раз будем свидетелями новых кризисов. Всё так. Только вот никаких нормальных рынков в природе не существует. А рынок – несмотря на то, что те же эксперты говорят о присущей ему эффективности – равновесным никогда не был. Не в природе рынка быть равновесным.

«Рынок равновесным и эффективным никогда не был. Не в природе рынка быть равновесным и эффективным»

Цены на акции, процентные ставки, уровень инфляции – все эти переменные находятся в постоянном движении. И страшно представить себе ситуацию, когда они – в какой-нибудь прекрасный день – выстроятся в гармоничную фигуру. Хочется спросить, а в какую? Так, к счастью, бывает только в умах аналитиков. Но не в реальной жизни, которая, как известно, куда интереснее любых вымыслов.

«Нормальная» доходность трежерис

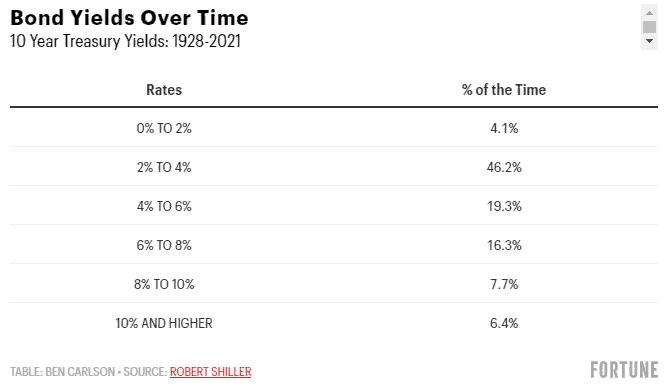

Например, вот разбивка доходности казначейских облигаций за 10 лет по различным диапазонам, начиная с 1928 года:

Многие инвесторы предполагают, что ставки, естественно, должны находиться где-то в диапазоне 3-5%, но с 1928 года мы видели ставки в этом диапазоне менее чем в 29% случаев.

И хотя текущие показатели значительно ниже долгосрочных средних, за 10 лет они были ниже 2% почти в пятой части всех месяцев с 2000 года.

Безусловно, возможно, что ставки вырастут в ближайшие годы, но инвесторы должны, по крайней мере, учитывать возможность того, что мы находимся в новом режиме более низких ставок в течение более длительного периода времени.

«Традиционный» CAPE

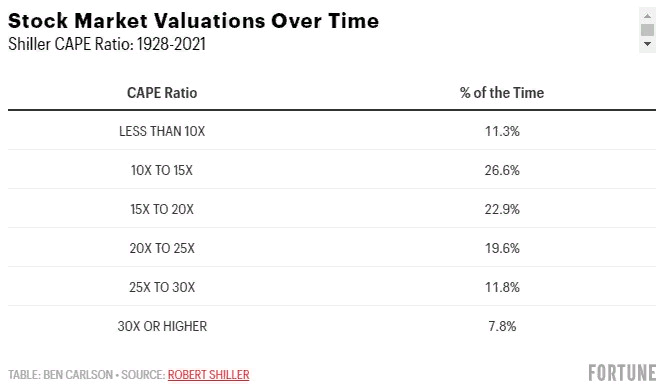

Циклически скорректированное соотношение цены и прибыли Роберта Шиллера (CAPE) в настоящее время находится на втором месте по величине в истории – в 37 раз больше, чем скорректированная на инфляцию прибыль за последние 10 лет для индекса S&P-500.

Это значительно выше среднего показателя в 18,5 раза с 1928 года. Но вы можете видеть, что оценки с течением времени сильно колебались вокруг этого долгосрочного среднего значения:

Сочетание более низких процентных ставок, увеличения вмешательства ФРС, технологических инноваций и снижения торговых издержек со временем привело к повышению средних оценок.

«Обычная» инфляция

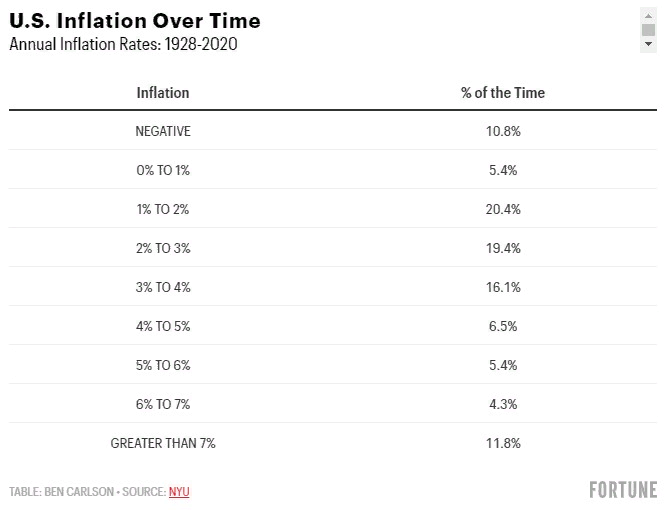

Инфляция имеет столь же большие различия во времени:

Среднегодовой уровень инфляции с 1928 года составляет около 3%, но в двух третях случаев этот показатель был ниже 2% или выше 4%. В одной пятой всех лет инфляция превышала 5%, в то время как в США дефляция наблюдалась каждые 10 лет.

«Среднегодовая доходность S&P-500 с 1928-2020 годов была на уровне 9,8%. Однако доходность за любой данный год была какой угодно, но не средней»

«Среднегодовая» доходность

Фондовый рынок США имеет среднегодовую доходность 9,8% с 1928-2020 годов. Однако доходность за любой данный год была какой угодно, но не средней с течением времени:

Инвесторы на фондовом рынке США более чем в два раза чаще получают прибыль в размере 20% или более за календарный год, чем прибыль в диапазоне 0-10%. И более чем в 40% случаев годовая доходность фондового рынка была в размере 20% или выше.

«Изучение истории рынка может быть полезно для определения базовой линии при определении ожиданий относительно будущего. Но важно помнить, что нормальной рыночной среды не существует»

«Нормальные» облигации

В скучной стране с фиксированным доходом все, как правило, гораздо менее изменчиво, но даже облигации демонстрируют широкий разброс доходности от года к году. Это разбивка годовой доходности 10-летних казначейских облигаций с 1928 года:

За это время доходность казначейских облигаций составляла в среднем примерно 5% годовых, но в половине всех лет доходность превышала 6% или даже была отрицательной.

«Рыночная» среда

Изучение истории рынка может быть полезно для определения базовой линии при определении ожиданий относительно будущего. Но важно помнить, что нормальной рыночной среды не существует. Долгосрочные средние значения постоянно меняются, в то время как волатильность из года в год является одной из немногих констант на рынках. При определении ожиданий для финансовых рынков или экономики в целом это помогает мыслить в терминах широкого спектра результатов, чтобы обеспечить запас прочности при принятии инвестиционных решений.

обсуждение