При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Ник Маджиулли, автора блога «Of Dollars And Data», попытался оспорить эффективность одной из самых распространённых инвестиционных стратегий, которая заключается в выкупе падающего актива.

Вопрос формулируется следующим образом: «Если вы изначально инвестировали $500 в месяц, должны ли вы удвоить их до $1000 в месяц, как только рынок упадёт на 20%, 30% и так далее?».

Исходя из логики смысл в этом есть. В конце концов, большинство медвежьих рынков кратковременны, так что покупка после спада – это то же самое, что покупка с временной скидкой.

– К сожалению, данные говорят об обратном, – пишет Ник Маджиулли в своём блоге.

Выгода начинается, когда рынок падает на 40% и более

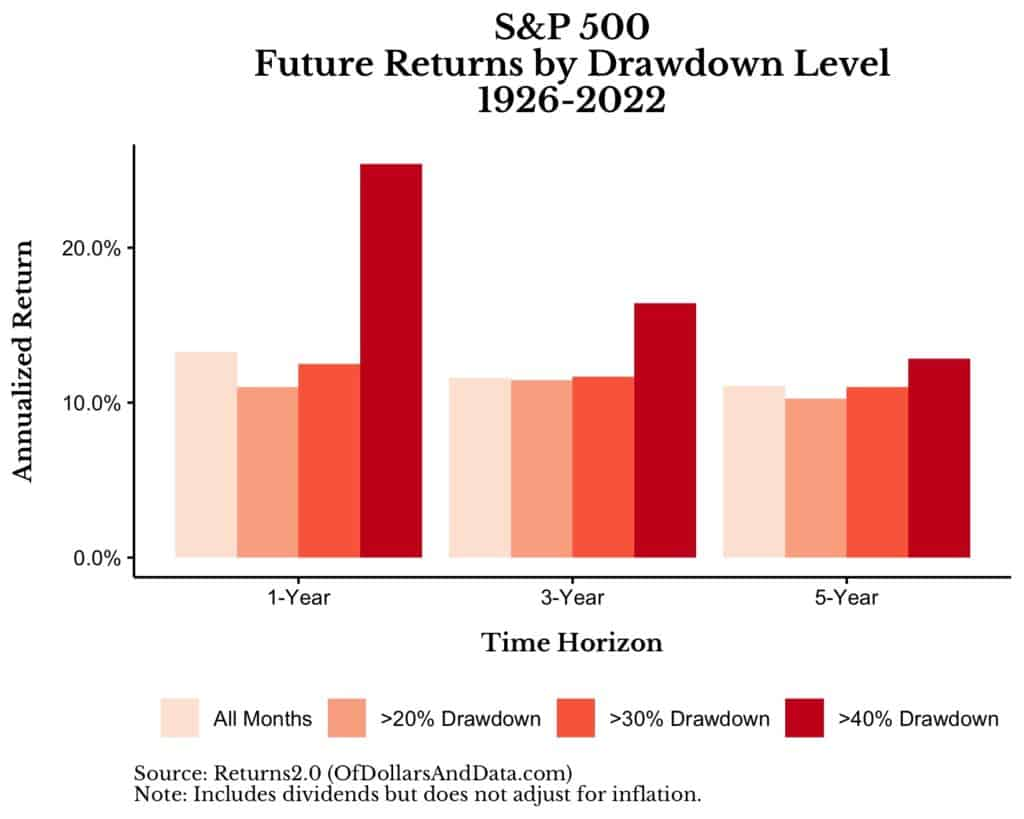

Эксперт взял исторические данные по динамике индекса S&P-500 с 1926 по 2022 годы и подсчитал будущую годовую доходность индекса за один, три и пять лет в разбивке по уровню просадки (т.е. в процентах от всех временных максимумов. Как это выглядит на рисунке ниже:

Самый светлый цвет – все месяцы, далее – чем темнее цвет, тем больше просадка.

– Как вы можете видеть, средняя годовая доходность за один, три и пять лет, когда рынок падает на >20% или >30%, почти идентична доходности за все месяцы. Это говорит о том, что нет никакой дополнительной выгоды от дополнительных инвестиций во время просадок такого масштаба, – делает вывод блогер.

Однако, как только рынок падает более, чем на 40%, всё меняется. После снижения более чем на 40% индекс S&P-500, как правило, вырастает на 25% в течение следующего года. По сравнению с 13% (за все месяцы) и на 12,8% ежегодно в течение следующих пяти лет.

– Это говорит о том, что есть огромная выгода в том, чтобы выкупать падение во время самого большого спада, – заключает Ник Маджиулли.

Современный рынок ещё больше подтверждает эффективность стратегии выкупа актива

Критики подхода блогера указывают, что данные, которые относятся к 1920-м годам прошлого столетия, как, впрочем, и к 1940-м и даже 1970-м, очень мало имеют общего с современным рынком. В этой связи Маджиулли взял более современные данные – начиная с 1988 года.

– Начиная с 1988 года, мы видим, что теперь есть выгода от инвестирования в S&P-500 после снижения на 30% (и более) в дополнение к выгоде от инвестирования после снижения на 40% (и более). Как это показано на рисунке ниже:

Фактически, после снижения на 30% с 1988 года S&P-500 прибавил 20% в течение следующего года по сравнению с 14% (за все месяцы).

А данные по индексу ACWI ex US и ещё больше подтверждают…

На этом блогер не остановился: он проанализировал данные по индексу «всех стран мира» за исключением США. Индекс MSCI ACWI (All Country World Index) – взвешенный по капитализации индекс компаний всего мира. Соответственно данный индекс – самый точный индикатор роста или падения в планетарном масштабе.

Индекс ACWI включает более 2400 акций компаний большой и средней капитализации из 47 развитых и развивающихся рынков.

Что же касается 1988 года как точки отсчёта, то она была выбрана потому, что с этой даты есть данные по индексу ACWI ex US.

Как вы можете заметить наши «палочки» ведут себя куда динамичнее.

Во всех протестированных порогах просадки будущая доходность в течение следующих одного, трёх и пяти лет выше, чем во все остальные месяцы. Другими словами, если бы вы выкупали рынок без США, ваша доходность была бы значительно выше.

«Зачем ждать медвежьего рынка, чтобы выкупить его и заработать? Инвестор, который регулярно инвестирует – не взирая ни на какую динамику рынка – в 80% случае оказывается в выигрыше»

В заключении своего исследования автор блога «Of Dollars And Data» задаётся вопросом, а где взять те деньги, которые инвестору потребуется чтобы усреднить позицию?

– Вы можете возразить, что вам не обязательно иметь наличные в запасе, потому что вы можете просто сократить свои расходы или увеличить доход, как только рынок упадёт. Да, это правда. Однако я бы возразил, что если бы вы могли сократить свои расходы или увеличить свой доход в какой-то момент в будущем, то вместо этого вы могли бы сделать то же самое прямо сейчас.

В конце концов, почему бы не внести эти изменения сейчас и не начать инвестировать эти дополнительные деньги уже сегодня? По статистике, в 80% случае вы бы получили доходность, причём на любых временных отрезках времени. И инвестору не пришлось бы ждать падения.

обсуждение