При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Реальная доходность американских акций за последние 5 лет составила 10,4%. А за последние 200 лет – около 6,7%. К такому парадоксальному выводу пришла команда аналитиков Deutsche Bank.

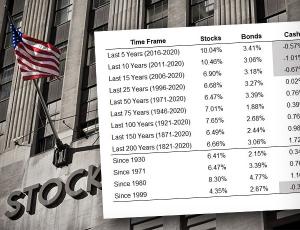

Исследование аналитиков под руководством Джима Рида, главного стратега Deutsche Bank, показывает историческую реальную доходность акций, облигаций, наличных денег и товаров в течение ряда различных периодов времени:

Ниже в таблице представлена годовая реальная (после инфляции) доходность акций США, 10-летних казначейских облигаций США, наличных денег (доллара) и сырьевых товаров (commodities):

Краткосрочная доходность фондового рынка может быть крайне непредсказуемой и нестабильной. Но долгосрочные доходы на фондовом рынке были гораздо более стабильны.

– Это также хорошее напоминание о том, что высокая доходность в текущем цикле не будет длиться вечно. Вы не можете настроить свой iPhone на это, но в конечном итоге за доходностью выше среднего последует доходность ниже среднего, – комментирует исследование Бен Карлсон, управляющий фондом Ritholtz Wealth Management.

Процентные ставки были на низком уровне со времен Великого финансового кризиса, но цифры за последние 5, 10 и 15 лет показывают, как безопасность наличных денег в краткосрочной перспективе может повредить вам в перспективе долгосрочной.

Наличные деньги и краткосрочные облигации, безусловно, могут быть полезны, когда вам нужно потратить свой капитал в краткосрочной перспективе, но, если вы надеетесь превзойти уровень инфляции в долгосрочной перспективе, вам нужно принять некоторый риск в своем портфеле.

«Если вы надеетесь превзойти уровень инфляции в долгосрочной перспективе, вам нужно принять некоторый риск в своем портфеле», – Джим Рид, Deutsche Bank

По словам Джима Рида, находится в наличных всегда будет безопаснее, чем инвестировать в фондовый рынок, но фондовый рынок дает вам гораздо больше шансов повысить свой уровень жизни.

Показатели сырьевых товаров также могут удивить некоторых инвесторов. Товары имеют отрицательную реальную доходность за последние 100 лет!

Бен Карлсон оценивает эти результаты как положительные:

– Отрицательная доходность в товарах показывает, что прогресс, инновации и технологии – это дефляционная сила в мире. Большинство цен на сырьевые товары не поспевают за инфляцией.

Многие инвесторы сегодня хотят инвестировать в сырьевые товары из-за опасений по поводу инфляции. А сырьевые товары могут иметь высокую доходность в условиях инфляции.

Но акции имеют гораздо лучший послужной список по сравнению с уровнем инфляции в долгосрочной перспективе.

Ниже в таблице представлены ежегодные реальные доходы по десятилетиям:

Десятилетие кажется долгим временем, но, возможно, оно не заслуживает внимания, когда речь заходит о «долгосрочной перспективе» для фондового рынка, пишет аналитик:

– В 3 из последних 11 десятилетий фондовый рынок испытывал отрицательную реальную доходность. Это потерянное десятилетие, что хорошо для вкладчиков, но плохо для инвесторов. Потерянные десятилетия также являются хорошим напоминанием о важности диверсификации. Успех инвестиций во многом зависит от удачи и своевременности.

Реальная доходность облигаций может быть отрицательной в течение длительного периода времени. В течение четырех десятилетий с 1940-х по 1970-е годы наблюдалась отрицательная реальная доходность облигаций.

Наличные деньги имели отрицательную реальную доходность в 5 из последних 11 десятилетий.

«Есть очень веские основания полагать, что доходность в течение следующих 50-100 лет будет ниже, чем за последние 50-100 лет», – Джим Рид, Deutsche Bank

– Есть очень веские основания полагать, что доходность в течение следующих 50-100 лет будет ниже, чем за последние 50-100 лет. Сейчас просто больше знаний о рынках, скрытая поддержка со стороны ФРС, более низкие процентные ставки и постоянно растущие оценки, – прогнозирует Джим Рид.

А Бен Карлсон заключает, что «самая большая угроза долгосрочной доходности – это ваше поведение в краткосрочной перспективе».

обсуждение