При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Минувшие 15 лет называют потерянным для международных рынков – годовая доходность американских акций, как минимум, вдвое превышает доходности на остальных площадках. И тем не менее у каждого десятилетия свои чемпионы и проигравшие. Можно ли быть уверенным в повторении успеха США?

Бен Карлсон, CFA, пишет, что в последние годы многие инвесторы отказались от международной диверсификации. Причина в том, что количественное смягчение, которое проводила Федеральная резервная система всё десятилетие после Великого финансового кризиса 2008 года, привело к тому, что фондовый рынок США уничтожил все остальные рынки развитых стран.

С 2009 года общий индексный фонд фондового рынка США вырос более чем на 660%, в то время как общий международный индексный фонд вырос всего на 180%. Это означает, что годовая доходность в США составляет сегодня более 14% в год, по сравнению с менее чем 7% в год на остальных площадках. В то же время для такого разрыва в показателях есть веские причины – фундаментальные основания. Это более крупный технологический сектор, более сильный доллар, а также сильный экономический рост.

Многие инвесторы полагают, что им больше не нужно владеть международными акциями, потому что крупные американские корпорации получают приличную долю продаж и прибыли за рубежом. США занимают доминирующее положение на мировом фондовом рынке – на их долю приходится примерно 60% общей рыночной капитализации.

Именно поэтому рынок США называют глобальным рынком.

– Я все это понимаю. И все же я по-прежнему верю в международную диверсификацию, – подчёркивает Карлсон.

Одна из причин – отсутствие гарантии, что фондовый рынок США в ближайшие 15 лет повторит успех, которого он добивался на протяжении последних 15 лет. Победители, как правило, меняются от десятилетия к десятилетию.

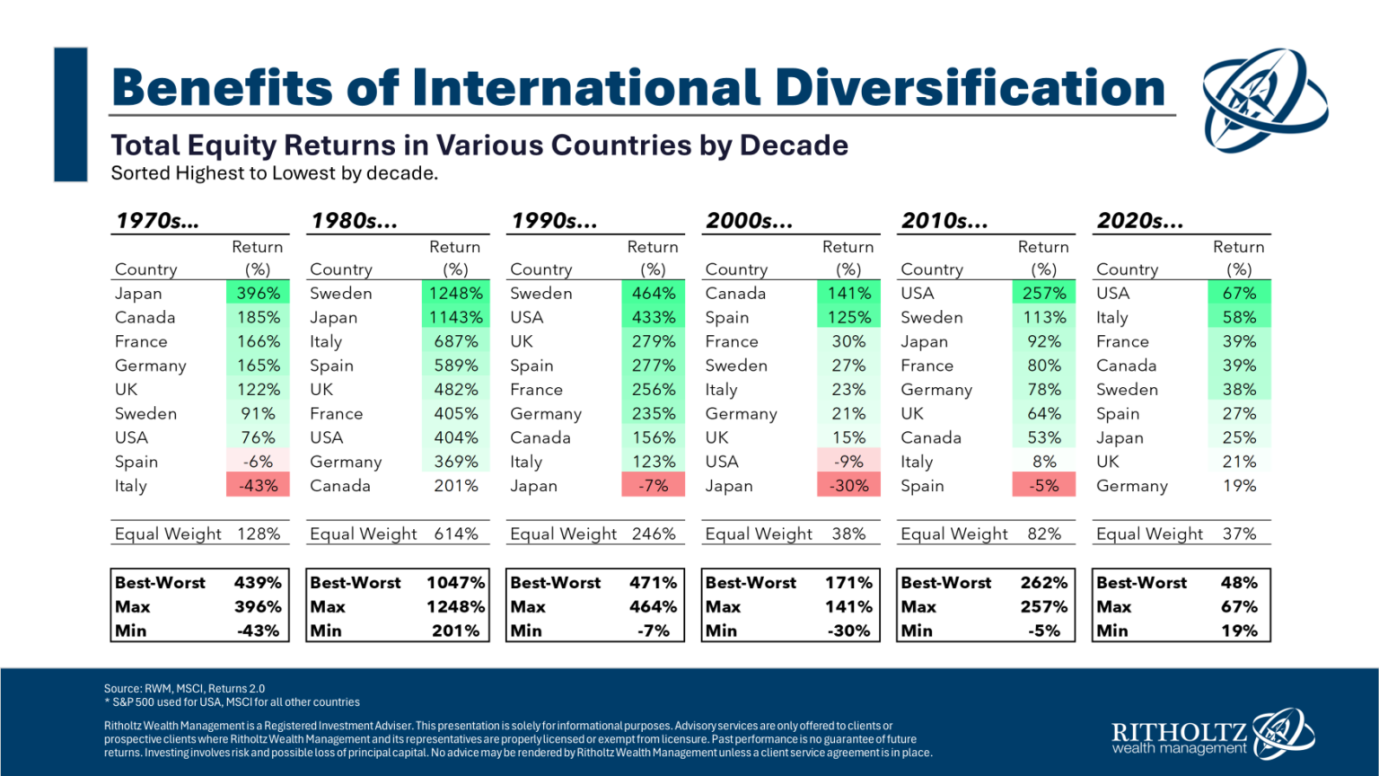

Ниже на графике представлена доходность по десятилетиям для различных развитых экономик, начиная с 1970-х годов:

В каждом десятилетии есть как крупные победители, так и крупные проигравшие.

Обратите внимание, что в 70-х годах Канада занимала второе место, в следующее десятилетие опустилась на дно рэнкинга. С Японией такое же произошло сначала в 80-х, а потом в 90-х и 00-х. Канада же «повторила» свой фокус – в нулевых и 10-х.

Потерянное десятилетие для американских акций случилось в 2000-2009-х. Накопленный убыток за это время составил 9% – следствие двух кризисов – доткома и 2008 года.

– Мне нравится диверсификация как форма управления рисками, потому что она помогает избежать крайностей. Да, это означает, что вы никогда не будете полностью инвестированы в того, кто работает лучше всех, но это также означает, что вы никогда не будете полностью подвержены влиянию того, кто работает хуже всех, – резюмирует финансовый советник.

По его словам, диверсификация также открывает перед вами возможность удивлять победителей.

Легендарный инвестор Питер Бернстайн однажды сказал: «Я рассматриваю диверсификацию не только как стратегию выживания, но и как агрессивную стратегию, потому что следующий неожиданный доход может прийти из неожиданного места».

Международная диверсификация может не защитить инвестора от плохих лет или даже от плохих циклов. Это предназначено для того, чтобы защитить инвестора от ужасных десятилетий. А они есть в каждой стране, даже в США.

обсуждение