При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Высокие ставки на рынке надолго. Прибыль банков ставит рекорды. Вклады – лучший инструмент инвестора. Кризис ипотеки. Доля рынка банков топ-10 растет. Эксперты прогнозируют в целом удачный год для банковского сектора.

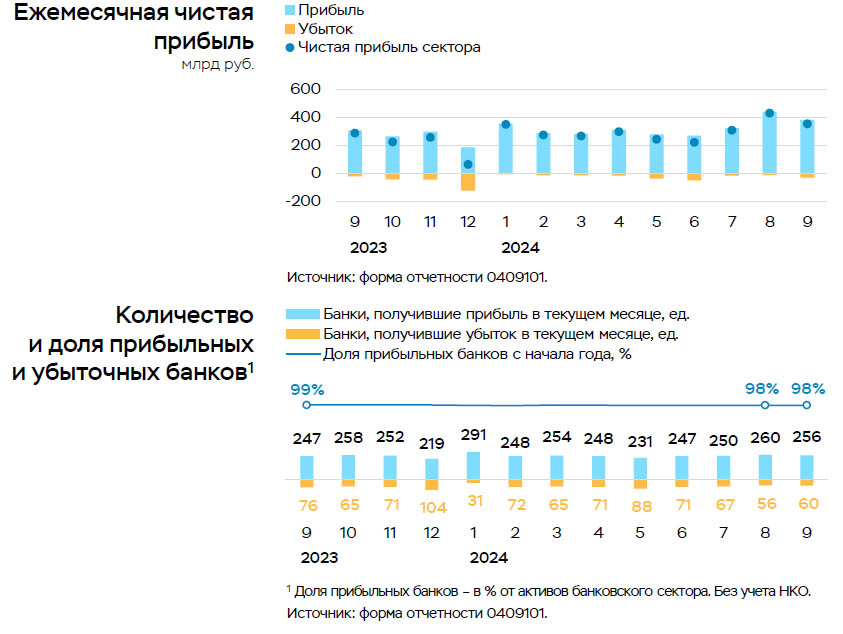

В течение 9 месяцев 2024 года банковский сектор продолжал свое активное и в целом – успешное развитие. По итогам периода банкам удалось выйти на хорошую прибыль. в размере 2,7 трлн. рублей. Такой результат во многом объясняется ростом объемов банковского бизнеса и низким размером резервов по портфелю корпоративных кредитов. Традиционно бОльшая часть прибыли банковской системы заработана Сбербанком.

Количество прибыльных банков по итогам 9 месяцев 2024 года составило 256 или 81% от общего числа. Это на 5% выше, чем результат аналогичного периода очень успешного для банков 2023 года. Чистая процентная маржа значительно не изменяется несмотря на рост ставок. При этом банки все же не полностью и с ощутимой задержкой перекладывают растущую стоимость пассивов на заемщиков.

Общая доля прибыльных банков в активах банковского сектора составила 98%, т.е. убытки получили в основном малые банки. Доходность банковского бизнеса может снизиться в 4 квартале, результаты работы банков все равно впечатляют.

Источник: Банк России.

Согласно данным Банка России, за 9 месяцев 2024 года объем портфеля кредитов физлицам вырос на 14% до 37,9 трлн. рублей. Скорость роста выдач несколько ниже аналогичного периода прошлого года, во многом из-за регулярного ужесточения требований Центробанка к вновь выдаваемым ссудам.

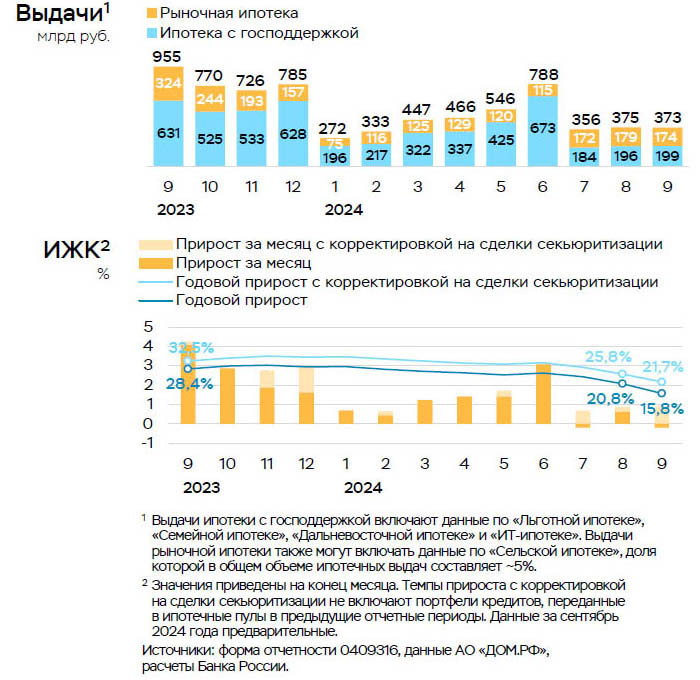

При этом объем портфеля ипотечных кредитов физлицам вырос на 11,8% и составил 19,8 трлн. рублей. В начале года темпы выдач ипотечных кредитов были ниже обычного, что объясняется высокими показателями декабря 2023 года. Однако в мае и июне прирост выдач ипотечных кредитов ускорился в ожидании банками и их клиентами ужесточения условий льготных госпрограмм.

В значительной мере росту объема ипотеки способствовали именно льготные госпрограммы – «семейная ипотека» и «льготная ипотека», поддержанная комбинированными программами «льготной ипотеки от застройщика». На льготные госпрограммы ипотеки в конце 1-го полугодия по данным Банка России приходилось 80% от всех выдач. И даже после изменения условий льготных программ в 3-м квартале 2024 года более половины выдач ипотечных кредитов составляют ссуды с господдержкой. После отмены массовой программы «льготная ипотека» самой популярной стала программа «семейная ипотека», ее доля в льготной ипотеке возросла до 90%. Доля проблемных ипотечных кредитов пока остается на рекордно низком уровне – 0,7%, в том числе из-за роста объема портфеля.

Источник: Банк России.

Портфель автокредитов за январь-сентябрь 2024 года вырос на рекордные 46,5% до 2,5 трлн. рублей. Автокредитование восстанавливается после неудачного периода, когда выдачам автокредитов мешал дефицит автомашин. Несмотря на возросшие цены на автомобили, россияне стремятся к скорейшей покупке машин. Дело в том, что после повышения утилизационного сбора с 1 октября цены на автомашины еще сильнее возрастут. Восстановлению выдачи автокредитов также способствовали льготные программы от китайских автопроизводителей.

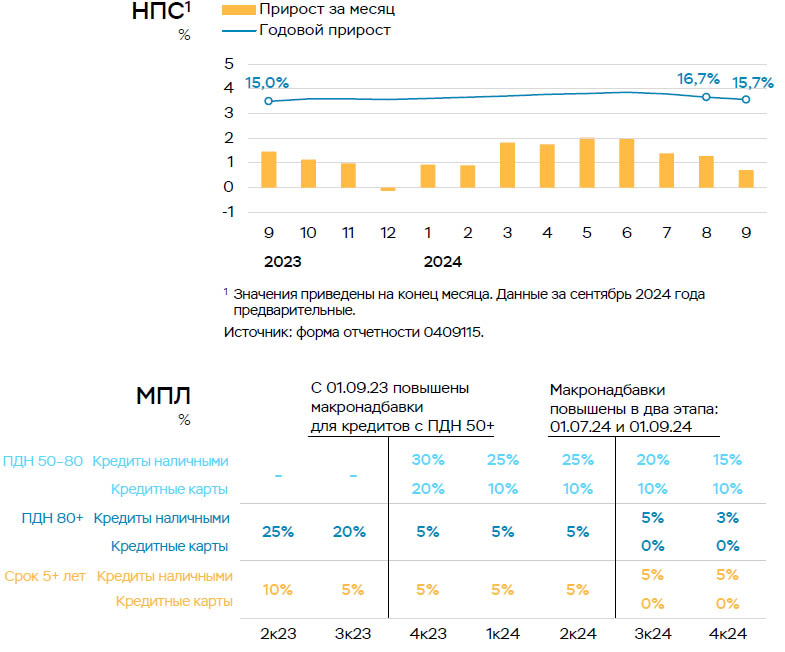

Портфель необеспеченных потребкредитов за 9 месяцев 2024 года вырос на 13,5% и составил 15,4 трлн. рублей. Замедлению роста потребкредитования способствовало введение ограничений Банка России в части выдачи ссуд заемщикам с высокой долговой нагрузкой и рост процентных ставок по кредитам. Банки стали жестче относиться к анализу финансового положения потенциальных заемщиков. Однако пока сокращение объема выдач идет все же медленнее, чем планировал регулятор, вопреки введенным им ограничениям и росту процентных ставок. Часть роста выдач пришлась на портфель кредитных карт, ставки по которым всегда были высоки, поэтому этот сектор кредитования легче переносит период роста ставок на рынке.

Источник: Банк России.

Объем кредитов юрлицам за 9 месяцев 2024 года вырос на 14,5% и составил 84,2 трлн. рублей. После паузы в начале года рост выдач идет довольно активно, что обусловлено финансированием предприятиями текущей деятельности и реализацией новых проектов в рамках процесса трансформации экономики, финансированием банками сделок по выходу нерезидентов из российских активов, замещением внешнего долга компаний и проектным финансированием строительства жилья.

Спрос на кредиты поддерживается высокими финансовыми результатами компаний, а также ожиданиями заемщиков в отношении дальнейшего роста процентных ставок. В некоторых отраслях высокая прибыль позволяет компаниям без проблем обслуживать кредиты даже по текущим, относительно высоким, ставкам. Однако с учетом ситуации на финансовом рынке многие компании уже не ждут обещанного когда-то снижения ставок, а, наоборот, спешат взять ссуды до их очередного повышения. Наиболее высокий рост рублевого корпоративного портфеля наблюдается в промышленных центрах и регионах с наибольшей инвестиционной привлекательностью. При этом идет девалютизация корпоративного кредитного портфеля за счет замещения валютных кредитов рублевыми.

Источник: Банк России.

По мнению Банка России, качество розничного и корпоративного кредитных портфелей банков пока не указывает на значительное ухудшение платежной дисциплины со стороны заемщиков. Доля проблемных кредитов в корпоративном кредитовании составляла 4% от объема сводного кредитного портфеля, или 3,1 трлн. рублей. В розничном кредитовании доля проблемных кредитов составляла 4,1% или 1,6 трлн. рублей, в том числе доля проблемных необеспеченных потребкредитов 7,6%, ипотеки – 0,7%. Доля проблемных кредитов в портфелях в 2024 году даже немного снизилась, что вызвано не только ростом объемов кредитных портфелей, но и ужесточением отбора банками розничных заемщиков и урегулированием крупной проблемной корпоративной кредитной задолженности.

Тем не менее, выданные по новым, более высоким, ставкам кредиты будут обслуживаться хуже. И первые признаки этого уже появились – кредиты наличными, выданные после 1 октября 2023 года, по данным Центробанка в три раза быстрее выходят на просрочку. Кроме того, низкий процент проблемных кредитов, который приводит Центробанк, не учитывает реструктурированные кредиты и кредиты, уступленные в рамках цессии.

По последним доступным данным Банка России, в 1-м полугодии 2024 года возросло число заявок на реструктуризацию кредитов – от частных лиц банки получили 1672 тысяч заявок, от предприятий МСП – 71 тысячу. За этот период банки провели 497 тысяч реструктуризаций кредитов физлицам на общую сумму 263 млрд. рублей и 15,1 тысяч реструктуризаций кредитов предприятиям МСП на сумму 258 млрд. рублей.

За период с февраля 2022 года по июль 2024 года включительно банки реструктурировали и ссудную задолженность корпоративных заемщиков на общую сумму 12,9 трлн. рублей или 19% от совокупного корпоративного кредитного портфеля.

Объем средств юрлиц в банках на конец 3-го квартала 2024 года составил 57,2 трлн. рублей, рост за период составил 6,3%. На графике ниже хорошо заметно, что бОльшая часть оттока произошла в марте и мае. Важная причина оттока – перечисление налогов в бюджет и выплата компаниями дивидендов. Но в 3-м квартале рост средств юрлиц шел достаточно энергично.

Источник: Банк России.

Остаток средств физлиц в банках за 9 месяцев 2024 года возрос на 14,8% и составил 52 трлн. рублей. Прирост средств почти вдвое превышает прирост за аналогичный период 2023 года, когда ставки по вкладам были заметно ниже. По расчетам Центробанка, около половины прироста в 3-м квартале частные лица заработали благодаря капитализации процентов по вкладам. Банки ожидают, что период высоких ставок на рынке продлится еще достаточно долго, поэтому повышают ставки не только по краткосрочным, но и по долгосрочным вкладам. Продолжается снижение доли валютных остатков физлиц в банках из-за снятия валютных вкладов, конвертации валюты в рубли и переводов валюты на счета в зарубежных банках.

Источник: Банк России.

По данным Банка России, запас рублевой и валютной ликвидности в банковской системе страны на конец 3-го квартала 2024 года является достаточным. Но распределен запас ликвидности между банками неравномерно, что хорошо заметно на графике. Запас рублевой ликвидности составил 23 трлн. рублей, что достаточно для покрытия 22,9% всех клиентских средств в рублях.

Источник: Банк России.

Объем капитала банковской системы составил по данным Банка России 16,4 трлн. рублей. Он растет за счет прибыли банковского сектора, и рост мог бы быть еще выше, если бы банки не выплачивали дивиденды. Запас капитала составляет около 7 трлн. рублей.

Созданный ранее запас прочности и масштабные меры поддержки Банка России позволили сгладить негативное воздействие на банковскую систему кризисного 2022 года. В 2023 году ситуация в банковском секторе страны стабилизировалась, возобновился рост важных направлений банковского бизнеса. В 2024 году рост банковского сектора продолжился, несмотря на высокие ставки на рынке.

Прошедшие несколько кризисов и выжившие в них банки научились лучше управлять своими рисками. Банки лучше понимают, что ждать от клиентов в кризисных ситуациях, какие меры в кризис могут помочь, а каких следует избегать. При выдаче кредитов банки учитывают бОльшее число параметров. Причем для типовых кредитов анализ проводится с использованием автоматизированных систем, в том числе – с использованием искусственного интеллекта. Это позволяет лучше прогнозировать качество выдаваемых кредитов.

Интересные выводы делают аналитики агентства «Эксперт РА» в своем недавно вышедшем анализе ситуации с концентрацией банковских активов в течение 1-го полугодия 2024 года. Оказывается, особенно энергично объемы корпоративного и розничного кредитования наращивали крупнейшие банки из числа топ-10. В результате концентрация активов сектора на банках топ-10 достигла рекордного уровня в 79%.

Объясняется это тем, что крупный бизнес, ранее привлекавший капитал на зарубежных рынках, теперь рефинансирует свои долги в российских банках. Одновременно крупные дочки инобанков, работающие в России, ограничили объемы выдач кредитов. Что касается кредитования сектора МСБ, то крупнейшие банки сконцентрировали значительную часть льготных госпрограмм по кредитованию. Это сделало их мощными конкурентами малым и средним банкам, традиционно работающим в секторе малого и среднего бизнеса.

Банки топ-10 также сосредоточили значительную часть лимитов по льготной ипотеке. Активно наращивают крупнейшие банки и объем необеспеченных кредитов, так как высокий уровень автоматизации процессов позволяет им рассмотреть большее количество заявок и скорее принимать решения. За счет широкой клиентской базы и спектра оказываемых услуг у банков топ-10 наблюдается самая высокая доля комиссий в структуре доходов, что позволяет им поддерживать высокую прибыль, несмотря на снижение процентной маржи. Что касается прогноза на 2024 год в целом, «Эксперт РА» прогнозирует годовую прибыль банковского сектора в размере 3,6-3,8 трлн. рублей.

Кредитование в 4-м квартале 2024 года будет расти более медленными темпами, как из-за высоких ставок, так и из-за регуляторных мер Центробанка. В этих условиях еще больше возрастет роль льготных госпрограмм. Банки, выдающие льготные кредиты, будут обладать серьезным конкурентным преимуществом.

Банкиры продолжат работу с проблемными заемщиками. Об активности банков в этой работе явно говорят объемы реструктурированных кредитов. Объем реструктуризаций может увеличиться, так как будут подходить сроки погашения кредитов, выданных по высоким ставкам.

Ситуацию с проблемными ссудами и с доступностью кредитов может принципиально улучшить снижение ставок на финансовом рынке. Но пока Центробанк по прогнозам большинства экспертов, наоборот, готовится поднять ключевую ставку уже в ближайшие дни. Заявления главы Центробанка Эльвиры Набиуллиной в последние месяцы звучат непривычно жестко. Поэтому переход Центробанка к циклу снижения ставок большинство экспертов теперь ожидают в лучшем случае только в 2025 году.

обсуждение