При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Самое долгожданное публичное размещение 2021 года преподнесло сразу несколько сюрпризов, а многочисленные аналитики и эксперты с нескрываемым удовольствием поспешили «похоронить» компанию. Между тем, котировки акций Robinhood уже превысили цену размещения.

Провальное IPO?

Иногда бывает полезно для редакции издания написать о событии немного позже. В случае с публичным размещением акций брокера Robinhood это определённо так. Ещё пару дней назад именитые аналитики поспешили записать это размещение в разряд провальных. Так, в «вину» брокеру поставили тот факт, что размещение состоялось по нижней части диапазона, а начало торгов было «медленным». Наконец, то, что после самого короткого и незначительного скачка цены IPO в $38, акции упали на целых 11%.

Это удивительно, но от IPO этого финтех-стартапа ждали такой же революции, которую он совершил в брокерском бизнесе. А именно, первым в мире отменил комиссию за операции своих клиентов.

Robinhood как Facebook

IPO Robinhood немедленно сравнили с другим громким размещением десять лет назад – с IPO Facebook. Компания Марка Цукерберга тогда также показала разочаровывающие результаты в первые дни торгов. Facebook по иронии судьбы размещался также по $38, а теперь акции торгуются по цене в $352 – то есть, в 9,3 раза дороже.

Теперь вопрос в следующем: будет ли Robinhood повторять американские горки Facebook? Или слабое предложение отражает реальные препятствия на пути его становления в качестве технологического титана?

По стандартному определению, Robinhood был «неудачным IPO». Стивен Даймонд из Университета Санта-Клары, опытный эксперт по корпоративному управлению, прогнозировал, что в первый день бумаги подорожают от 10% до 20%. Кроме этого, эксперт добавил, что допуск розничных инвесторов к IPO – признак слабости, а не силы, поскольку это свидетельствует о том, что институциональные инвесторы не «заинтересованы в спасении венчурных капиталистов».

«Допуск розничных инвесторов к IPO – признак слабости, а не силы, поскольку это свидетельствует о том, что институциональные инвесторы не заинтересованы в спасении венчурных капиталистов», – Стивен Даймонд, Университет Санта-Клары

Однако, вспомним, что и на IPO Facebook были допущены розничные инвесторы. В первый день акции Facebook подорожали на 23 цента – прежде, чем упасть в течение следующих четырех месяцев на фоне вопросов о способности Facebook монетизировать свою базу пользователей. Однако Facebook, в конечном счете, развеял эти сомнения, превратившись в мощный технологический центр.

Они эксперты прямо проводят параллели Robinhood, другие – добавляют скепсиса.

Дороже остальных брокеров?

Крупные брокеры – Charles Schwab, Interactive Brokers, E*Trade – зарабатывают 25-45% операционной прибыли на каждый доллар выручки. А Robinhood – всего 8%. Возврат на инвестированный капитал у больших игроков составляет 10-15%, у Robinhood – только 5%.

– Значит, оценка компании в $35 млрд предполагает, что совсем скоро она должна зарабатывать на уровне крупнейших брокеров Америки. Но сможет ли она? Маловероятно, так как у Charles Schwab – 30 млн клиентов и $600 млрд активов, а у Robinhood – 18 млн клиентов и только $81 млрд активов. Учитывая, что пандемия Covid-19 идет на спад, желающих развлекаться спекуляциями на фондовом рынке будет уже не так много, так что, видимо, лучшие времена по приросту бизнеса для Robinhood позади, – замечает Максим Шеин, главный инвестиционный стратег «БКС Мир инвестиций».

«IPO Robinhood стало удачным для её акционеров и разочаровывающим – для инвесторов», – Максим Шеин, БКС

Кроме этого, по словам эксперта, у компании есть регуляторные риски. SEC уже объявил, что намерен расследовать практику продажи клиентских заявок сторонним брокерам. Для Robinhood это означает, что над 80% бизнеса висит большой риск.

Шеин считает, что IPO стало удачным для её акционеров и разочаровывающим – для инвесторов.

Возвращаясь к IPO, как тут не вспомнить признанного эксперта в этой области – Джея Риттера, профессора Университета Флориды?

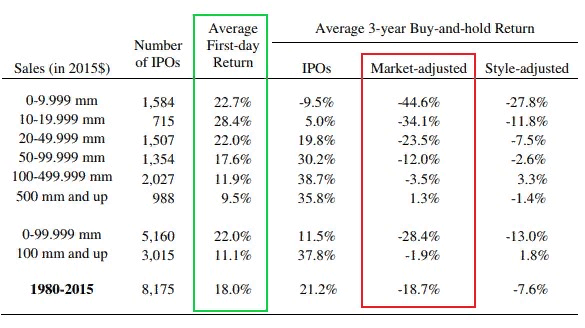

Более 36% IPO с 1980 года показали большой рост в первый день – в диапазоне от 10% до 60%. Почти в 7% случаев доходность в первый день составила более 60%.

Говоря о промежуточных итогах этого громкого IPO, не стоит забывать о смене парадигмы. Вышеперечисленные оценки сделаны аналитиками «старой формации» – на основе фундаментальных факторов. Однако, мы живём в новом мире – где цена акции определяется не финансовыми показателями компании, а тем, что инвесторы думают об этой компании. И примеров тому масса, взять те же акции-мемы. Взять ту же Tesla и многих других из числа big tech. Совсем не исключено, что Robinhood будет стоить как все крупные американские брокеры вместе взятые.

обсуждение