При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Экономическая программа республиканцев: главное.

В J.P. Morgan проанализировали обнародованную в июле экономическую политику Республиканской партии США, включая торговую политику, налоги, вопросы иммиграции, а также промышленные расходы.

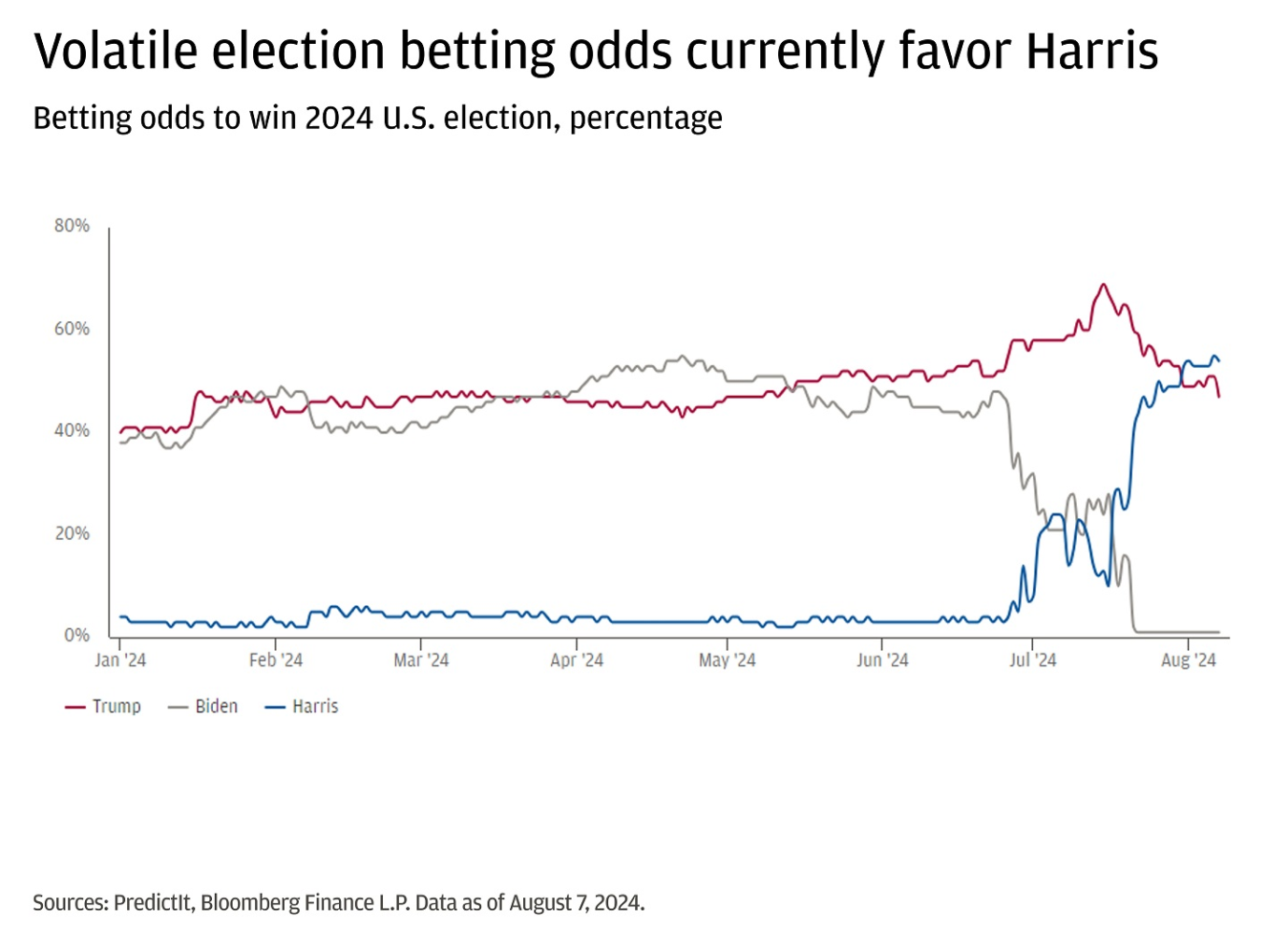

Выборы (и другие геополитические события), как правило, не оказывают долгосрочного воздействия на фондовые рынки, однако краткосрочные последствия могут быть значительными, уверены в JPM. Аналитики ожидают сохранения статус-кво, если победу одержит Камала Харрис, хотя в августе она объявила о своих политических предложениях по жилищному строительству, налогам и другим приоритетам. Тем временем Республиканская партия США обнародовала свою обновленную экономическую программу во время Национального съезда республиканцев в июле.

Торговая политика. Рост тарифов снизит ВВП

Как тарифы могут повлиять на экономический рост и инфляцию? И Дональд Трамп и Джозеф Байден в свои президентские сроки использовали тарифы (налоги, уплачиваемые американскими импортерами иностранных товаров) для укрепления национальной обороны и повышения глобальной конкурентоспособности отечественной промышленности. Трамп теперь выступает за введение базового тарифа в размере 10% на все импортируемые товары и 60% (или выше) на товары из Китая. Но, согласно расчетам JPM, если предложенные Трампом меры будут полностью реализованы, они могут снизить реальный валовой внутренний продукт (ВВП) США на 0,3-0,5% в 2025 году.

Высокие тарифы также могут оказать разовое воздействие на инфляцию, но это резкое немедленное воздействие, скорее всего, со временем ослабнет. Более широкое и оперативное получение разрешений и лизинговых услуг в нефтегазовом комплексе также могло бы компенсировать инфляцию, что, возможно, привело бы к снижению цен на нефть на 10-15% в случае увеличения предложения.

По оценкам JPM, чистое влияние тарифов и снижение цен на энергоносители может привести к росту индекса потребительских цен (ИПЦ) на 1,5-2% в годовом исчислении. Эти рефляционные ожидания, вероятно, являются одной из причин того, что процентные ставки выросли, а кривая доходности стала более крутой, когда увеличились шансы на президентство Трампа.

Однако стоит отметить, что конечное влияние тарифов может быть более скромным, чем предполагают оценки. Кроме того, воздействие может быть уменьшено, если тарифы будут постепенно повышаться или если таможенные пошлины будут преобразованы в целевые отраслевые субсидии, которые помогут компаниям не перекладывать расходы на потребителей.

Анализ JPM показывает, что если бы предложения Трампа будут реализованы в полном объеме, влияние на основных участников торговли было бы менее инфляционным, чем в Соединенных Штатах, но, вероятно, более пагубным для экономического роста. Иными словами, аналитики ожидают, что тарифы непропорционально замедлят экономический рост для экспортеров товаров и непропорционально повысят инфляцию для импортеров товаров. Например, потенциальное снижение ВВП еврозоны оценивается на 0,7%, что примерно вдвое больше, чем в Соединенных Штатах, но всего на 0,2% (или меньше) выше европейской инфляции.

Такое расхождение может иметь последствия для относительной денежно-кредитной политики в каждом регионе и, следовательно, для обменного курса евро к доллару США. В отдельности тарифная политика Трампа, вероятно, продолжит поддерживать укрепление доллара США.

Налоги

Кто бы ни победил на ноябрьских выборах в США, отдельные положения закона о снижении налогов и создании рабочих мест (TCJA) от 2017 года истекают в конце 2025 года. Если они не будут продлены, налоговые ставки для большинства индивидуальных налогоплательщиков вырастут на 1-4%.

Трамп заявил, что хотел бы расширить действие закона в целом, и даже предложил еще больше снизить корпоративную ставку. Харрис, в свою очередь, заявила, что не будет повышать налоги для физических лиц, зарабатывающих менее $400 тыс. в год.

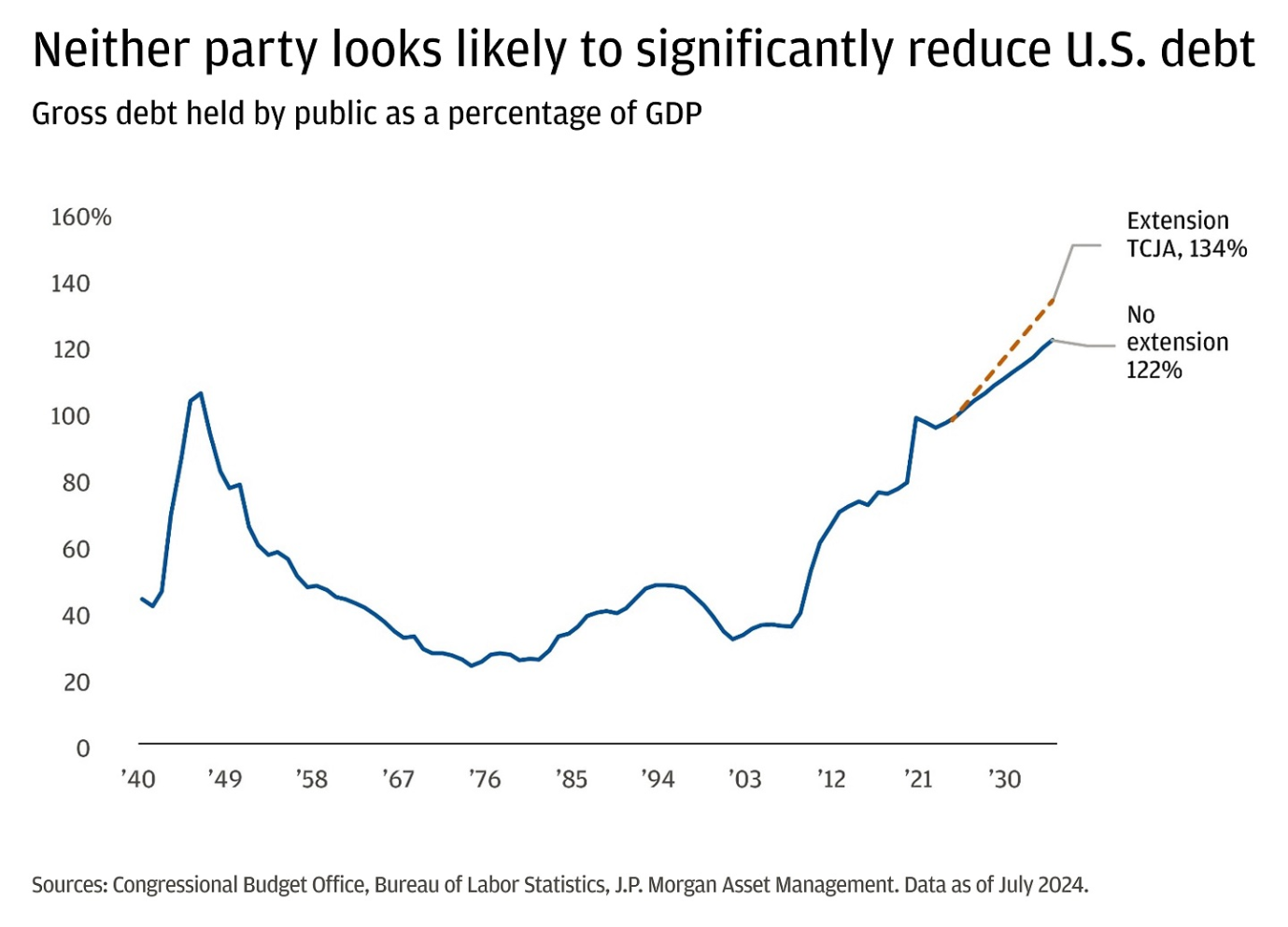

Если все положения TCJA будут продлены, в JPM ожидают, что ожидания роста в краткосрочной перспективе вырастут до +0,7% от реального ВВП. Более высокие темпы роста обеспечиваются за счет еще более высокого бюджетного дефицита. По оценкам Бюджетного управления Конгресса, дефицит бюджета увеличится почти на $5 трлн в период с 2025 по 2034 финансовый год (в процентах от ВВП это будет эквивалентно устойчивому увеличению дефицита бюджета примерно на 1,4 процентных пункта). Конечно, растущий дефицит бюджета только усугубит и без того высокий уровень федерального долга правительства США.

На данный момент ни одна из сторон, похоже, не намерена резко снижать долговое бремя США. Такая динамика, наряду с потенциалом роста благодаря еще более низким налоговым ставкам, может оказать дальнейшее повышательное давление на доходность долгосрочных облигаций и сохранить высокую волатильность на рынке облигаций до 2025 года.

Иммиграция. Депортации навредят экономическому росту

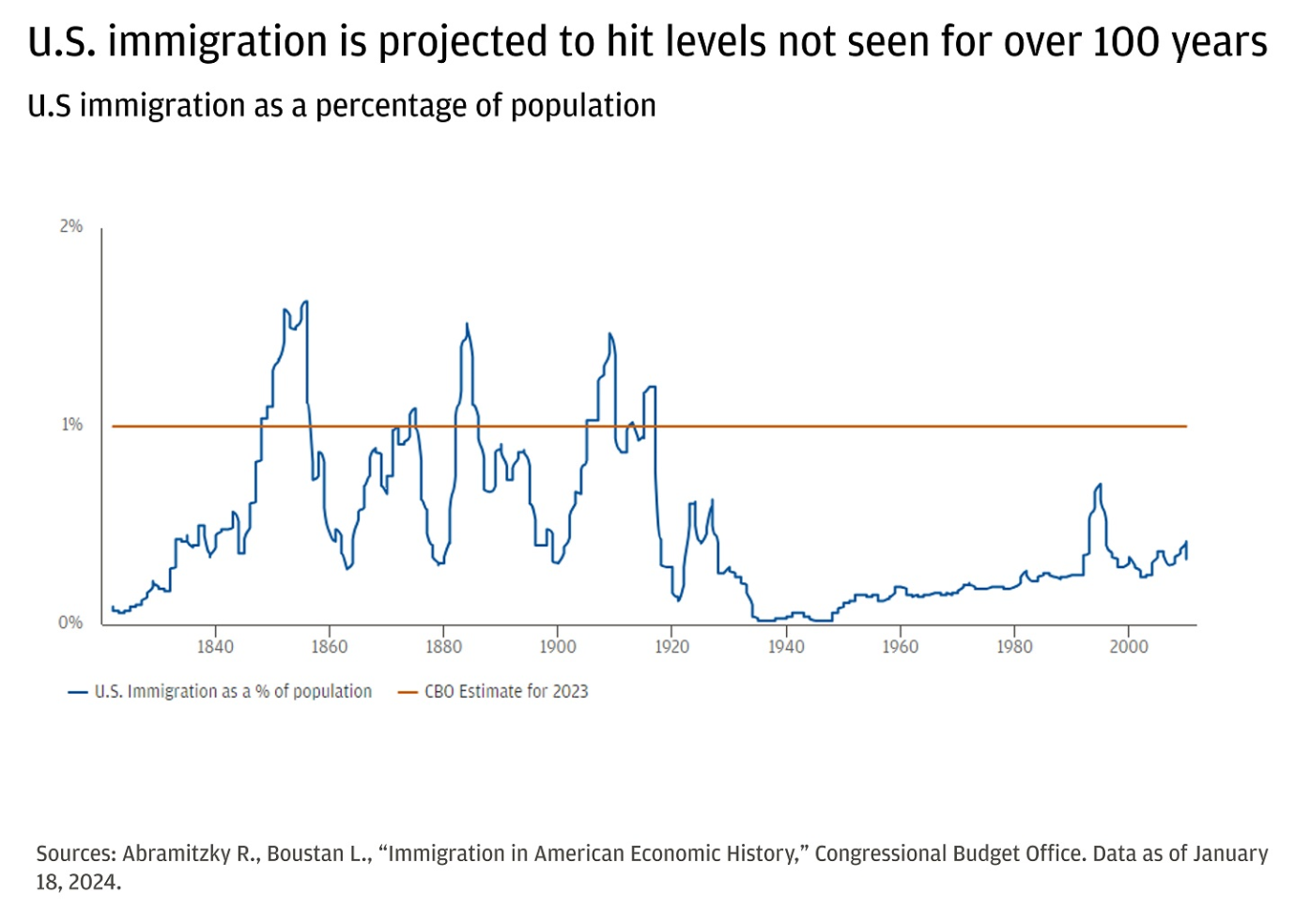

В течение многих лет иммиграция была деликатной политической проблемой в Соединенных Штатах (и многих других развитых странах). С 1986 года Конгресс США не принимал никаких новых иммиграционных законов. В результате президенты обеих партий использовали исполнительные указы для решения этой проблемы, хотя почти все приказы были оспорены в суде.

Согласно недавним опросам Gallup, американцы считают иммиграцию одной из самых серьезных проблем, стоящих перед страной. В настоящее время этот вопрос находится в центре внимания как демократов, так и республиканцев. В июне Байден подписал указ о закрытии границы при определенных обстоятельствах и ограничении защиты убежища. В JPM ожидают большего от Харрис.

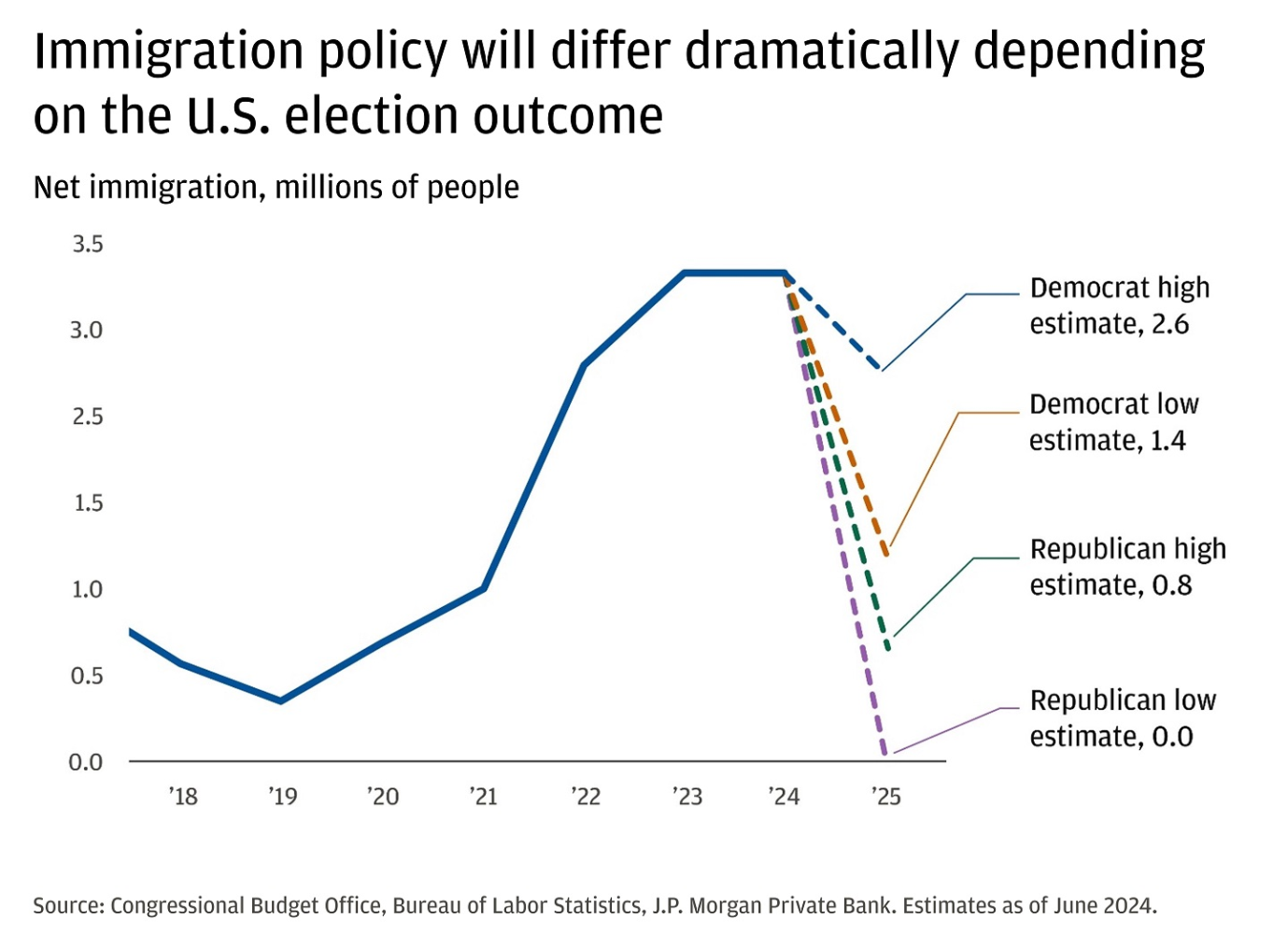

Трамп предложил массово депортировать нелегальных иммигрантов в случае своей победы на выборах 2024 года. Однако следует отметить, что, хотя Трамп призывал к депортации 11 миллионов мигрантов, когда он был президентом, в период с 2017 по 2020 год число депортаций составляло в среднем всего 300 000 человек в год.

Каковы экономические последствия изменений в иммиграционной политике?

За последние два года иммигранты значительно увеличили предложение рабочей силы в США. Это поддержало экономический рост и привело к увеличению ежемесячной заработной платы, не вызвав существенного роста инфляции. Аналитики ожидают, что произойдет обратное, если иммиграция существенно сократится.

Однако важно проводить различие между сокращением потока иммигрантов, въезжающих в Соединенные Штаты, и массовой депортацией числа существующих иммигрантов в стране.

История показывает, что сценарий депортации маловероятен. На приведенной ниже диаграмме показаны вероятные последствия иммиграции после выборов, соответствующие предполагаемому влиянию на реальный ВВП США в диапазоне от 0% до 0,6%.

Промышленная политика: на что пойдут расходы?

По оценкам инвестиционного банка J.P. Morgan, закон о снижении инфляции (IRA), принятый администрацией Байдена, и закон о создании полезных стимулов для производства полупроводников (чипов) стимулировали объявленные частные инвестиции в производство полупроводников и экологически чистых технологий на сумму около $500 млрд. Это оказало существенную поддержку инвестиционным расходам бизнеса в условиях, которые в противном случае были бы затруднены высокими процентными ставками. Аналитики ожидают, что статус-кво сохранится и при администрации Харрис.

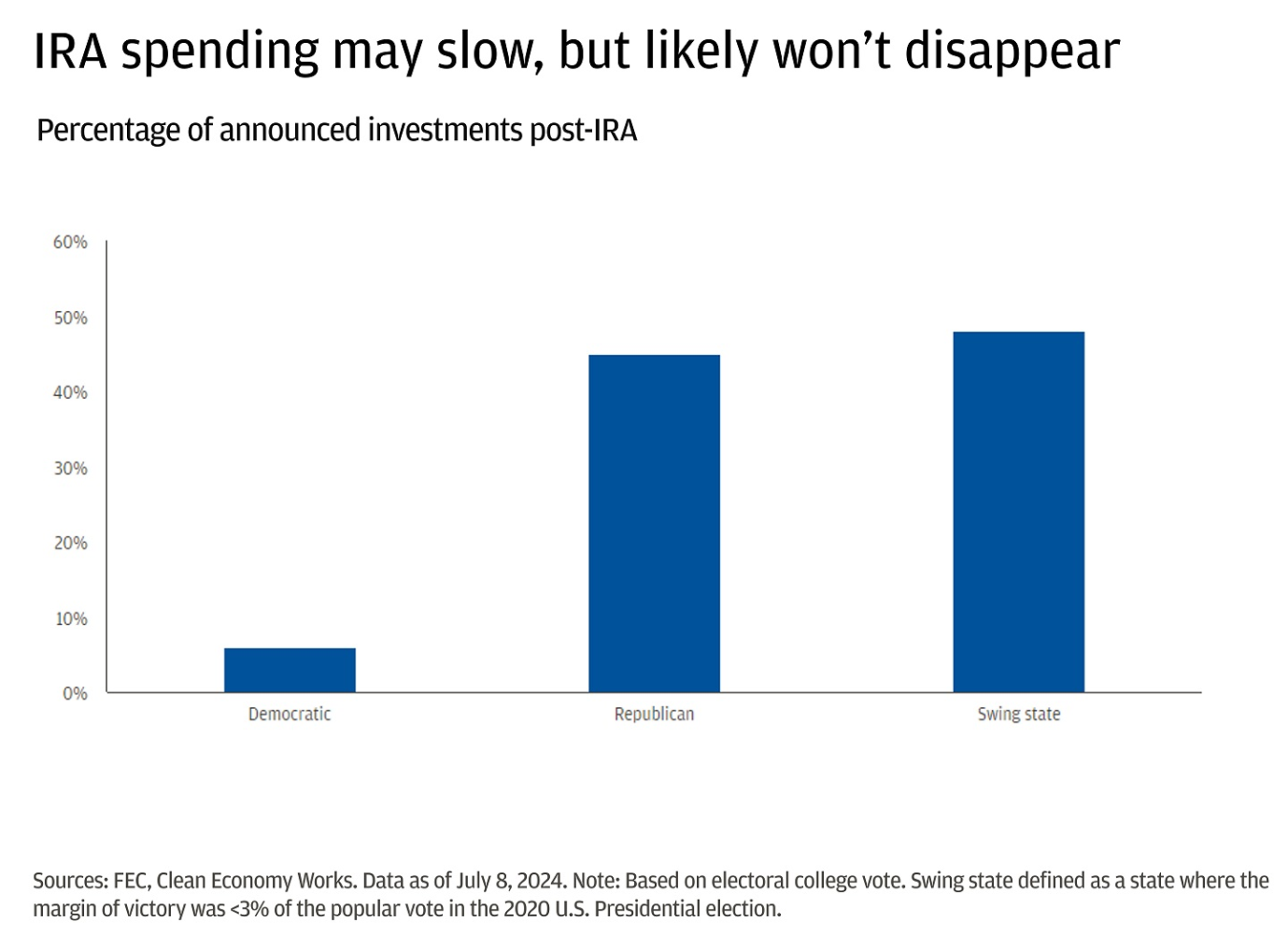

Противодействие Трампа переходу к зелёной экономике может создать риск для части расходов IRA и закона о чипах. Республиканцы могут замедлить предоставление министерством энергетики кредитов, связанных с IRA, и сократить некоторые субсидии, но в JPM ожидают, что значительная часть поддержки IRA, скорее всего, сохранится. Большая часть расходов на IRA и CHIPS Act приходится на традиционно республиканские или колеблющиеся штаты. Таким образом, даже если республиканцы получат контроль как в Палате представителей, так и в Сенате, партия может смягчить свое отношение к расходам на IRA и CHIPS Act, чтобы привлечь внимание своих избирателей. Кроме того, в то время как политика республиканцев, скорее всего, поставит под угрозу капиталовложения в возобновляемые источники энергии, партия по-прежнему поддерживает капитальные затраты на ископаемое топливо (capex).

Столбчатая диаграмма, показывающая процент объявленных инвестиций после IRA:

Выводы

Эксперты JPM пришли к выводу, что в случае избрания Трампа, могут реализоваться некоторые макроэкономические риски, однако фундаментальные показатели цикла по-прежнему стабильны.

Как уже отмечали в JPM, в настоящее время ожидается сохранения статус-кво при администрации Харрис. Анализ показывает, что новая администрация Трампа может привести к рефляции и незначительному замедлению экономического роста. Однако увеличение поставок энергоносителей и снижение налогов могут компенсировать эту динамику.

обсуждение