При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Отечественные площадки открываются в зеленой зоне

- 02.08.2021 | 14:24

- Рынки

- Артемий Шамшуков

- Финам

Российские фондовые индексы начинают торги понедельника, 2 августа, ростом, следуя за глобальными площадками. Падающие котировки на “черное золото” не сказались на превалирующем сегодня мировом настроении Risk-On. Несмотря на снижение случаев COVID в столице, динамика по РФ все еще остается неблагоприятной.

Фьючерс на индекс S&P 500 растет на 0,6%. Доходность 10-летних «трежериз» растет на 1,1 базисный пункт и находится на отметке 1,239%.

Что касается макро новостей, то сегодня был опубликован Индекс PMI обрабатывающих отраслей по России в июле. На этот раз было зафиксировано снижения индекса, он опустился до 47,5 пунктов. Напомним, месяцем ранее показатель достигал 49,2 пункта.

Индекс МосБиржи к середине торговой сессии растет на 0,75% до 3 800 пункта, а индекс РТС тяжелеет на 0,88% до 1 640 пункта.

Акции компании РУСАЛ прибавляют 1,83%. Компания в партнерстве с Красноярским металлургическим заводом (КраМЗ) и Аллюминейт создала и поставила на рынок первую партию отечественных опор освещения из алюминиевых сплавов.

Сегодня также покупают бумаги ПИК (+3,4%), Транснефти (+1,66%) и Татнефти (+1,31%). Аутсайдерами же выступают ФосАгро (-1,14%), Детский мир (-1,13%), Россети (-1,04%) и Mail.ru (-0,65%).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения индекс МосБиржи продолжает следовать восходящему тренду, вторую неделю продолжая медленный путь на север. Стоит сказать, что сейчас индекс торгуется ровно на уровне своей 50-дневной средней скользящей, а стохастические линии находятся около уровня золотой середины - 50. В связи с этим нельзя сказать, что есть признаки перекупленности или перепроданности на данный момент. Текущий уровень сопротивления 3 940, а уровень поддержки - 3 735.

Фондовая Америка закрылась падением

Американские торговые площадки закрылись в пятницу, 30 июля, в красной зоне. Это произошло на фоне роста случаев COVID-19 из-за распространения опасного штамма дельта, а также слишком завышенных ожиданий касательно крупнейших технологических компаний. Усугубляет ситуацию нарастающее напряжение между США и Китаем.

Что касается макроданных, то в пятницу был опубликован индекс потребительских ожиданий от Мичиганского университета за июль. Он несколько превысил ожидаемые аналитиками 80,8 пункта и составил 81,2.

Индекс «голубых фишек» Dow Jones Industrial Average опустился на 0,42% до 34 935,47 пункта. При этом индекс широкого рынка Standard & Poor's 500 понизился на 0,54% до 4 395,26 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite просел на 0,71% до 14 672,68 пункта.

Одним из основных аутсайдеров выступают акции Amazon (-7,56%). Главной причиной стало значительное снижение темпов роста ключевого для компании сегмента e-commerce. Его рост составил 15,82% г/г ($53,16 млрд). Важно учитывать, что в течение последних 4 кварталов сегмент электронной коммерции показывал средние темпы роста более 40% г/г. Более того, судя по заявлениям менеджмента, тенденция на снижение роста сегмента может продолжиться в течение нескольких кварталов.

Акции DexCom, компании, которая разрабатывает медицинские устройства для мониторинга диабета, выступают лидерами на середину торгов (+13,04%). Компания из Сан-Диего представила результаты за 2К 2021 года. Ее прибыль на акцию составила $0,63. Результаты превзошли ожидания Уолл-стрит ($0,43). Выручка компании по производству медицинского оборудования за этот период составила $595,1 млн, что также превзошло прогнозы аналитиков ($548 млн).

Акции производителя iPhone Apple, входящие в состав стратегии «US. Сбалансированная», выросли в стоимости на 0,15%.

С точки зрения теханализа индекс S&P 500 продолжает движение внутри восходящего канала. Он демонстрирует признаки перегретости. Так, стохастические линии находятся в зоне перекупленности. Текущим уровнем сопротивления выступает 4 493, а уровнем поддержки 4 288.

Европейские рынки бодро начинают неделю

Сегодня, 2 августа, ведущие европейские площадки показывают уверенный рост. Этому способствовали успешные финансовые результаты банковского гиганта HSBC и французской страховой компании AXA, а также хорошие макроданные. Дополнительным драйвером роста стал отскок китайских площадок.

Сегодня были опубликованы свежие данные по индексу деловой активности в производственном секторе ЕС от Markit за июль. Итоговый показатель несколько превысил ожидаемые аналитиками 62,6 и составил 62,8. Это добавило оптимизма инвесторам.

По состоянию на 11:45 МСК немецкий DAX растет на 0,29%, британский FTSE 100 поднялся на 0,87%, а французский CAC 40 стал тяжелее на 0,84%. Сводный фондовый индекс региона STOXX Europe 600 поднялся на 0,62% до 464,6 пункта.

Котировки HSBC, крупнейшего банка Европы по размеру активов, растут на 1%. Банковский гигант сообщил о прибыли до вычета налогов в первом полугодии в размере $10,8 млрд, что более чем вдвое превышает показатели за тот же период прошлого года. Он также восстановил выплаты дивидендов и выпустил 700 миллионов долларов, которые были зарезервированы для покрытия потенциальных проблемных ссуд.

Акции страховой компании AXA растут на 3% после того, как она сообщила об увеличении чистой прибыли на 180% г/г в первом полугодии, восстановившись после прошлогоднего удара COVID-19.

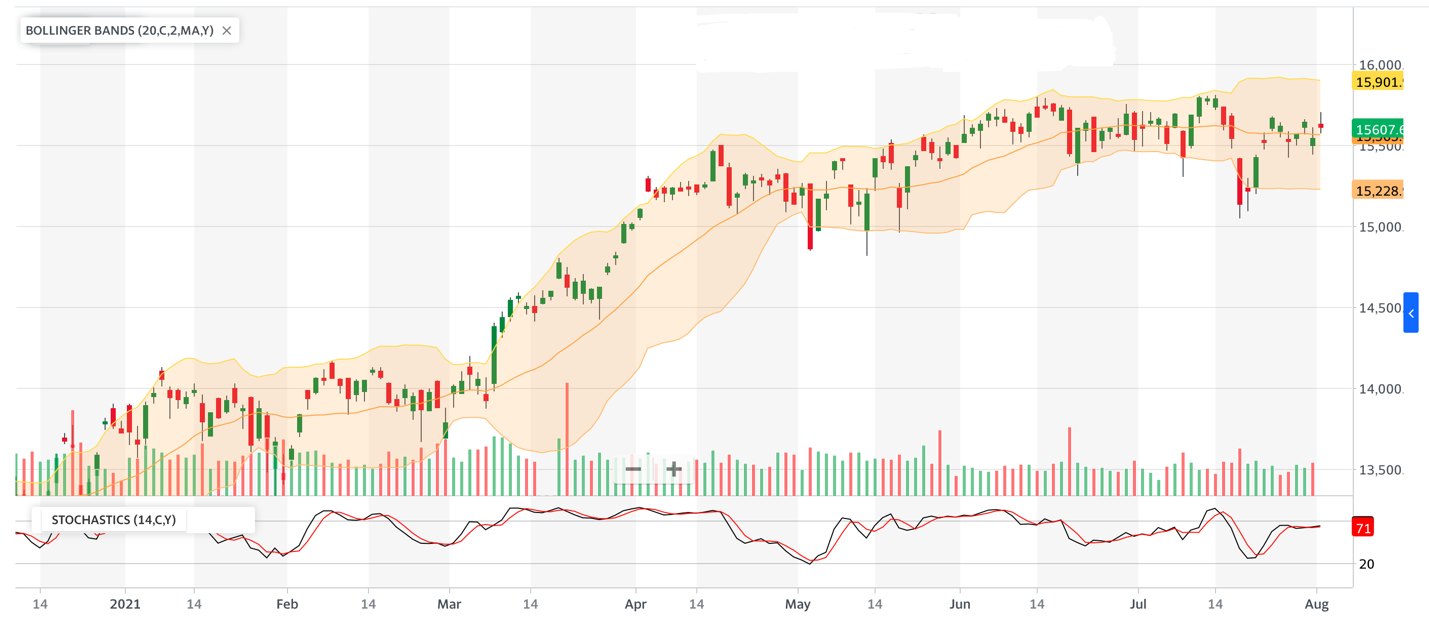

DAX

С точки зрения теханализа индекс DAX, продемонстрировав волатильность двумя неделями ранее, продолжает движение в боковике. Учитывая динамику прошлой недели, индекс на данный момент не дает определенных сигналов касательно дальнейшего движения, ожидаем нейтральную динамику. Согласно линиям Боллинджера, текущий уровень сопротивления - 15 901, а уровень поддержки 15 228.

Рекордный рост CSI 300 за более чем два месяца

Китайские торговые площадки совершают отскок и начинают неделю уверенным ростом. Акции электромобилей и солнечной энергии показали подскочили больше остальных, в то время как China Resources Land лидировала в секторе недвижимости - самого дешевого сектора в индексе Hang Seng. CSI 300 вырос на 2,55%, показав лучший результат с 25 мая текущего года.

По итогам сессии индекс CSI 300 вырос на 2,55% до 4 933,74 пункта, а ChiNext стал тяжелее на 1,55% до 3 493,36 пункта. Гонконгский Hang Seng увеличился на 1,06% до 26 235 пунктов.

Акции, связанные с инфраструктурой, также были в числе лидеров роста после того, как на заседании Политбюро было указано, что продажа специальных облигаций местного правительства поможет ускорить бюджетные расходы во втором полугодии для поддержки экономики. Акции строительного сектора показали рост, при этом, к примеру, котировки Sany Heavy Industry подскочили на 10% в Шанхае. Среди прочих лидеров также выделим Kweichow Moutai и Wuliangye Yibin - они прибавили не менее 4,5%.

Главными аутсайдерами выступили китайские металлурги, некоторые из них упали на 10%. Это произошло после объявления о более широком сокращении производства сырой стали, поскольку правительство принимает меры по сокращению вредных выбросов в ключевых секторах экономики. Акции Baoshan Iron & Steel, лидера отрасли по рыночной стоимости, упали на 9,7%, это максимум с февраля 2020 года. Котировки Angang Steel снизились на 9,9%.

Стоимость акций онлайн-поисковика Baidu, входящих в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, выросла на 2,78%.

С точки зрения теханализа индекс CSI 300 возвращается в границы весеннего боковика. Ожидаем дальнейшего движения на север к уровням 5000–5100. Текущим уровнем сопротивления выступает 5156, а уровнем поддержки - 4900.

К 11:10 МСК на валютном рынке пара USD/CNY ослабла на 0,01% до 6,4605, курс USD/CNH показал идентичную динамику -0,01% до 6,4611. Котировки валютной пары USD/HKD растут на 0,04% до 7,7755.

Доходность 10-летних китайских государственных облигаций в пятницу опустилась на 1,7 б.п. до 2,828%.

EUR/USD

Технический анализ

Котировки EUR/USD консолидируется вблизи отметки 1,1900 и находится под линией 50-дневной скользящей средней. Стохастические линии находятся вблизи зоны перекупленности в благоприятном для продаж положении, что указывает в пользу снижения/консолидации по инструменту в краткосрочной перспективе.

Фундаментальный анализ

На минувшей неделе нисходящая тенденция по основной валютной паре была прервана: курс EUR/USD вырос на 0,82%, до отметки 1,18670.

Смене тренда поспособствовал неожиданно мягкий тон высказываний главы ФРС Джерома Пауэлла по итогам заседания регулятора. Пауэлл отметил, что ключевые макроиндикаторы еще далеки от тех уровней, при которых Федрезерв будет готов приступить к сворачиванию монетарных стимулов. Особенно это касается рынка труда, который еще не полностью восстановился после кризиса, вызванного пандемией коронавируса. Участники рынка увидели в этом намек на то, что ФРС, вероятно, будет действовать медленнее в направлении нормализации денежно-кредитной политики, нежели это ожидалось ранее. Вместе с тем инвесторы по-прежнему ждут, что Федрезерв может объявить о сроках начала сокращения программы покупки активов уже в августе-сентябре.

Между тем данные по количеству чистых длинных позиций по евро от Комиссии по торговле товарными фьючерсами пока свидетельствуют не в пользу укрепления единой европейской валюты. Показатель последовательно снижался с начала лета и к концу июля достиг минимального значения с конца марта текущего года, что говорит о негативных ожиданиях участников рынка по евро.

Август начинается снижением нефтяных цен

В понедельник, 2 августа, цены на нефть снижаются в пределах 1% после трех сессий роста. Ухудшение настроений на нефтяном рынке связано с более слабыми данными макростатистики по Китаю, нежели прогнозировали аналитики, что в перспективе может негативным образом сказаться на спросе на «черное золото». Это может оказаться чувствительным для рынка, учитывая распродажу нефти из стратегических резервов КНР, а также постепенное наращивание добычи со стороны стран ОПЕК+.

К 11:49 МСК октябрьские фьючерсы на нефть марки Brent снижаются на 0,84% и находятся у отметки $74,78, а сентябрьские фьючерсы на нефть марки WTI торгуются в минусе на 0,87% на уровне $73,31.

Участники рынка отреагировали распродажами нефтяных контрактов после публикации довольно слабых данных макростатистики по Китаю, свидетельствующих о замедлении экономического роста в стране. Так, индекс деловой активности в производственном секторе от NBS снизился в июле на 0,5 пп., до 50,4 пункта, что стало минимальным значением за последние пять месяцев. Аналогичный показатель по непроизводственному сектору также снизился до пятимесячного минимума в 53,3 пункта. Также необходимо учитывать, что в Китае недавно было объявлено о продаже нефти из государственных стратегических резервов, и в совокупности эти два фактора могут привести к сокращению импорта нефти со стороны Китая.

Помимо этого, начиная с августа объемы добычи нефти в ОПЕК+ будут увеличиваться на 400 тыс. б/с ежемесячно, пока не достигнут докризисного уровня. При этом по итогам июля данный показатель достиг максимума с апреля минувшего года. В этой связи среди инвесторов вновь стали расти опасения, что будущий спрос сможет поглотить дополнительные объемы нефти.

Касательно статистики по нефтяному рынку, в минувшую пятницу были обнародованы данные по буровой активности в США от американской нефтесервисной компании Baker Hughes. По итогам прошедшей недели количество активных буровых установок в Штатах снизилось на 2 ед., до 385 ед.

Нефть Brent

Цена нефти марки Brent опускаются к линии 50-дневной скользящей средней, однако пока удерживаются над ней. Стохастические линии развернулись находятся в зоне сильной перекупленности, свидетельствуя об ограниченном потенциале роста и вероятности коррекции по инструменту в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах в понедельник. По состоянию на 11:49 МСК котировки золота опускаются на 0,44% и находятся у отметки $1809,20 за тройскую унцию.

Золото (GC)

Цена золота вновь вернулась к линии 50-дневной скользящей средней и тестирует ее на предмет пробития вниз. Стохастические линии перешли в благоприятное для продаж положение, что указывает в пользу дальнейшего снижения котировок на краткосрочном горизонте.

Пляски рубля, прогнозы инфляции и атака на Деда Мороза

Инфляция, ставка ЦБ, курс рубля, индексация пенсий (1-2). Чем опасны раздача денег, снижение цен и повышение зарплат (3-4). Замкнутый круг экономики России. Насколько и почему вырастут тарифы ЖКХ. Создан ГОСТ шаурмы. Европа и Россия наливают друг другу. Страшная правда о деде Морозе.

Пляски рубля, прогнозы инфляции и атака на Деда Мороза

Инфляция, ставка ЦБ, курс рубля, индексация пенсий (1-2). Чем опасны раздача денег, снижение цен и повышение зарплат (3-4). Замкнутый круг экономики России. Насколько и почему вырастут тарифы ЖКХ. Создан ГОСТ шаурмы. Европа и Россия наливают друг другу. Страшная правда о деде Морозе.

TSMC достигла рекордных показателей по выручке в 2024 году благодаря буму ИИ

Крупнейший в мире производитель чипов и микросхем сообщил о рекордных финансовых показателях за 2024 год. Успех компании связан с продолжающимся ростом популярности технологий искусственного интеллекта (ИИ) и высоким спросом на передовые полупроводники.

TSMC достигла рекордных показателей по выручке в 2024 году благодаря буму ИИ

Крупнейший в мире производитель чипов и микросхем сообщил о рекордных финансовых показателях за 2024 год. Успех компании связан с продолжающимся ростом популярности технологий искусственного интеллекта (ИИ) и высоким спросом на передовые полупроводники.

Алексей Борейшо: «Мы ожидаем, что в 2024-2025 годах наш бизнес удвоится»

Алексей Борейшо, председатель совета директоров компании «Лазерные системы», в интервью каналу рассказал, как компании удалось создать в стране с нуля рынок алкорамок, добиться полной локализации инновационного производства, и как с помощью облигационного займа компания смогла создать запас прочности на будущий год.

Алексей Борейшо: «Мы ожидаем, что в 2024-2025 годах наш бизнес удвоится»

Алексей Борейшо, председатель совета директоров компании «Лазерные системы», в интервью каналу рассказал, как компании удалось создать в стране с нуля рынок алкорамок, добиться полной локализации инновационного производства, и как с помощью облигационного займа компания смогла создать запас прочности на будущий год.

обсуждение