При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок акций занял выжидательную позицию

- 02.11.2021 | 13:39

- Рынки

- Игорь Додонов

- Финам

Российские фондовые индексы изменяются разнонаправленно во вторник, отыгрывая неоднозначные сигналы с зарубежных рынков капитала в ожидании итогов двухдневного заседания ФРС, которое может положить начало сворачиванию стимулирующих программ в Штатах. Так, торги на азиатских биржах сегодня завершились преимущественно в красной зоне, тогда как фондовая Европа не демонстрирует единой динамики. В то же время продолжающийся рост цен на нефть (стоимость Brent вновь достигла отметки $85 за баррель) пока удерживает российские акции от сколько-нибудь существенной просадки.

Торги в США вчера завершились ростом основных фондовых индикаторов на 0,2-0,6%, сегодня фьючерс на индекс S&P 500 теряет около 0,1%. Доходность 10-летних «трежериз» опускается на 1 базисный пункт и находится на отметке 1,55%.

Индекс МосБиржи к середине торговой сессии увеличился на 0,06% до 4224,2 пункта, а индекс РТС понизился на 0,62% до 1855,3 пункта.

В течение дня инвесторы будут ждать выхода данных Американского института нефти (API) по недельной динамике запасов углеводородов в стране, а из отчетностей американских корпораций наибольший интерес будут представлять результаты таких компаний, как Activision Blizzard, Amgen, T-Mobile US, Pfizer, Conocophillips, Cummins. В РФ Мосбиржа представит данные по объему торгов за октябрь.

Наиболее существенный рост к середине дня продемонстрировали акции «ТГК-2» (+3,1%), «Селигдара» (+2,6%), «Алросы» (+1,6%), «Магнита» (+1,4%), «ТМК» (+1,2%). Между тем подешевели бумаги «Акрона» (-2,9%), «Распадской» (-2,3%), «Новатэка» (-1,5%), «Русала» (-1,4%), «Петропавловска» (-1,2%).

Лесопромышленный холдинг «Segezha Group» неплохо отчитался за 3-й квартал по МСФО. Выручка компании выросла на 35% в годовом выражении до 25,6 млрд руб., скорректированный показатель OIBDA – в 2 раза до 10,5 млрд руб., а чистая прибыль составила 3,5 млрд руб. против убытка в 3,4 млрд руб. в аналогичном периоде 2020 г. Тем не менее результаты оказались на уровне среднерыночных ожиданий, и к середине дня акции «Segezha» подешевели на 0,2%.

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи оттолкнулся от линии среднесрочного восходящего тренда. Ожидаем продолжения подъема, с перспективой нового тестирования исторических максимумов.

Фондовый рынок США обновил максимумы

Американский фондовый рынок усилил подъем в понедельник, при этом основные индексы обновили исторические максимумы. На настроения инвесторов продолжает оказывать благотворное влияние сезон отчетностей. Всего о результатах за минувший квартал сообщили уже около половины компаний из S&P 500, при этом прибыль более 80% из них превзошла прогнозы аналитиков. Между тем в ближайшие дни внимание рынка будет направлено на заседание ФРС, по итогам которого может быть объявлено о начале сокращения программы выкупа облигаций. При этом инвесторы в пресс-релизе регулятора будут искать намеки на его дальнейшие действия в плане нормализации денежно-кредитной политики. Отметим, что аналитики Goldman Sachs в выходные выпустили обзор, в котором прогнозируют, что Федрезерв может пойти на первое повышение ключевой ставки уже в июле следующего года – на год раньше, чем они предполагали до этого.

Что касается данных макростатистики, индекс деловой активности в производственном секторе США ISM Manufacturing в октябре опустился до 60,8 пункта с 61,1 пункта месяцем ранее. Тем не менее индикатор остается существенно выше пороговой отметки 50 пунктов, разделяющей области роста и спада деловой активности в секторе.

По итогам дня индекс «голубых фишек» Dow Jones Industrial Average повысился на 0,26% до 35 913,8 пункта. Индекс широкого рынка Standard & Poor's 500 поднялся на 0,18% до 4 613,7 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite окреп на 0,63% до 15 595,9 пункта.

Среди лидеров роста вчера отметились акции производителя электромобилей Tesla, подорожавшие на 8,5% в отсутствии каких-то значимых новостей. Отметим, что на прошлой неделе капитализация компании преодолела отметку $1 трлн, и повышательный импульс в ее бумагах сохраняется.

Котировки акций оператора кинотеатров AMC Entertainment выросли на 4,8% на сообщении компании о том, что ее выручка от продажи билетов в октябре оказалась самой высокой с начала пандемии коронавируса.

Капитализация китайского производителя электрокаров XPeng поднялась на 2,7% на новости о том, что компания в октябре нарастила поставки машин более чем втрое, несмотря на сложности, связанные с дефицитом полупроводников.

Между тем стоимость бумаг фармацевта Moderna, заявившего, что американскому Управлению по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) нужно больше времени для оценки применимости вакцины компании от Covid-19 для детей и подростков, просела на 2,3%.

Цена акций Apple, входящих в состав стратегии «US. Сбалансированная», уменьшилась на 0,6%.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 практически достиг верхней границы среднесрочного восходящего канала. Вероятен некоторый период консолидации, при этом не исключено формирование коррекции с ближайшей целью в районе 4550 пунктов.

Фондовая Европа демонстрирует противоречивый настрой

Основные европейские фондовые индексы изменяются разнонаправленно во вторник, инвесторы находятся в ожидании результатов предстоящего заседания ФРС, которые будут обнародованы в среду вечером. По прогнозу экспертов, американский регулятор завтра может объявить о начале сворачивания стимулирующих мер на фоне усиливающейся инфляции. Помимо этого, участники торгов отслеживают данные макростатистики и отчетности компаний.

Согласно окончательным данным Markit, индекс менеджеров по закупкам PMI в производственном секторе 19 стран еврозоны в октябре снизился до 58,3 пункта с 58,6 пункта месяцем ранее. При этом аналогичный показатель в Германии опустился до 57,8 пункта с 58,4 пункта.

По состоянию на 12:20 МСК немецкий DAX увеличился на 0,38%, британский FTSE 100 снизился на 0,62%, а французский CAC 40 стал легче на 0,04%. Сводный фондовый индекс STOXX Europe 600 просел на 0,19% до 477,9 пункта.

Акции немецкой компании в области доставки еды и продуктовых наборов HelloFresh подскочили в цене на 14,7% после того, как компания успешно отчиталась за 3-й квартал и улучшила прогноз по выручке на весь 2021 г.

Бумаги немецкого производителя медицинского оборудования Fresenius, также представившего хорошие квартальные финансовые результаты, подорожали на 4,8%.

В то же время капитализация крупнейшей в мире букмекерской онлайн-компании Flutter Entertainment упала на 8%, поскольку компания ухудшила годовые прогнозы, сославшись на неблагоприятные спортивные результаты и временный уход из Нидерландов.

DAX

С точки зрения теханализа на дневном графике индекс DAX движется в рамках узкого локального восходящего клина, выше 50-дневной скользящей средней. Ожидаем продолжения подъема к верхней границе фигуры, с перспективой тестирования исторических максимумов.

Китайский рынок акций закрылся преимущественно в красной зоне

Китайские фондовые индексы в основном снизились во вторник, при этом давление на рынок продолжила оказывать напряженная ситуация в секторе недвижимости страны. Так, сегодня стало известно, что застройщик Yango Group, входящий в двадцатку крупнейших в Поднебесной, предложил инвесторам обменять часть своих долларовых долговых обязательств на новые бумаги, гарантированные лично главой компании, чтобы избежать дефолта по предстоящим платежам. На это уже отреагировало агентство Fitch, понизившее рейтинг Yango до уровня «С» с «В-». А до этого агентство Moody’ снизило рейтинг компании до «Caa» с «B2», отметив нарастающие риски ликвидности.

Помимо этого, негативное влияние на китайские акции по-прежнему оказывает сложная эпидемиологическая обстановка в КНР, в ряде регионов которой в последние дни фиксируются новые вспышки заболеваемости коронавирусом.

По итогам сессии индекс CSI 300 уменьшился на 1,04% до 4 839,9 пункта, а ChiNext увеличился на 0,23% до 3 339,6 пункта. Гонконгский Hang Seng опустился на 0,37% до 25 060 пунктов.

Среди лидеров снижения на торгах в Гонконге сегодня оказались акции девелоперов. Бумаги Longfor Properties подешевели на 6,4%, China Resources Land – на 2,4%, Country Garden Services Holdings – на 2,3%, China Overseas – на 2%.

Кроме того, слабее широкого рынка смотрелись акции нефтяников на сообщениях о том, что власти КНР могут начать продажи бензина и дизтоплива из стратегических резервов с целью стабилизации ситуации на топливном рынке. Цена бумаг PetroChina просела на 1,6%, CNOOC – на 0,8%.

В то же время подорожали акции производителя электромобилей BYD (+3,3%), гиганта электронной коммерции Alibaba (+1,7%), интернет-компании Meituan (+1,4%).

Стоимость акций онлайн-поисковика Baidu, входящих в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, повысилась на 3,1%.

С точки зрения теханализа на дневном графике индекс CSI 300 протестировал на предмет пробития нижнюю границу треугольника. Если пробой подтвердится, целью для дальнейшего снижения может стать отметка 4500 пунктов.

К 11:15 МСК на валютном рынке пара USD/CNY увеличилась на 0,04% до 6,399, тогда как курс USD/CNH окреп на 0,06% до отметки 6,397. Котировки валютной пары USD/HKD практически не изменились, оставшись на отметке 7,780.

Доходность 10-летних китайских государственных облигаций во вторник уменьшилась на 1 б.п. до 2,94%.

Нефтяные котировки продолжают рост на фоне сохраняющегося дефицита нефти

Во вторник, 2 ноября, нефть растет в цене второй день подряд, прибавляя порядка 0,5%. Поддержку нефтяным котировкам оказывает сохраняющийся дефицит в условиях растущего спроса и ограничений на добычу в странах ОПЕК+. Более того, как показал опрос Reuters, добыча ОПЕК+ растет меньшими темпами, чем это предусмотрено соглашением между участниками альянса, что сулит более продолжительное поддержание дефицита нефти.

К 11:46 МСК январские фьючерсы на нефть марки Brent выросли на 0,48% до отметки $85,12, а ноябрьские фьючерсы на нефть марки WTI торговались в плюсе на 0,20% на уровне $84,22.

Мировой спрос на нефть продолжает расти на фоне восстановления экономической активности в мире. Более того, в результате резкого удорожания газа и угля во многих странах продолжается смещение спроса из этих сегментов в сторону нефти, что обеспечивает дополнительный спрос на «черное золото».

Вместе с тем в условиях ограничений на добычу со стороны ОПЕК+ на нефтяном рынке по-прежнему поддерживается дефицит, причем многие эксперты прогнозируют, что такая ситуация может сохраниться гораздо дольше, нежели это ожидалось несколько месяцев назад. Отдельно стоит отметить, что в ряде стран альянса наблюдаются трудности с увеличением производства нефти из-за недоинвестирования отрасли в прошлом году и нехватки мощностей. По этой причине ОПЕК+ фактически наращивает добычу меньшими темпами, нежели это предусмотрено соглашением между участниками организации. Как показал вчера опрос Reuters, в октябре объемы добычи в странах ОПЕК увеличились на 190 тыс. б/с при ожидавшемся росте на 254 тыс. б/с. Как следствие, уровень исполнения сделки ОПЕК+ вырос в прошлом месяце на 4 п.п., до 118%.

В ближайшие дни определяющим фактором для рынка нефти станет решение ОПЕК+ относительно квот на предстоящий месяц. Если альянс оставит в силе прежние договоренности о ежемесячном увеличении добычи на 400 тыс. б/с, что, на наш взгляд, является наиболее вероятным сценарием, то для нефтяных цен это может стать сигналом к продолжению роста.

Сегодня в 23:30 МСК ожидается публикация статистики по нефтяным запасам в США от Американского института нефти.

Нефть Brent

Цена нефти марки Brent продолжает восстанавливаться после коррекции и тестирует отметку $85 на предмет пробития вверх. Стохастические линии развернулись вверх, что указывает в пользу роста котировок на краткосрочном горизонте.

Цены цветных металлов снижаются на торгах во вторник. По состоянию на 11:46 МСК котировки золота теряли 0,08% и находились у отметки $1794,30 за тройскую унцию.

Золото (GC)

Цена золота консолидируется в узком диапазоне $1780-1800 над линией 50-дневной скользящей средней. Стохастические линии находятся в благоприятном для продаж положении, что указывает в пользу снижения котировок в ближайшем времени.

Доллар консолидируется в преддверии двухдневного заседания ФРС

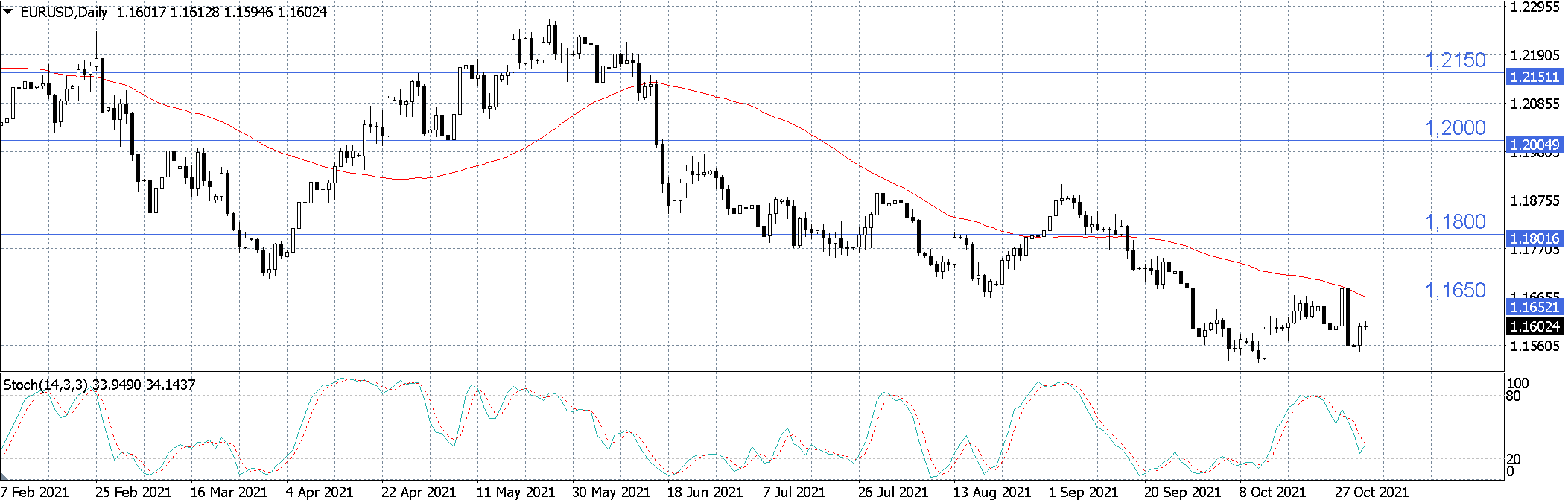

В понедельник, 2 ноября, пара EUR/USD остаётся у уровней вчерашнего закрытия и торгуется у отметки 1,1602. Индекс доллара DXY также остался на месте и торгуется у отметки 93,89.

Доллар подрастает, впрочем, оставаясь ниже недавних максимумов, после того, как сильные показатели инфляции укрепили аргументы в пользу сокращения программы покупки активов со стороны ФРС на заседании регулятора на этой неделе.

Так, «любимый показатель инфляции ФРС», базовый индекс расходов на личное потребление, вырос в сентябре на 4,4% в годовом исчислении, что стало самым быстрым ростом с 1991 года.

На этой неделе центральный банк США проводит двухдневное заседание, которое завершится в среду, и, как ожидается, на нем будет объявлено о сокращении программы покупки активов. В то же время продолжающееся инфляционное давление укрепило ожидания рынка, что ФРС начнет повышать процентные ставки раньше, чем предполагалось ранее. На этом фоне Goldman Sachs пересмотрел свой прогноз первого повышения процентных ставок в США после пандемии на год – до июля 2022 года, отметив, что основная причина изменения прогноза по повышению процентной ставки зиждется на ожиданиях, что базовая инфляция PCE останется выше 3%, а базовая инфляция CPI – выше 4%, когда завершится сокращение программы покупки активов.

Отдельно стоит упомянуть, что помимо ФРС с высокой инфляцией сталкиваются и другие банки, в частности Банк Англии и Резервный Банк Австралии (РБА). Однако, ранее РБА сохранил процентную ставку без изменений на уровне 0,10%, но отменил цель по доходности гособлигаций, которую должен был защищать путем интервенций – сначала по факту, на прошлой неделе, а сегодня официально. В то же время инвесторы ожидают, что Банк Англии на следующем заседании может поднять ставку впервые за долгое время.

Что касается макроэкономической статистики, то вчера в США стали известны окончательные данные по индексу деловой активности в производственном секторе от Markit, которые в октябре составили 58,4 пункта, что оказалось ниже 60,7 пункта месяцем ранее и прогноза аналитиков в 59,2 пункта. Аналогичный индекс от ISM, в свою очередь, в октябре составил 60,8 пункта по сравнению с 61,1 пункта в сентябре и консенсус-прогнозом 60,5 пункта. Расходы на строительство в сентябре снизились на 0,5% м/м против роста на 0,1% м/м в предыдущем месяце и прогнозов роста от аналитиков на 0,4% м/м.

В Германии были обнародованы данные по розничным продажам за октябрь, которые в сентябре снизились на 2,5% м/м по сравнению с ростом на 1,2% м/м в августе и прогнозом роста от аналитиков в 0,6% м/м. В годовом исчислении розничные продажи снизились на 0,9% против роста на 0,9% в предыдущем периоде и прогноза роста на 1,8%.

Сегодня стоит обратить внимание на публикацию в США данных по продажам транспортных средств за октябрь, а также по индексу экономического оптимизма от IBD/TIPP за ноябрь.

В еврозоне и Германии станут известны окончательные данные по индексу деловой активности в производственном секторе от Markit за октябрь текущего года.

Курс EUR/USD находится над уровнем сопротивления 1,1650, торгуясь у отметки 1,1602. Стохастические линии направлены вниз, но возможен разворот, что все еще указывает благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение