При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок раллирует после разговора Путина и Байдена

- 14.04.2021 | 15:32

- Рынки

- Сергей Кауфман

- Финам

Российский фондовый рынок торгуется в значительном плюсе в первой половине торгового дня. Поддержку акциям продолжает оказывать разговор Путина и Байдена, о котором было объявлено вчера прямо перед закрытием основной торговой сессии. В рамках разговора Байден предложил встречу на высшем уровне в третьей стране. Также американский лидер подтвердил цель стабильных и предсказуемых отношений с Россией. Данное событие рассматривается рынком как откладывание санкционной риторики на неопределённый срок, что и поддержало российский рынок.

Торги в США вчера завершились разнонаправленно. В лидерах роста в очередной раз оказался технологический сектор. Сегодня фьючерс на индекс S&P 500 прибавляет около 0,1%, а доходность 10-летних «трежериз» отскакивает на 1,5 б.п. до отметки 1,638%.

Индекс МосБиржи к середине торговой сессии увеличился на 0,98% до 3560,9 пункта, а индекс РТС повысился на 1,71% до 1483,5 пункта.

Сегодня в течение дня мировые инвесторы будут ждать публикации запасов сырой нефти от EIA. Кроме того, инвесторы будут следить за выступлением председателя ФРС Джерома Пауэлла.

Акции Газпрома прибавляют 1,42% после сообщений СМИ о том, что компания уже с этого года может перейти на выплату 50% скорректированной чистой прибыли в виде дивидендов и выплатить за 2020 год 12 рублей, что на 3-4 рубля выше ожиданий аналитиков. Официальной информации по этому поводу ещё не поступало, совет директоров только сегодня рассмотрит рекомендацию по дивидендам.

ММК опубликовал операционные результаты за 1 квартал 2021 года. Объём выплавки стали остался близко к уровню прошлого квартала и составил 3,3 млн т. Продажи товарной продукции составили 2,9 млн т, снизившись на 4,6% кв/кв на фоне роста запасов перед высоким сезоном. Средние цены реализации выросли на 24% кв/кв на фоне роста мировых цен на сталь. К середине торгов акции ММК снижаются на 0,74%.

В лидерах подъема к середине дня оказались акции ВТБ (+3,01%), ТМК (+2,09%), и Яндекса (+1,96%). В минусе торговались акции TCS (-1,71%), Северстали (-1,62%) и Норникеля (-1,24%).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи пробил вверх локальный треугольник и продолжил движение в рамках среднесрочного восходящего клина. В позитивном сценарии это может стать сигналом для роста до верхней границы фигуры с попыткой обновить исторический максимум.

Индексы США закончили торги разнонаправленно

Во вторник, 13 апреля, американские фондовые индексы показали разнонаправленную динамику. В центре внимания инвесторов была статистика по инфляции в марте. Индекс потребительских цен вырос на 2,6% г/г, хотя аналитики ждали роста только на 2,5%. Высокая инфляция частично объясняется низкой базой марта прошлого года. Несмотря на то, что инфляция оказалась выше прогноза, доходность 10-летних облигаций снизилась до 1,62%. Вероятно, инвесторы опасались роста инфляции выше консенсуса. На этом фоне лучше рынка выглядели высокотехнологичные акции. Интересно отметить, что в прошлый раз рост доходности облигаций до этих значений привёл к значительной коррекции индекса Nasdaq, а в этот раз снижение до уровня 1,62% привело к обновлению исторического максимума.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average просел на 0,20% до 33 677,3 пункта. Индекс широкого рынка Standard & Poor's 500 вырос на 0,29% до 4 141,2 пунктов, а индекс высокотехнологичных отраслей Nasdaq Composite прибавил 1,05% до 13 996,1 пунктов.

FDA рекомендовало приостановить использование вакцины Johnson & Johnson от коронавируса на фоне 6 случаев возникновения тромбов после использование данной вакцины. Правительство заверило, что это не повлияет на темп вакцинации, в связи с чем данная новость практически не повлияла на широкий рынок акций – не упали даже чувствительные к новостям о вакцинах акции из сферы туризма и нефтянка. При этом акции Johnson & Johnson по итогам торгов снизились на 1,34%. В лидерах роста оказались другие производителя вакцины от коронавируса: Novavax (+10,82%), Moderna (+7,4%) и BioNTech (+6,68%).

Бумаги производителя iPhone Apple, входящие в состав стратегии «US. Сбалансированная», выросли на 2,43%, оказавшись одним из лидеров среди технологических гигантов.

Хуже рынка выглядели акции банковского сектора: Wells Fargo (-2,4%), JP Morgan Chase (-1,19%), Citigroup (-0,87%), на которых оказывало давление снижение доходности облигаций. Кроме того, инвесторы, вероятно, решили зафиксировать часть прибыли, т.к. сегодня с банковского сектора начинается сезон отчётности.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 движется вблизи верхней границы локального восходящего канала. При этом индекс относительной силы показывает очень высокий уровень перекупленности. Ожидаем коррекции ближе к нижней границе канала, располагающейся около 4000 пунктов.

Фондовая Европа начала торги в среду в небольшом плюсе

Сегодня ведущие европейские фондовые индексы преимущественно повышаются в первой половине торговой сессии. Поддержку европейским акциям продолжает оказывать практически ежедневное обновление исторических максимумов на рынке США, а также снижение уровня беспокойств по поводу возможности ужесточения монетарной политики. В то же время инвесторы предпочитают сохранять выжидательную позицию в преддверии начала на этой неделе сезона корпоративных отчетностей в ведущих странах и учитывая проблемы с вакциной от Johnson & Johnson.

Вышедшие сегодня в регионе макроданные показали, что объём промышленного производства в Еврозоне в феврале снизился на 1% м/м, хотя аналитики ожидали снижение на 1,1%. На экономику Европы продолжают давить карантинные меры.

По состоянию на 12:30 МСК немецкий DAX увеличился на 0,04%, британский FTSE 100 повысился на 0,22%, а французский CAC 40 стал тяжелее на 0,39%. Сводный фондовый индекс региона STOXX Europe 600 поднялся на 0,17% до 436,5 пункта.

Акции немецкого производителя программного обеспечения Sap растут на 4,3%. Компания сообщила о росте операционной прибыли в первом квартале на 17%. Кроме того, менеджмент повысил прогноз по выручке от облачного бизнеса и бизнеса по разработке программного обеспечения на 2021 год на 100 млн евро до 23,4- 23,8 млрд евро, что предполагает рост на 1-2% г/г.

Производитель предметов роскоши LVMH сообщил об органическом росте выручки на 52% г/г в первом квартале 2021 года. В первую очередь рост объясняется низкой базой азиатского региона (исключая Японию), где выручка выросла на 86% г/г. На этом фоне акции LVMH растут на 2,8%.

DAX

С точки зрения теханализа на дневном графике индекс DAX консолидируется вблизи верхней границы среднесрочного восходящего канала. При этом индекс относительной силы указывает на высокий уровень перекупленности индекса. На этом фоне ожидаем коррекции ближе к нижней границе канала.

Индексы Китая отскочили на фоне восстановление акций технологических компаний

Китайские фондовые индексы закрылись уверенным ростом на фоне восстановления акций технологического сектора после распродажи последних дней. Китайский регулятор собрал представителей 34 крупных технологический компаний и объяснил им, как избежать штрафа, как тот, который был наложен на Alibaba. Данное событие снижает риск регуляторного преследования, что является одним из главных рисков для китайских техов.

По итогам сессии индекс CSI 300 увеличился на 0,83% до 4 980,6 пункта, тогда как ChiNext взлетел на 2,24% до 2 804,4 пункта. Гонконгский индекс Hang Seng вырос на 1,4% до 28 877,0 пункта.

Акции онлайн-ритейлера Alibaba Group, входящие в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, прибавили 1,97%, поддержав ралли в технологическом секторе.

Акции производителя автомобилей Geely Auto стали одними из лидеров роста, прибавив 4,99%. Bloomberg сообщил, что ключевой акционер компании собирается привлечь около $1 млрд для выхода подразделения Geely Auto Lotus Cars на китайский рынок электромобилей.

С точки зрения теханализа на дневном графике индекс CSI 300 нашел поддержку вблизи нижней границы локального боковика, что даёт надежду на отскок к его верхней границе, располагающейся около 5180 пунктов. При этом общая картина продолжает напоминать медвежью фигуру “голова и плечи”.

К 12:00 МСК на валютном рынке пара USD/CNY ослабла на 0,20% до 6,530, тогда как курс USD/CNH понизился на 0,15% до 6,533. Котировки валютной пары USD/HKD отступили на 0,09% 7,766.

Доходность 10-летних китайских государственных облигаций во вторник опустилась на 1 б.п. до 3,17%.

Улучшенные прогнозы ОПЕК по спросу на нефть поддержали нефтяные цены

В среду, 14 апреля, нефть прибавляет в цене более 1,5% после прироста в пределах 0,8% по итогам предыдущей сессии. Поддержку нефтяным котировкам оказали улучшенные прогнозы по спросу на нефть в текущем году от ОПЕК, а также данные от API о сокращении запасов сырой нефти в США на прошлой неделе. Вместе с тем риски со стороны спроса сохраняются из-за ухудшения пандемической обстановки в Индии и ряде других стран. Помимо этого, в ежемесячном отчете ОПЕК было отмечено существенное увеличение добычи нефти в Иране, а при возможном снятии американских санкций этот рост может ускориться, что отразится на балансе спроса и предложения на нефтяном рынке.

К 11:57 МСК июньские фьючерсы на нефть марки Brent прибавляют на 1,52% и находятся у отметки $64,64, а майские фьючерсы на нефть марки WTI торгуются в плюсе на 1,58% на уровне $61,13.

Одним из ключевых событий вчерашнего дня стала публикация ежемесячного доклада ОПЕК о состоянии нефтяного рынка. Организация улучшила свой прогноз по спросу на нефть в текущем году на 70 тыс. б/с, до 96,5 млн б/с. Таким образом, прирост спроса к прошлому году ожидается на уровне 5,95 млн б/с. Несмотря на сохраняющееся влияние пандемии коронавируса, восстановление экономики происходит более высокими темпами, нежели прогнозировалось ранее. По мнению экспертов ОПЕК, оживление деловой активности в первую очередь повлияет на нефтяной спрос в странах ОЭСР во втором полугодии 2021 года. Также в отчете был отмечен высокий уровень исполнения сделки ОПЕК+ на уровне 124%. Обновленные прогнозы были благоприятно восприняты участниками рынка, что поддержало рост нефтяных котировок.

Помимо этого, вчера была опубликована статистика от Американского института нефти по запасам в США, также оказавшая позитивное влияние на динамику нефтяных цен. По итогам предыдущей недели запасы сырой нефти в Штатах сократились на 3,608 млн баррелей по сравнению со снижением на 2,618 млн баррелей неделей ранее, что оказалось лучше консенсус-прогноза в -2,154 млн баррелей.

Вместе с тем риски со стороны спроса все еще сохраняются из-за неблагоприятной пандемической обстановки в ряде стран. В частности, в Индии, которая является третьим по величине потребителем нефти в мире, продолжается стремительный рост новых случаев заболевания коронавирусной инфекцией – по итогам вчерашнего дня их количество превысило 184 тыс., что практически в два раза выше прошлогоднего максимума.

Также необходимо отметить рост добычи нефти в Иране. По данным доклада ОПЕК, в марте объем добычи в стране увеличился на 137 тыс. б/с, до 2,304 млн б/с, что стало максимальным уровнем за последние два года. При этом в случае снятия американских санкций Иран может нарастить добычу до 3,8 млн б/с, что может привести к снижению равновесной рыночной цены нефти. Стоит отметить, что Иран не связан условиями соглашения ОПЕК+.

Нефть Brent

Цена нефти марки Brent приближается к верхней границе консолидационного диапазона $62,0-65,0. Стохастические линии движутся вверх, что является сигналом к росту котировок в краткосрочной перспективе.

Цены цветных металлов растут на торгах в среду. По состоянию на 11:57 МСК котировки золота прибавляют 0,14% и находятся у отметки $1746,30 за тройскую унцию.

Золото (GC)

Цена золота консолидируется под уровнем $1750 вокруг линии 50-дневной скользящей средней. Стохастические линии находятся вблизи зоны перекупленности, однако развернулись вверх, что может указывать на возможность еще одной попытки протестировать отметку $1750.

Доллар ослаб после публикации в США данных по инфляции

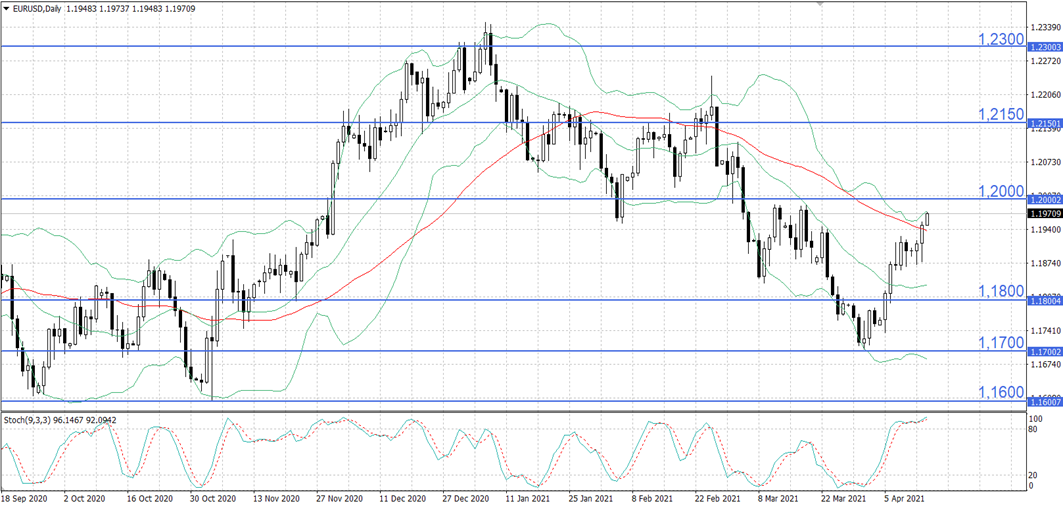

В среду, 14 апреля, американский доллар продолжает ослабевать по отношению к основным мировым валютам. По состоянию на 11:45 МСК курс EUR/USD растет на 0,18% и находится на отметке 1,19700, а индекс доллара DXY снижается на 0,17%, торгуясь на уровне 91,685. По итогам вчерашней сессии курс основной валютной пары вырос на 0,30%, до 1,19483, а индикатор DXY закрылся на отметке 91,844, снизившись на 0,33%.

Ослабление американской валюты продолжилось после публикации в США данных по инфляции. По итогам марта ИПЦ вырос на 0,6% м/м по сравнению с увеличением на 0,4% м/м месяцем ранее, тогда как аналитики ожидали результата в +0,5% м/м. Стоит сказать, что это стало самым существенным приростом с августа 2012 года. Базовая инфляция также оказалась на 0,1 п.п. выше консенсус-прогноза: показатель вырос на 0,3% м/м в сравнении с ростом на 0,1% м/м в феврале.

Несмотря на то, что инфляция превысила ожидания аналитиков, многие эксперты ожидали более значимого роста ИПЦ в условиях масштабных мер фискальной поддержки и существенного прогресса в программе вакцинации в Штатах. Как итог, ожидания более раннего сворачивания монетарного стимулирования ФРС снизились, а доходности американских казначейских облигаций продемонстрировали снижение по итогам вчерашней сессии: доходность 10 летних бумаг опустилась до 1,62%, а 30-летних бондов – до 2,299%.

Также вчера состоялся аукцион по размещению 30-летних казначейских облигаций США на $24 млрд, на котором спрос превысил предложение в 2,47 раза, что стало определенным сюрпризом для участников рынка и также способствовало ослаблению доллара.

Что касается других показателей макростатистики, вчера в еврозоне и Германии вышли апрельские данные по индексам экономических настроений ZEW. В еврозоне показатель снизился с 74 пунктов до 66,3 пункта, а в Германии – с 76,6 пункта до 70,7 пункта, тогда как аналитики ожидали роста до 79 пунктов. Примечательно, что апрель стал первым месяцем снижения этих индексов с ноября прошлого года на фоне опасений дальнейшего ухудшения пандемической обстановки в Европе. Стоит отметить, что за прошедшие сутки количество новых случаев заражения в Германии выросло более чем вдвое и превысило 29 тыс., несмотря на расширение программы вакцинации.

Сегодня необходимо будет обратить внимание на публикацию в еврозоне данных по промышленному производству, а в США – данных по индексам экспортных и импортных цен. Также сегодня ожидается выступление главы ФРС Джерома Пауэлла на виртуальной дискуссии Экономического клуба Вашингтона.

Курс EUR/USD преодолел отметку 1,1900 и закрылся над линией 50-дневной скользящей средней, что указывает на вероятное продолжение восходящего движения котировок. Вместе с тем стохастические линии находятся в зоне сильной перекупленности, что говорит об ограниченном потенциале роста по инструменту в краткосрочной перспективе. Ближайшая цель располагается на уровне 1,2000.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Нефть резко пошла вверх на фоне планов Китая и геополитического давления

Нефть в понедельник стремительно растёт, компенсируя падение пятницы, после того как переговоры США о завершении российско‑украинского конфликта не принесли прорыва, а Китай пообещал стимулировать экономику в следующем году.

Нефть резко пошла вверх на фоне планов Китая и геополитического давления

Нефть в понедельник стремительно растёт, компенсируя падение пятницы, после того как переговоры США о завершении российско‑украинского конфликта не принесли прорыва, а Китай пообещал стимулировать экономику в следующем году.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение