При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рынок акций РФ осторожно понижается вместе с Европой

- 03.06.2021 | 14:05

- Рынки

- Наталия Пырьева

- Финам

В четверг, 3 июня, российский фондовый рынок в первой половине торгов демонстрирует умеренно негативную динамику на фоне воцарившегося в воздухе напряжения вокруг публикации ключевой статистики по рынку труда США, которая определит дальнейших курс ФРС в отношении стимулов.

Тем не менее, снижение отечественного рынка не несет за собой фундаментальных основ, поскольку внешняя конъюнктура весьма благоприятна, а предстоящая встреча президентов России и США обнадеживает инвесторов в сохранности бесконфликтных взаимоотношений в краткосрочной перспективе. Кроме того, поддержку российским индексам оказывают высокие цены на нефть.

Между тем, опубликованная сегодня статистика показала, что индекс деловой активности в секторе услуг России в мае увеличился до 57,5 пункта с 55,2 пункта месяцев ранее.

Американские фондовые индексы завершили вчерашнюю сессию на положительной территории. На данный момент фьючерс на индекс S&P 500 понижается на 0,22%, при этом доходность 10-летних «трежериз» повысилась до 1,599%.

Внимание инвестиционного сообщества сегодня, как упоминалось ранее, будет направлено на публикацию данных по рынку труда США. Помимо этого, стоит обратить внимание на показатели деловой активности в секторе услуг США и стран Европы. На сегодня также запланирован ряд важных выступлений, среди которых ожидается речь главы Банка Англии Бейли, членов FOMC Бостика, Харкера и Кворлса.

В России сегодня проходит второй день Петербургского международного экономического форума, а публикации корпоративных отчетностей не запланировано.

Индекс МосБиржи к середине торговой сессии опустился на 0,45% до 3800,69 пункта, а номинированный в долларах индекс РТС отступил на 0,55% до 1634,53 пункта.

В числе лидеров снижения к середине дня оказались акции нефтяников, среди которых Лукойл (-1,14%), Татнефть (-1,12%), Роснефть (-1,04%), Газпром (-0,55%). Заметно подорожали бумаги девелопера Самолет (+3,24%), КАМАЗа (+3,12%), АФК Системы (+1,86%), Ростелекома (+1,81%).

Инвесторам, ориентированным на работу с перспективными отечественными компаниями и качественными дивидендными историями, можем предложить присмотреться к стратегии «RU. Капитал и дивиденды», отслеживающей именно такие бумаги.

С технической точки зрения на дневном графике индекс МосБиржи после пробития верхней границы «восходящего клина», а также верхней линии полос Боллинджера, снижается. Отметим, что медленных стохастические линии длительное время пребывают в зоне перекупленности, в связи с чем в краткосрочной перспективе целесообразно отслеживать отрицательную динамику в котировках индекса.

Рынок США осторожно повышается в преддверии публикации важной статистики

В среду, 2 июня, ключевые фондовые индексы Соединенных Штатов Америки завершили торговую сессию умеренным повышением основных индексов после того, как региональный обзор ФРС Beige Book показал, что экономическая активность в США в апреле-мае росла умеренными темпами благодаря повсеместной вакцинации против COVID-19 и смягчению мер социального дистанцирования.

Между тем глава ФРБ Филадельфии Патрик Харкер заявил, что в настоящее время стоит задуматься о том, каким образом приступить к постепенному снижению объемов программы выкупа активов. В то же время президент ФРБ Миннеаполиса Нил Кашкари выступил с противоположной позицией, заявив, что стимулы не являются угрозой экономического восстановления страны, а у ФРС есть инструменты для сдерживания инфляции и предотвращения ее выхода из-под контроля.

Американские фондовые площадки два дня демонстрировали осторожную динамику в преддверии публикации ключевых данных о безработице и занятости в несельскохозяйственном секторе США, которые ожидаются во второй половине недели.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average повысился на 0,07% до 34 600,38 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 0,14% до 4 208,12 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite продвинулся на 0,14% до 13 756,33 пункта.

Впечатляющую динамику продемонстрировали акции сети кинотеатров AMC Entertainment Holdings, взлетевшие на 95,22%, несмотря на то, что хедж-фонд Mudrick Capital Management продал свою долю в компании, назвав ее переоцененной.

Среди фаворитов торгов оказались также акции онлайн-ритейлера Etsy, которые подросли на 7,15% после того, как стало известно, что компания покупает модный британский маркетплейс Depop за $1,6 млрд.

Удачно сложилась сессия для ритейлера одежды Lands' End, который добавил в свой актив 6,5% после того, как компания зафиксировала квартальную чистую прибыль в размере $2,6 млн или 8 центов на акцию против убытка в $20,6 млн или 64 цента на бумагу за аналогичный период прошлого года. Отметим при этом, что аналитики ожидали убыток в расчете на одну акцию в 29 центов.

Рыночная капитализация облачной платформы Smartsheet увеличилась на 2,09% благодаря тому, что квартальная выручка компании превысила ожидания рынка.

Тем временем, бумаги ресторанной компании и дистрибьютора чизкейков Cheesecake Factory подорожали на 1,63% на сообщении, что компания улучшила свой прогноз на второй квартал, заявив, что сопоставимые продажи возрастут на 196% г/г.

Между тем, акции одного из ведущих в мире производителей компьютеров и мобильных устройств Apple, входящие в состав стратегии «US. Сбалансированная», а также стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам) увеличились в цене по итогам сессии на 0,63%.

S&P 500

На дневном графике S&P 500 торгуясь в рамках восходящего канала, консолидируется вблизи исторического максимума, а также недалеко от верхней линии полос Боллинджера, в то время как медленные стохастические линии вошли в зону перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Фондовые площадки Европы тревожно снижаются

Ведущие европейские фондовые индексы в первой половине торговой сессии демонстрируют отрицательную динамику после достижения исторических максимумов в начале недели. Давление на рынках присутствует в преддверии выхода важной макроэкономической статистики в Европе и США, от которой будет зависеть дальнейших курс денежно-кредитной политики государств.

Из уже опубликованных данных стоит отметить майский индекс деловой активности в секторе услуг еврозоны. Так, показатель повысился с 50,5 пункта в апреле до 55,2 пункта, превысив консенсус-прогноз в 55,1 пункта.

По состоянию на 12:05 МСК немецкий DAX отступил на 0,13%, британский FTSE 100 уменьшился на 0,65%, а французский CAC 40 стал легче на 0,11%. Сводный фондовый индекс региона STOXX Europe 600 понизился на 0,13% до 450,76 пункта.

Удачно складывается сессия для французского производителя строительных материалов Saint-Gobain, который добавляет в свой актив 3,45% благодаря сильному прогнозу операционной прибыли и рентабельности в первом полугодии.

В числе аутсайдеров торгов оказались акции французского производителя алкогольных напитков Remy Cointreau, которые теряют в цене 3,42%, несмотря на то, что компания увеличила годовую операционную прибыль на 9,7% г/г до 236,1 млн евро.

Среди аутсайдеров торгов оказались котировки германского производителя спортивных товаров Puma, которые отступили на 1,87% после того, как французский дом моды Kering, заявила о намерении продать порядка 8,9 млн акций Puma, что составляет примерно 5,9% акционерного капитала компании.

Рыночная капитализация швейцарской фармацевтической компании Roche уменьшается на 0,36% после того, как аналитики Societe Generale понизили рейтинг ее акций Hold.

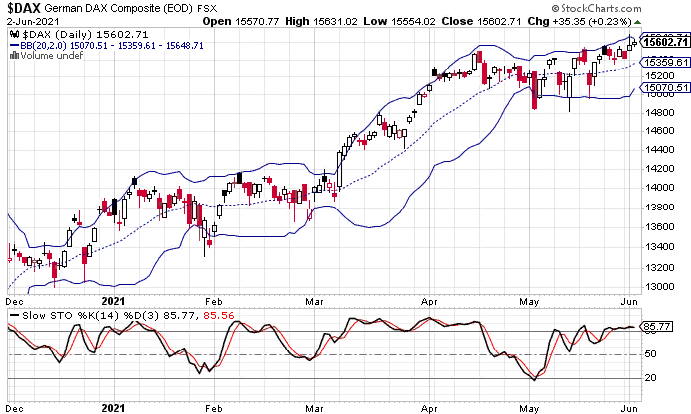

DAX

С технической точки зрения на дневном графике немецкий DAX, оставаясь в рамках восходящего тренда, продолжает консолидироваться около уровней исторических максимумов. В то же время котировки индекса пребывают недалеко от верхней линии полос Боллинджера, тогда как медленных стохастические линии пребывают в зоне перекупленности, в связи с чем потенциал роста индекса в ближайшие дни является ограниченным.

Китайские индексы снизились на заявлении Байдена доработать запрет на операции с компаниями КНР

Китайские фондовые индексы в четверг завершили торговую сессию на отрицательной территории. Давление на рынки оказали заявления американского президента Джо Байдена о намерении внести некоторые изменения в введенный ранее запрет американских инвестиций в ряд китайских компаний, которые связаны с Вооруженными силами КНР. Ожидается, что Байден подпишет соответствующий указ на следующей неделе. Одной из причин пересмотра указа экс-президента Трампа является то, что запрет был частично оспорен в суде. В частности, Xiaomi и Luokung одержали победу в американском суде и вышли из-под санкций.

По итогам сессии индекс CSI 300 уменьшился на 0,66% до 5 255,29 пункта, а ChiNext понизился на 0,82% до 3 222,27 пункта. Гонконгский индекс Hang Seng отступил на 1,12% до 28 942,00 пункта.

В ходе дебютных торгов на Шанхайской фондовой бирже акции фармацевтической компании Chengdu Shengnuo Biotec взлетели на 297%. В то же время успешным дебютом по итогам сессии в Шэньчжэне отметились акции разработчика программного обеспечения Pansoft, которые подорожали на 252%.

Среди аутсайдеров торгов оказались акции производителя микросхем SMIC, одной из компаний из «черного списка» Вашингтона. Котировки компании по итогам торговой сессии просели на 2,02%.

Наилучшую динамику в составе гонконгского индекса Hang Seng продемонстрировали котировки AAC Technologies (+5,22%), CITIC Pacific (+3,95%) и Xiaomi (+2,39%), тогда как в минусе по итогам сессии оказались бумаги Geely Automobile (-2,10%), CK Infrastructure (-2,57%) и Tencent Holdings (-2,07%).

В составе индекса голубых фишек CSI 300 в фаворитах торгов оказались котировки Hongxing Iron & Steel (+10,13%), Shanghai Lujiazui Finance (+10,04%) и Huawen Media (+9,92%), а в аутсайдерах торгов пребывали акции Suning Uni (-5,54%), Teda (-4,50%) и Henan Zhongfu Industrial (-4,44%).

Между тем акции онлайн-ритейлера Alibaba Group, входящие в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, просели на 1,68%.

CSI 300

С технической точки зрения на дневном графике индекс CSI 300 не смог укрепиться выше бокового диапазона и вернулся к его верхней границе. При этом медленные стохастические линии только что покинули зону перекупленности, в связи с чем в краткосрочной перспективе целесообразно отслеживать снижение индекса.

К 11:40 МСК на валютном рынке пара USD/CNY увеличилась на 0,17% до 6,3914, тогда как курс USD/CNH повысился на 0,11% до 6,3901. Котировки валютной пары USD/HKD снизились на 0,0006 б.п. до 7,7579.

Доходность 10-летних китайских государственных облигаций, в свою очередь, увеличилась на 0,014 б.п. и составила 3,112%.

Нефтяные цены на двухлетних максимумах

В четверг, 3 июня, цены на нефть обновили двухлетние максимумы и продолжают рост. Вышедшая вчера статистика от Американского института нефти показала более существенное сокращение запасов сырой нефти в США, нежели прогнозировали аналитики, что укрепило позитивные настроения на рынке. Помимо этого, поддержку нефтяным котировкам продолжают оказывать комментарии представителей ОПЕК+ по итогам последнего заседания организации.

К 11:54 МСК августовские фьючерсы на нефть марки Brent подрастают на 0,21% и находятся у отметки $71,50, а июльские фьючерсы на нефть марки WTI торгуются в плюсе на 0,22% на уровне $68,98.

Вчера были опубликованы еженедельные данные по нефтяному рынку США от Американского института нефти. Так, запасы сырой нефти в Штатах сократились по итогам прошлой недели на 5,36 млн баррелей против прогнозируемого снижения на 2,114 млн баррелей и предыдущего результата в -0,439 млн баррелей. Это в очередной раз подтвердило ожидания быстрого восстановления спроса на нефть в США в весенне-летний автомобильный сезон.

Отдельно стоит отметить, что существенный прирост спроса на автомобильное топливо ожидается этим летом в Европе, где все больше стран снимают ограничения на мобильность граждан, а также в Китае. Между тем неблагоприятная ситуация пока еще сохраняется в Индии, где из-за сложной пандемической обстановки спрос на топливо снизился до минимального уровня за последний год. Однако пока что это не слишком отражается на совокупном мировом потреблении нефти.

Помимо этого, поддержку нефтяным котировкам продолжают оказывать недавние комментарии представителей ОПЕК+ по итогам последней встречи. В альянсе позитивно оценивают текущую ситуацию на рынке нефти и отмечают более быстрое восстановление спроса на нефтепродукты по сравнению с прогнозами организации. При этом в ОПЕК+ пока не видят существенных рисков для баланса спроса и предложения в случае возвращения на рынок иранской нефти – этот вопрос даже не поднимался в ходе последнего заседания министерского комитета.

Что касается вопроса по Тегеранской ядерной сделке, после 10 дней переговоров в Вене представители США и Ирана решили вернуться домой для проведения консультаций в течение недели, после чего переговорный процесс будет продолжен. Как заявил глава МИД Ирана Аббас Аракчи, следующий этап переговоров может стать финальным, хотя и допустил возможные задержки.

Касательно статистики по нефтяному рынку, сегодня в США выйдут официальные данные по динамике запасов нефти от агентства EIA.

Нефть Brent

Цена нефти марки Brent тестирует уровень $72, выше которого не могла надолго закрепиться с ноября 2018 года. Стохастические линии направлены вверх, однако находятся в зоне сильной перекупленности, что может говорить об ограниченном потенциале роста по инструменту в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах в четверг. По состоянию на 11:54 МСК котировки золота опускаются на 0,70% и находятся у отметки $1896,45 за тройскую унцию.

Золото (GC)

Цена золота не смогла закрепиться выше отметки $1910 и развернулась вниз. Стохастические линии находятся в зоне перекупленности в благоприятном для продаж положении, что говорит в пользу коррекции/консолидации по инструменту в ближайшем времени.

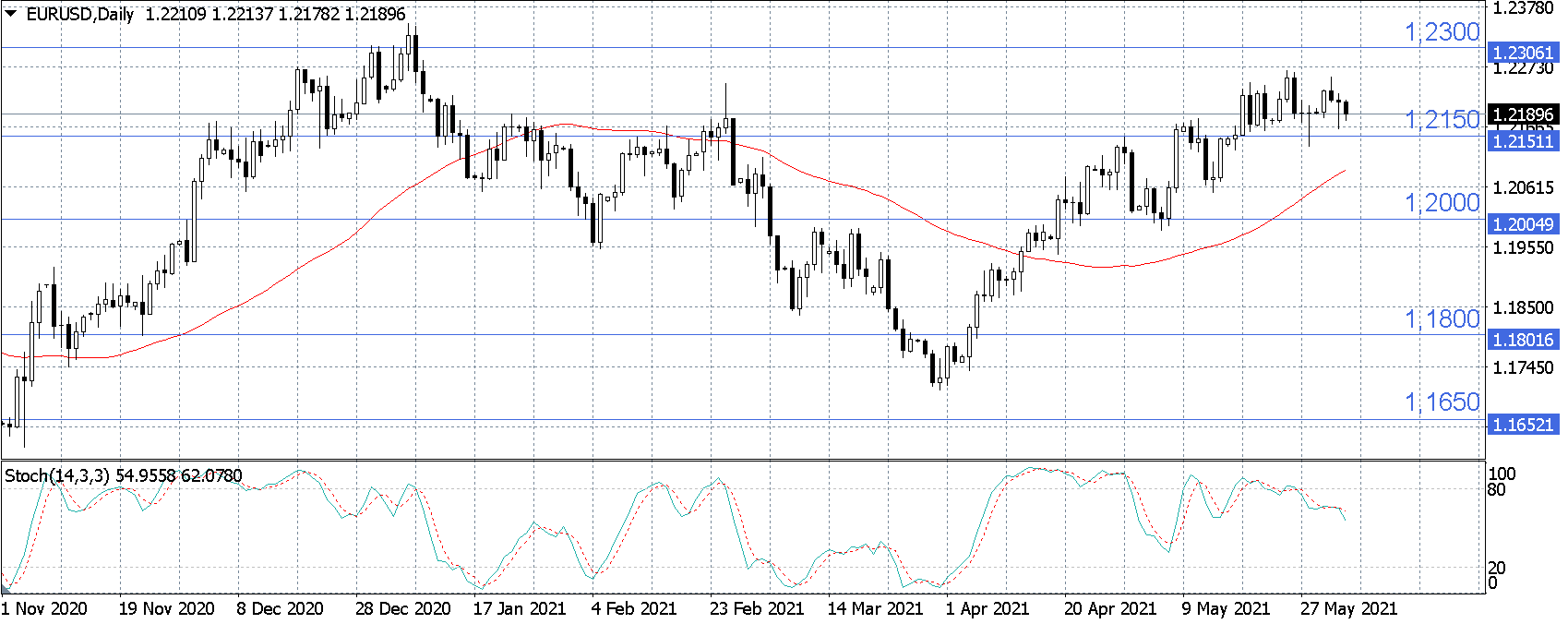

Доллар укрепляется перед выходом данных по рынку труда

В четверг, 3 июня, пара EUR/USD снижается на 0,15%, находясь у отметки 1,2189. Индекс доллара DXY растет на 0,16% и торгуется у уровня 90,05. Американская валюта растет, оставаясь вблизи пятимесячных минимумов, в преддверии выхода ключевых данных, которые могут повлиять на ДКП ФРС.

Доллар начал укрепление после достижения четырехмесячного минимума в среду. Опубликованная вчера «Бежевая книга» ФРС показала, что темпы восстановления экономики США ускорились за последние два месяца, вызвав рост инфляции, так как предприятия столкнулись с нехваткой рабочей силы. Все это произошло на фоне того, как в апреле потребительские цены росли рекордными за 12 лет темпами. В то же время в риторике некоторых чиновников ФРС начинают появляться слова о потенциально возможном снижении объемов покупки облигаций. Так, вчера председатель ФРБ Филадельфии Патрик Харкер заявил, что регулятор уже должен начать обсуждение сроков сокращения программы покупки облигаций.

Помимо этого, в среду ФРС заявила, что планирует начать постепенную продажу портфеля корпоративных долговых обязательств, приобретенных через механизм экстренного кредитования, который она запустила в 2020 году, что указывает на начало изменения политики. Тем не менее, многое зависит от рынка труда, особенно после слабого апрельского отчета по занятости. В особенности стоит отметить выход данных по рабочим местам в частном секторе США, которые должны быть опубликованы позднее в четверг, а также еженедельные данные по первичным обращениям за пособиями по безработице, и конечно же данные по занятости в несельскохозяйственном секторе, которые должны быть опубликованы в пятницу.

Что касается макроэкономической статистики, то вчера в США стали известны данные по индексу экономического оптимизма от IBD/TIPP за июнь, который составил 56,4 пункта по сравнению с результатом за предыдущий месяц в 54,4 пункта.

В Германии, в свою очередь, вышли данные по розничным продажам за апрель, которые упали на 5,5% м/м против роста на 7,7% м/м в марте и прогноза падения от аналитиков в 2% м/м. В годовом эквиваленте в апреле рост составил 4,4% против 11,6% месяцем ранее и консенсус-прогнозом в 10,1%. Также для Германии и еврозоны были опубликованы окончательные данные по индексам деловой активности в сфере услуг от Markit за май, которые составили 52,8 и 55,2 пункта соответственно, против апрельских результатов в 49,9 и 50,5 пункта, а также прогнозов аналитиков в 52,8 и 55,1 пункта соответственно.

Сегодня следует обратить внимание на публикацию в США данных по изменению занятости от ADP за май, первичным заявкам на пособие по безработице за неделю, индексу деловой активности в непроизводственном секторе от ISM за май, а также окончательных данных по индексу деловой активности в сфере услуг от Markit за май, по затратам на рабочую силу на единицу продукции и по производительности труда вне с/х сектора за I квартал текущего года.

Курс EUR/USD приближается к линии поддержки в 1,2150 и торгуется у отметки в 1,2189. Стохастические линии вышли из зоны перекупленности и направлены вниз, что указывает на благоприятную ситуацию для продаж по инструменту.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение