При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

2022 станет худшим годом для мировых рынков акций со времен мирового финансового кризиса.

Капитализация публичных американских компаний на 3 кв 2022 составляла 44.2 трлн долл среди всех компаний, торгуемых на американской бирже с пропиской в США. Это потери свыше 15 трлн относительно декабря 2021.

К 24 декабря 2022 капитализация составляет примерно 47.3 трлн долл (+7%) – потери по итогам года 21-22%.

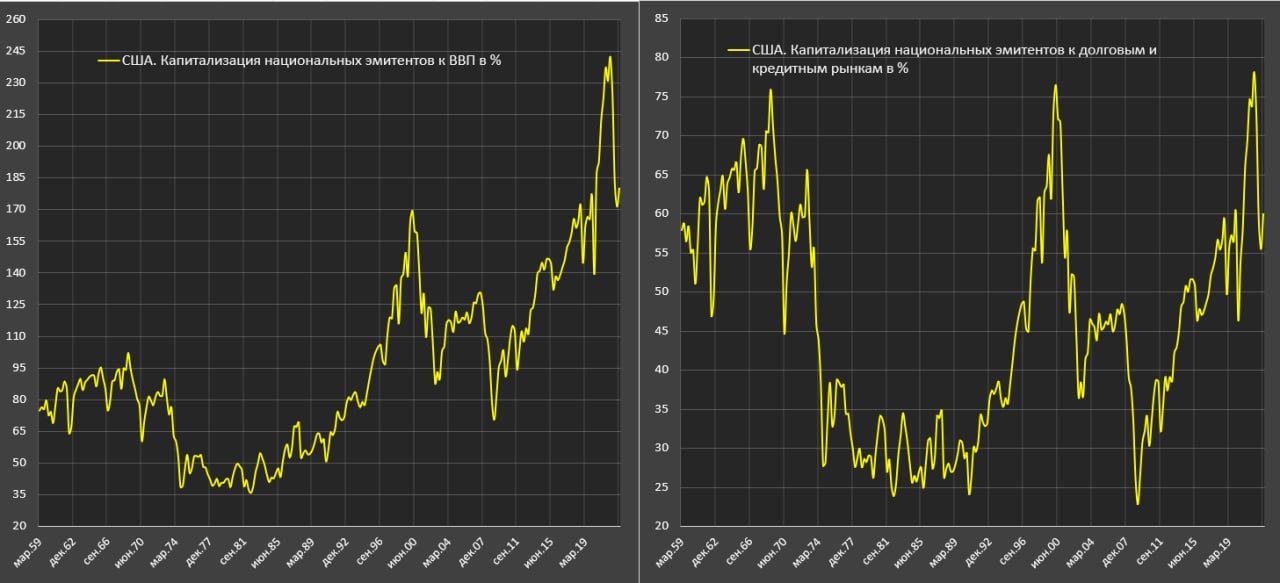

Капитализация национальных эмитентов относительно ВВП по предварительным собственным расчетам балансирует около 180% против 245% на пике в январе 2022. Даже с текущим падением рынка капитализация слишком переоценена относительно экономики.

Например, на пике дотком пузыря в 1 кв 2000 капитализация к ВВП была 170%. Если исключить кризисные периоды и аномалии, как в 2020-2021, то в период с 2010 по 2019 данный коэффициент был в среднем 137%, а в период с 2004 по 2007 в среднем 120%.

В период инфляционного кризиса 1970-1982 капитализация к ВВП была в среднем 53%, опускаясь в моменте до 36%. Но тогда структура компаний и финансовой системы была принципиально иной насколько это можно представить. Поэтому если инфляционный кризис будет затяжным не стоит рассчитывать, что рынок упадет к 40-50% капитализации от ВВП.

40-50 лет назад не было информационных и биотехнологических компаний, которые сейчас занимают значительный вес в индексах, имея наивысшие мультпликаторы.

Тогда структура финсистемы сильно отличилась – не было всего многообразия инвестиционных фондов, широкого спектра финансовых продуктов, инструментов и емкого финансового рынка.

Что здесь нужно учитывать?

- В условиях инфляции рентабельность падает, как и мультипликаторы.

- Высокие корпоративные мультипликаторы ранее были актуальны в условиях нулевых ставок, бесконечной ликвидности, низкой инфляции и отсутствия структурных проблем в бизнесе и экономике.

- В целом, рынок переоценен примерно в 1.4-1.5 раза, учитывая композицию факторов риска и актуальную структуру (без предположения жесткого кризиса).

Поэтому в 2023 высок риск продолжения снижения.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение