При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Как понять, как определить?

Текущий срез рынка ничего не скажет о масштабе отклонения от нормы без однозначной формализации и упорядочивания ретроспективы, вот поэтому так важно интерпретировать длинные исторические ряды.

Нельзя просто так взять и загрузить корпоративные данные, как макроэкономическую статистику – их не существуют в свободном доступе – это работа огромных корпораций на протяжении месяцев… По мере консолидации данных продолжаю анализировать результаты.

Вчера был рассмотрен один из ключевых показателей – P/S, а сейчас P/OCF или капитализация к операционному денежному потоку, которая намного репрезентативнее, чем чистая прибыль, которая является манипулятивным и бумажным показателем.

P/OCF или иногда называют P/CFO для всего рынка на 22 января 2024 составляет 16.1 vs 13.5 в 2017-2019 (сейчас на 19% дороже), 10.8 в 2012-2016 (в 1.5 раза дороже) и 11.3 в 2004-2007 (в 1.42 раза) по собственным расчетам.

Исключая технологический компании, текущая оценка составляет 12.9 vs 12.8 в 2017-2019, 10.7 в 2012-2016 и 10.7 в 2004-2007.

С точки зрения маржинальности и эффективности американских компаний, текущая оценка вне техов плюс минус соответствует норме (в условиях нулевых ставок), т.е. явного пузыря нет, но и нет дисконтирования потенциальных рисков и нет коррекции на стоимость альтернативных финансовых инструментов (денежные и долговые рынки).

С техами рынок дорог – на 20% к 2017-2019 и в 1.5 раза к предыдущему десятилетию, тот самый хайпожор вокруг ИИ.

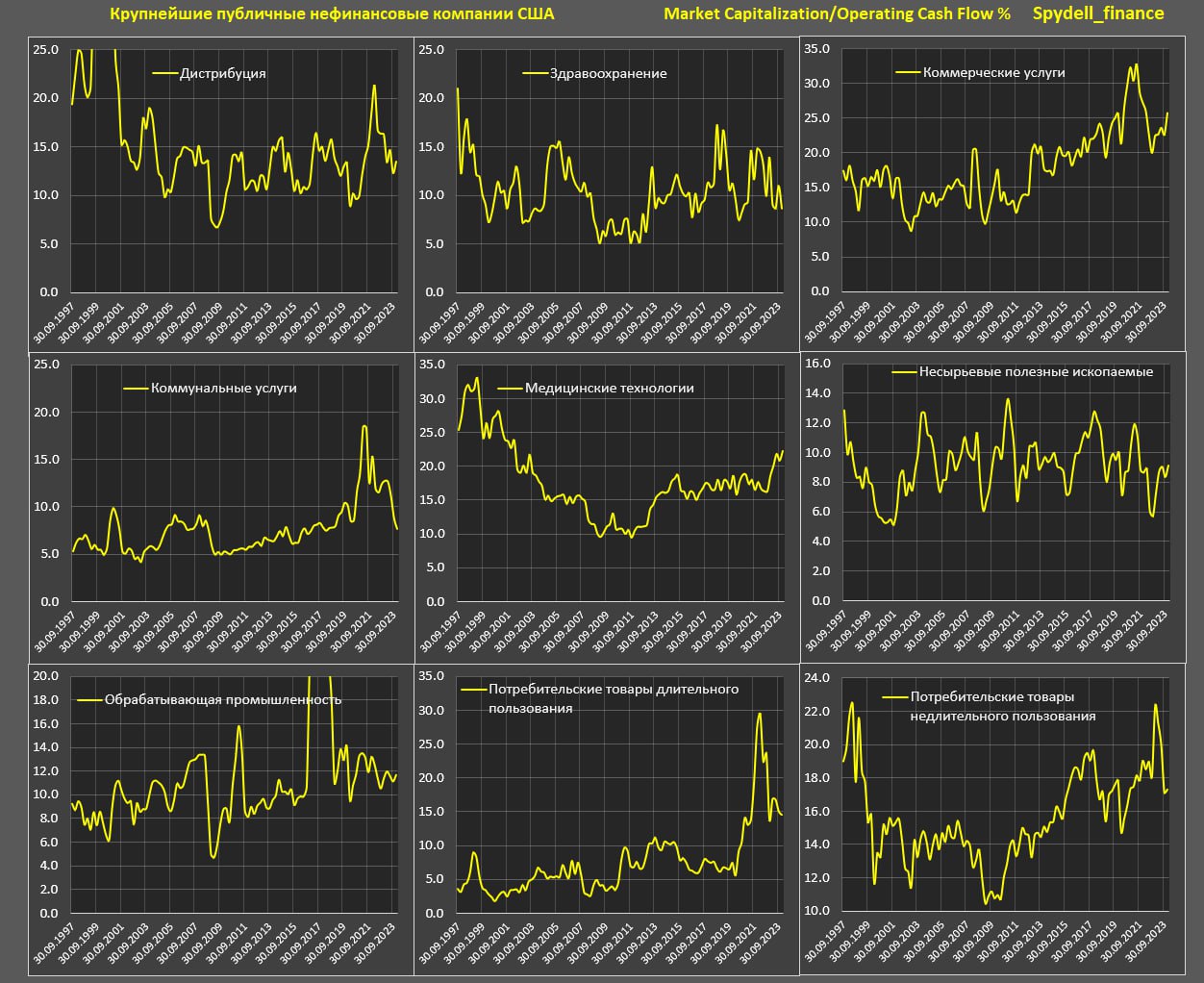

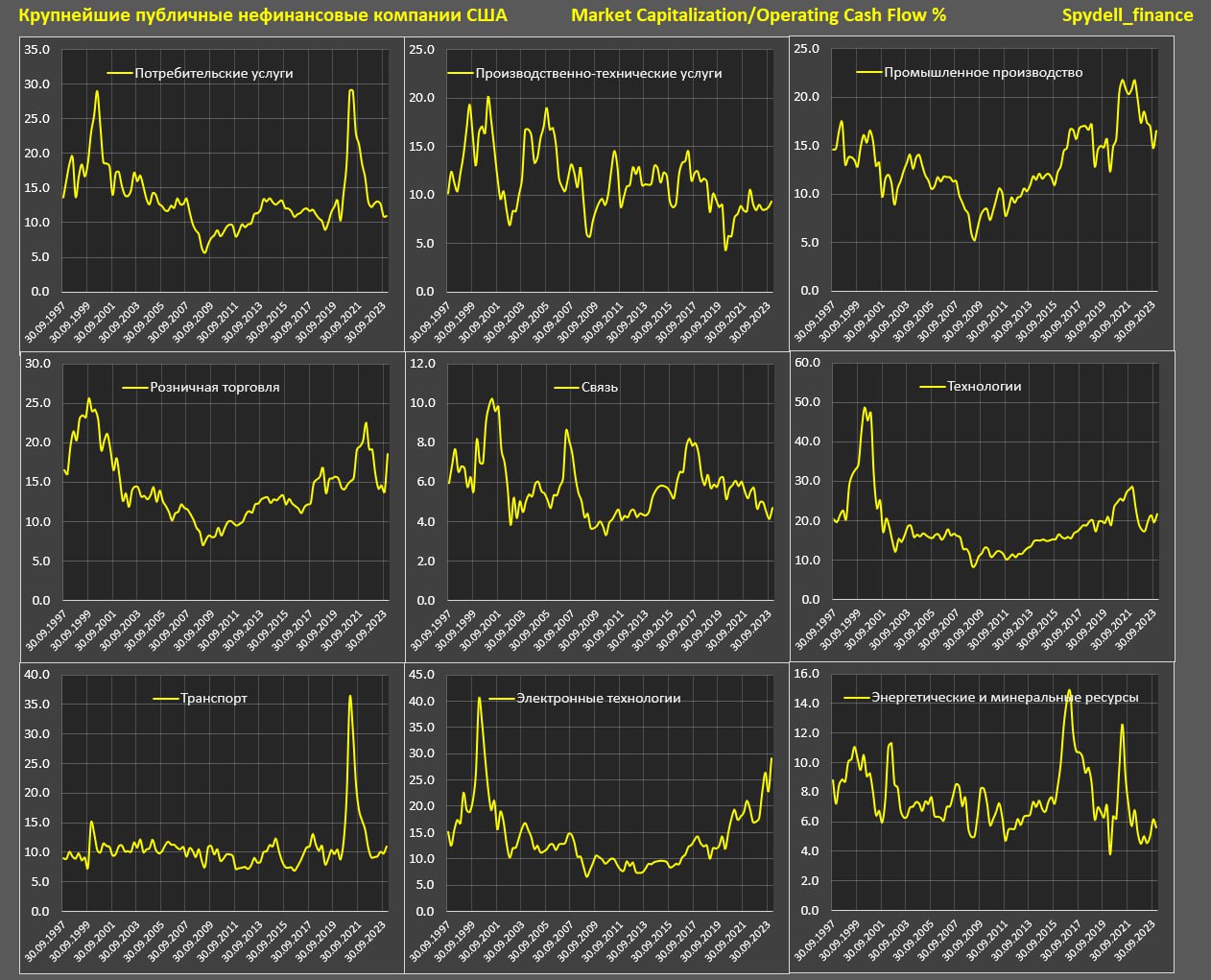

На графиках можно оценить, как раньше торговались нефинансовые сектора. Что я бы выделил?

Сырьевой сектор на дне, где нефтегаз вместе с телекомами вблизи исторического минимума, а химия и металлурги в несырьевых полезных ископаемых в затяжной стагнации, как и производственно-технические вместе с потребительскими услугами и здравоохранением.

С чего это растет рынок? Технологический сектор, который распух в 2.3 раза по P/OCF к 2017-2019 и в 3.2 раза к 2012-2016 – вот здесь «ядерный» пузырь.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение