При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Правда, условия изменились...

Хотя пузырь на американском рынке акций немного сдулся в 2022, сейчас безумие вновь набирает оборот и вот какое дело – раньше подобный азарт происходил в принципиально иных условиях.

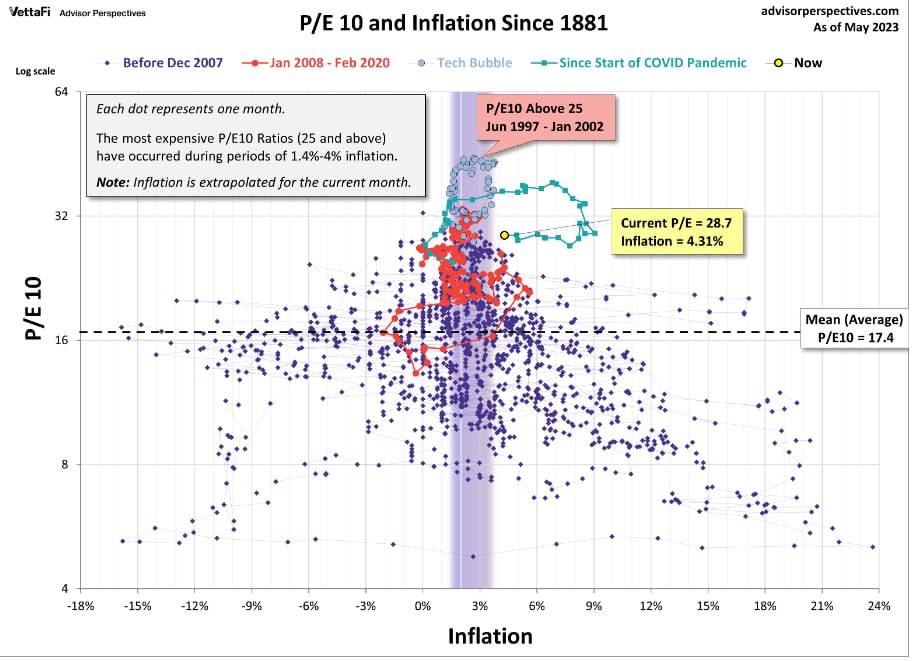

Высокие корпоративные мультипликаторы типичны и допустимы, когда инфляция низкая, облигационная доходность около нуля, а денежно-кредитная политика сверхмягкая.

Когда ставки по депозитам равны нулю, как и краткосрочные ставки по векселям, а долгосрочные ставки по бондам с трудом переваливают за 2%, – при профиците ликвидности и низкой инфляции инвестиции в рынок акции имеют под собой рациональную основу, как альтернативный, ликвидный и достаточно емкий поглотитель ликвидности. Имели смысл раньше, но не сейчас, когда трежерис дают 3.7-5%.

Сейчас по оценке корпоративных мультипликаторов рынок на 35% дороже, чем в исторические аналоги, когда ДКП ФРС была сопоставимой с текущим моментом, а инфляция в диапазоне от 4 до 6%, но никогда еще при фоновой инфляции в 5% рынок не был так дорог, как сейчас.

Да, был дороже в 2021, но баланс ликвидности и уровень инфляции были другими.

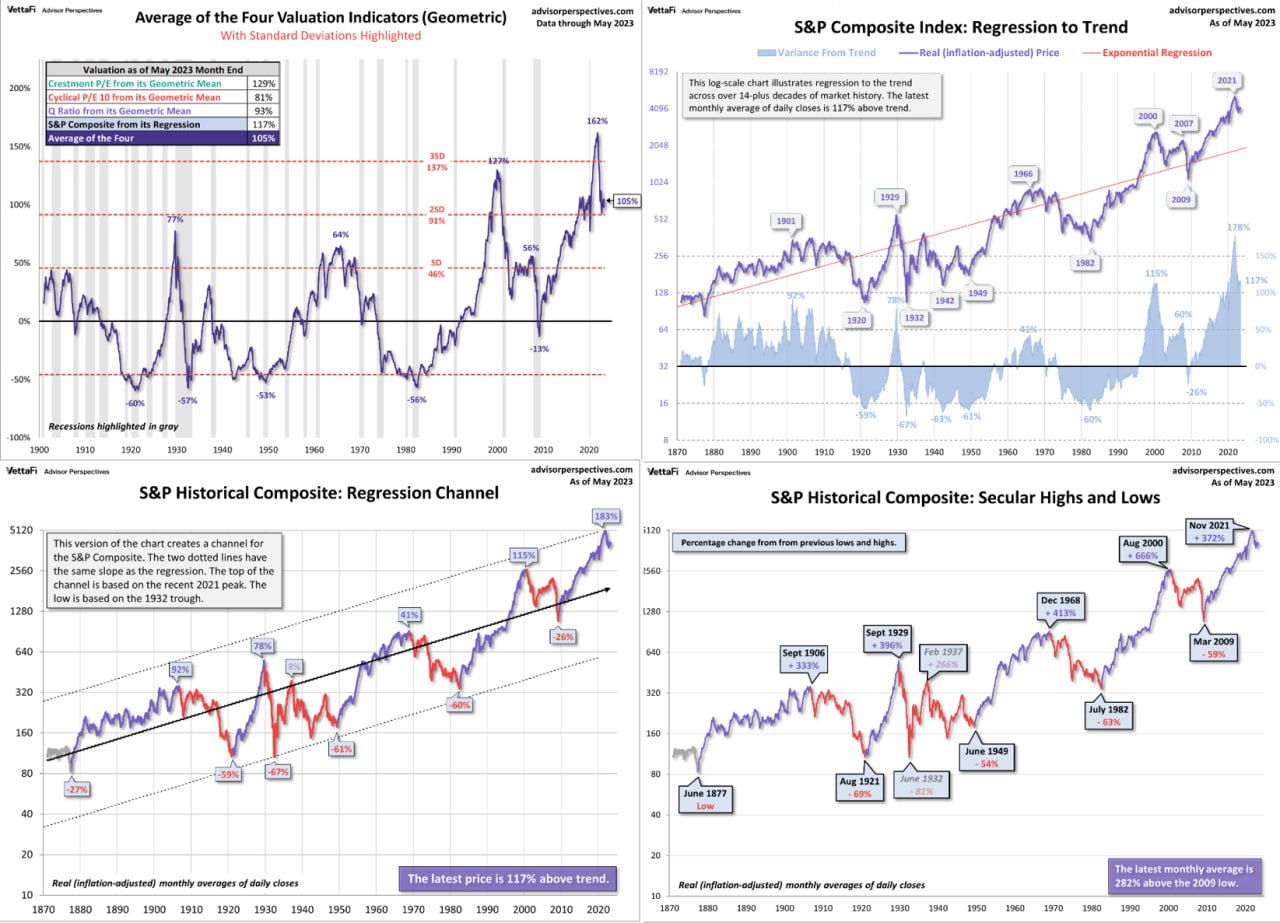

Без привязки к инфляции, облигационным ставкам и ДКП, текущая оценка рынка вдвое выше, чем исторически средняя оценка за последние 120 лет по композиции четырех мультипликаторов, связанных с прибылью и рентабельности.

Последний раз так дорого было во время пузыря доткомов в начале нулевых и в 2021.

Если оценивать рынок в реальном выражении, отклонение от исторического тренда составляет 2.2 раза, что сопоставимо с пузырем доткомов.

Здесь нужно сделать коррекцию на уровень развития финансовой системы, разнообразие финансовые контрагентов и глубину проникновения финсистемы в экономику, так же текущий баланс ликвидности имеет значение.

Но в целом, по историческим аналогам, рынок однозначно не является дешевым, а условия сильно ухудшились – инфляция, жесткая ДКП ФРС, а впереди еще критическая деградация баланса ликвидности из-за крупных размещений трежерис.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение