При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Весь российский нефтегаз отчитался практически в полном составе за исключением Сургутнефтегаза, причем Газпром, Лукойл, Татнефть и Транснефть выпустили отчетности в один день.

После начала СВО отчетность стала сильно фрагментирована со смещением периода отчетности с квартала до полугодия. Отчетность неаудированная, но по крайней мере в сопоставимом формате МСФО, а значит можно сравнивать. Однако, данные в очень усеченном формате по сравнению с тем форматом публикации, который был до СВО.

За 1П 2022 не представили отчетность Лукойл, Роснефть и Новатэк, поэтому сравнение будет с 1П 2021. Хотя Газпромнефть представил отчетность, но в консолидированном сравнении его не буду учитывать, чтобы не было двойного счета, т.к. на 95.7% Газпромнефть учтена в консолидированной отчетности Газпрома.

Итак, за 1П 2023 Газпром, Роснефть, Лукойл, Новатэк, Татнефть и Транснефть в совокупности имеют выручку в 13.5 трлн руб по сравнению с 13.5 трлн за 1П 2021 (нулевое изменение), 9 трлн за 1П 2020, 13.1 трлн за 1П 2019, 12.1 трлн за 1П 2018.

По компаниям: Газпром – минус 5.5% за 2 года (1П 2023 к 1П 2021), Роснефть – плюс 6.8%, Лукойл – минус 8.7%, Новатэк – плюс 26.3%, Татнефть – плюс 9.7% и Транснефть – плюс 20.3%.

При каких условиях была сформирована указанная выручка? Средний курс доллара за 1П 2023 составил 76.9 руб за долл по сравнению с 74.3 руб/долл в 1П 2021. Цена Brent в 1П 2023 – 6.1 тыс руб за баррель, а в 1П 2021 – 4.8 тыс руб, а газ в Европе (TTF) в 1П 2023 – 37.7 тыс руб за 1 тыс куб.м газа по сравнению с 20 тыс руб в 1П 2021.

Почему Brent, а не Urals? Черт их знает, по каким средним ценам продают нефть на экспорт.

Выручка за два года не изменилась, тогда как рублевые цены на нефть выросли на 27% и почти на 90% выросли цены на газ.

Интегральный результат не так и плох, но далеко не идеальный. За второе полугодие 2021 выручка нефтегаза по выше представленному списку выросла до 18.4 трлн, т.е. на 36%. В этом году курс рубля намного слабее. Если будет 95 в среднем за 2П 2023 -> плюс 24% к 1П 2023.

По предварительным данным долларовый экспорт существенно проседает с июля по август, несмотря на рост мировых цен, поэтому маловероятно, что удастся разогнать рублевую выручку на 30% кв/кв и выше, даже несмотря на экстремально слабый рубль.

Соответственно, по итогам 2023 выручка окажется на уровне 2021 (32 трлн руб) или немного ниже – скорее ближе к 30 трлн руб. Для сравнения, в 2020 выручка составила 19 трлн, в 2019 – 26.2 трлн, в 2018 – 25.8 трлн, в 2017 – 20 трлн руб.

Слабый рубль не творит чудеса и лишь немного компенсирует весьма ужасающий экспорт в долларовом выражении, но в целом, в контексте санкционной реальности, результаты позитивные.

Насколько прибыльным оказался российский нефтегаз после начала СВО?

Газпром, Роснефть, Лукойл, Новатэк, Татнефть и Транснефть в совокупности имеют операционную прибыль в 2.85 трлн руб за 1П 2023 по сравнению с 2.5 трлн за 1П 2021, 0.5 трлн за 1П 2020, 2.4 трлн за 1П 2019 и 2.2 трлн за 1П 2018.

Рост по всем компаниям 14% за два года для первого полугодия, но среди компаний сильный разброс результатов.

Газпром – минус 32% за два года (1П 2023 к 1П 2021), Роснефть – плюс 74%, Лукойл – плюс 42%, Новатэк – плюс 6%, Татнефть – плюс 33% и Транснефть – плюс 46%.

Чистая прибыль вышеуказанный компаний составила 2.05 трлн руб за 1П 2023 по сравнению с аналогичным результатом (2.06 трлн руб) за 1П 2021, убытка в 20 млрд за 1П 2020, прибыли в 2.17 трлн за 1П 2019 и прибыли в 1.5 трлн руб за 1П 2018.

По чистой прибыли: Газпром – падение ровно в три раза или минус 66% за 2 года (1П 2021 к 1П 2021), причем Газпромнефть сформировала почти 90% в структуре совокупной прибыли Газпрома. Получается, что Газпром без учета Газпромнефти вообще не генерирует прибыли.

Чистая прибыль Роснефти – плюс 70%, Лукойл – плюс 63%, Новатэк – минус 4%, Татнефть – плюс 60% и Транснефть – плюс 91%.

Чистая прибыль, как и выручка за первое полугодие 2023 не изменилась в сравнении с 1П 2021, но нефтегаз тянет вниз Газпром, показывая очень слабые результаты.

Если выделить из расчетов Газпром и Транснефть, оставив Лукойл, Роснефть, Татнефть, Новатэк и Газпромнефть получается, что выручка за два года выросла на 3.4%, операционная прибыль увеличилась на 55%, а чистая прибыль выросла на 52%, если сравнивать 1П 2023 к 1П 2021.

Лучший результат по операционной прибыли без Газпрома и Транснефти был в 2П 2021 – 2.2 трлн, а в 1П 2023 – 2.3 трлн (плюс 5% к предыдущему максимуму), но выручка ниже на 20% к 2П 2021, а чистая прибыль превысила предыдущий максимум на 15% (1.82 трлн vs 1.59 трлн).

Но почему маржинальность выросла? В отдельных исследованиях.

Перестройка логистики очень дорого обошлась для российских нефтегазовых компаний.

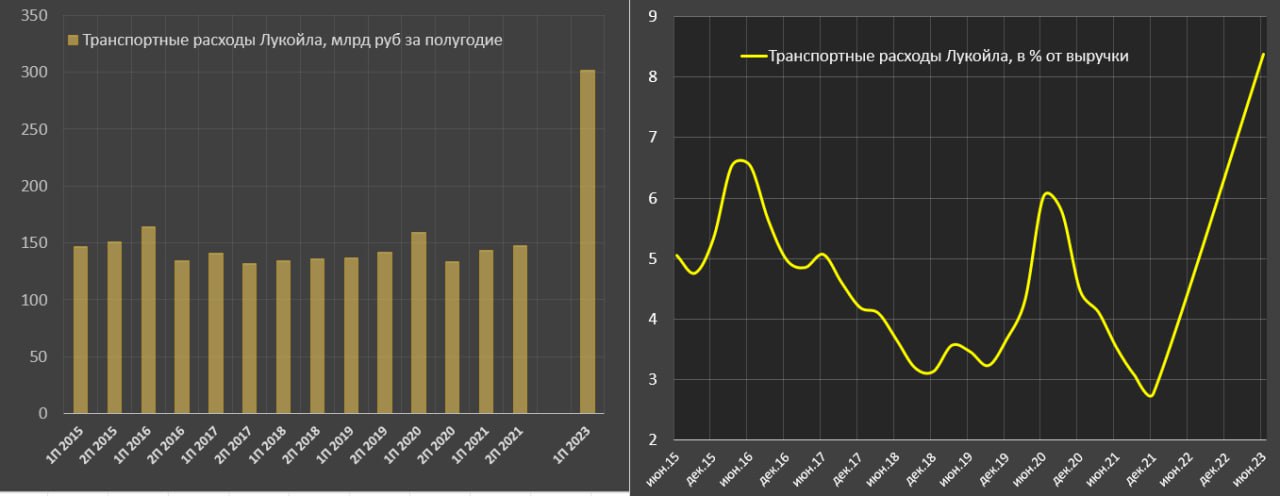

На протяжении семи лет с 2015 по 2021 транспортные расходы Лукойла были стабильными в диапазоне 130-160 млрд руб за полугодие, но транспортные расходы удвоились по состоянию на 1П 2023, достигая 300 млрд руб.

Относительно выручки транспортные расходы достигли исторического максимума – 8.4%, тогда как среднее значение с 2015 по 2021 составляет 4.4% (5-6.5% в условиях кризисов и 3-4% при высоких ценах на нефть).

Поэтому, отвечая на вопрос, сколько стоит логистика, ответ становится более ясным – как минимум 4% избыточных расходов от выручки, что напрямую снижает маржинальность нефтегазового бизнеса и общую рентабельность. Подобные тенденции актуальны для всех нефтегазовых компаний России, кроме Новатэка.

Дорогая логистика после начала СВО – главный канал избыточных расходов нефтегаза. Экстремально растут операционные, хозяйственные и административные расходы (существенно выше инфляции), растут расходы на капитальные инвестиции, но об этом позже.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение