При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

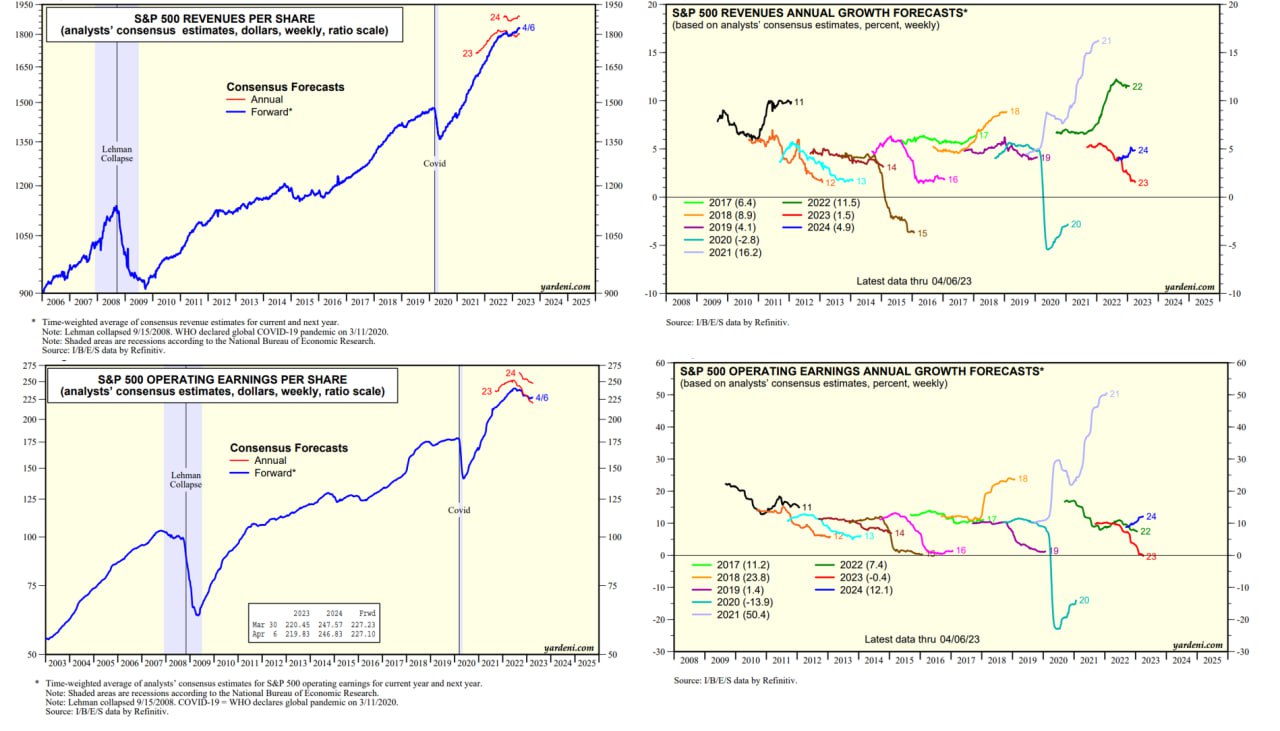

В ближайшие три недели около 50% компаний представят отчетность, но каковы ожидания рынка на этот год?

Обычно рынок оптимистичнее потенциальных тенденций за редкими исключениями.

Например, в 2021 итоговый результат был лучше изначально прогнозируемого (за год до реализации прогноза, т.е. прогноз на 2021, сформированный в 2020) из-за неадекватных фискальных и монетарных стимулов, что сильно раздуло спрос.

В 2022 итоговый результат получился лучше из-за инфляции и сырьевых компаний, поддержавших общую выручку.

Прогнозы на 2023 год последовательно понижаются на протяжении всего 2022 и в начале 2023. Если ранее рост выручки на 2023 оценивался в 6%, то теперь лишь в 1.5% и это по номиналу, что гарантирует сокращение с учетом инфляции (первое снижение с 2020).

Что касается операционной прибыли – здесь аналогичная тенденция непрерывного ухудшения прогноза на 2023.

Консенсус прогноз рынка сходится на том, что в 2023 году будет первое (минус 0.4%) с 2020 (минус 13.9%) снижение операционной прибыли по номиналу. С 2003 года годовая операционная прибыль снижалась трижды – в 2008, 2009 и в 2020. В 2015-2016 и в 2019 удержались около нуля, но в положительной области.

В 2021 прибыль выросла на рекордные 50%, в 2022 рост прибыли составил 7.4%.

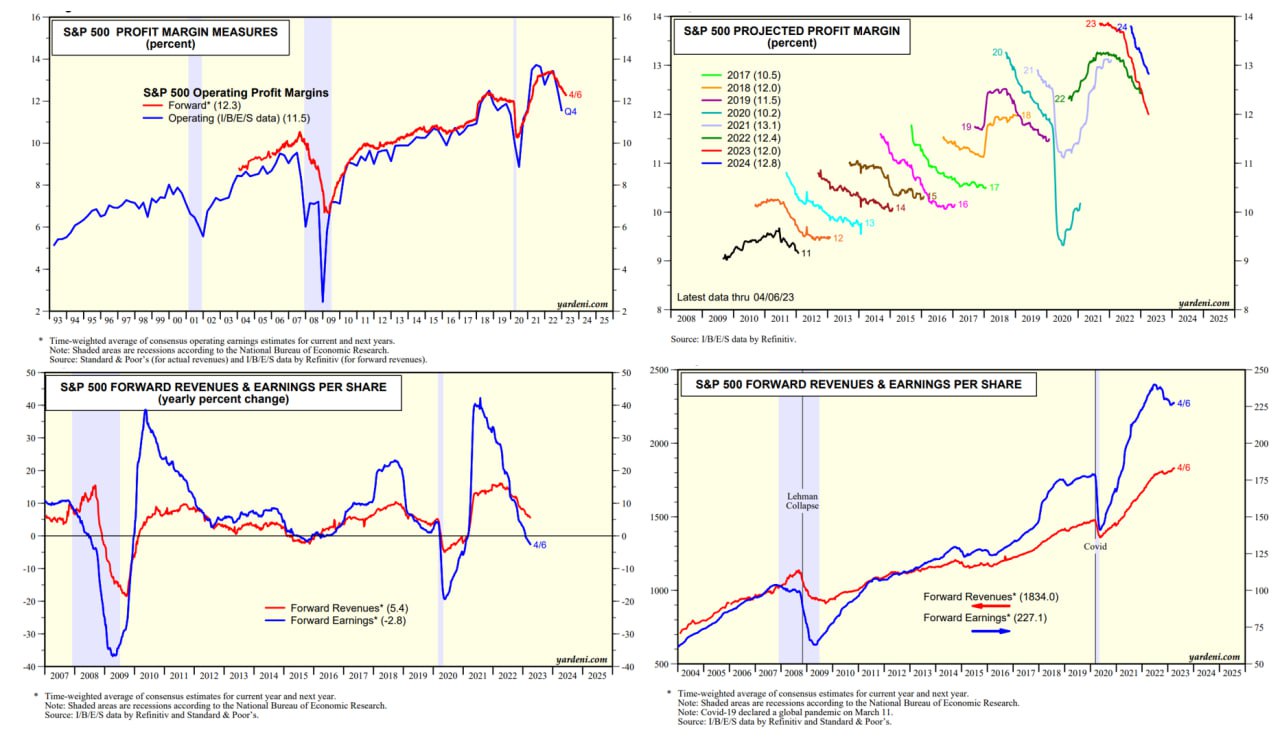

Если сравнить 4 кв 2019 с пиковым результатом в 1-2 кв 2022 операционная прибыль увеличилась на 33%, но имеет тенденцию на снижение с 3 кв 2022 с устранением сезонного эффекта. В настоящий момент прибыль на 25-27% выше, чем в 4 кв 2019.

В 2023 маржинальность бизнеса может снизиться до 12% – уровни 2018-2019, что заметно ниже максимума (13.3%), сформированного в 1-2 кв 2022. Однако, по историческим меркам маржинальность бизнеса все еще высока, т.к. в 2015-2017 хорошим результатом был показатель в 10.5%.

Таким образом, рынок ставит на ограниченную рецессию в 2023 в корпоративной отчетности, но есть основания полагать, что ситуация будет хуже ожидаемых тенденций. Декомпозиция основных факторов риска в отдельных материалах.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение