При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Что ждёт экономику России.

Холодный расчет поднял важную тему для будущей бюджетной, налоговой и денежно-кредитной политики. М. Мишустин назвал их «абсолютно самостоятельными«. В прошлом так и было, но в будущем придется увязывать все между собой.

Как рост процентных расходов влияет на расходы бюджета, дефицит и инфляцию в рамках действующего бюджетного правила?

ХР верно оценивает, что «высокие ставки = высокий дефицит бюджета», а также «= повышенные процентные доходы и непроцентные расходы бюджета». Правда, повышенные расходы идут на компенсации банкам по льготным кредитам, зависимым от ключевой ставки.

Внешне все выглядит сбалансированно, кроме трех нюансов:

1. как это влияет на ДКП и ключевую ставку?

Банк России считает и дефицит бюджета, и рост расходов проинфляционным, а льготные кредиты – тем, что делает ставки выше для всех остальных. Парадокс в том, что чем выше КС, тем больше спрос на льготные кредиты, выше расходы, дефицит – и снова КС Замкнутый круг.

2. Как это влияет на кривую госдолга?

Когда Минфин получает повышенные доходы от размещения средств Казны на срок до года (портфель уже 8-10 трлн) и размещает только длинные ОФЗ-ПД, он выравнивает кривую ОФЗ. Минимум ставки по размещению средств ФК 15,28% = 16% x (1 – нормы рез. 4,5%). При этом недостаток спроса в длинном конце даже на рефинансирование госдолга и %, ориентирует кривую на текущую КС 16%, а нейтральные 6-7%.

В идеале Минфин должен работать по всей кривой ОФЗ, в том числе занимать на срок до 1 года, как это делает вся банковская система. Так поступают и в Бразилии, и в США.

3. как это влияет на инфляцию?

Неоднозначно. Не все расходы одинаково полезны проинфляционны. Краткосрочно эффект на инфляцию от повышенных процентных расходов или компенсаций банкам по льготным кредитам стремится к нулю. Эти доходы идут преимущественно в финансовый сектор, не увеличивают расходы в реальной экономике и лишь опосредованно влияют на доходы населения и бизнеса.

Долгосрочно высокие ставки и процентные доходы в экономике существенно увеличивают и финансовый ресурс у частного сектора, и госдолг, и стоимость его обслуживания. Будет это проблемой или нет зависит от желания частного сектора сберегать в национальной валюте или иностранной. До 2022 до 50% новых сбережений в экономике уходило в иностранные активы. В будущем должно быть все меньше, но проблема увязки прироста рублевых активов, доходов от них, притока валюты по торговому балансу и контроля за финансовыми потоками останется.

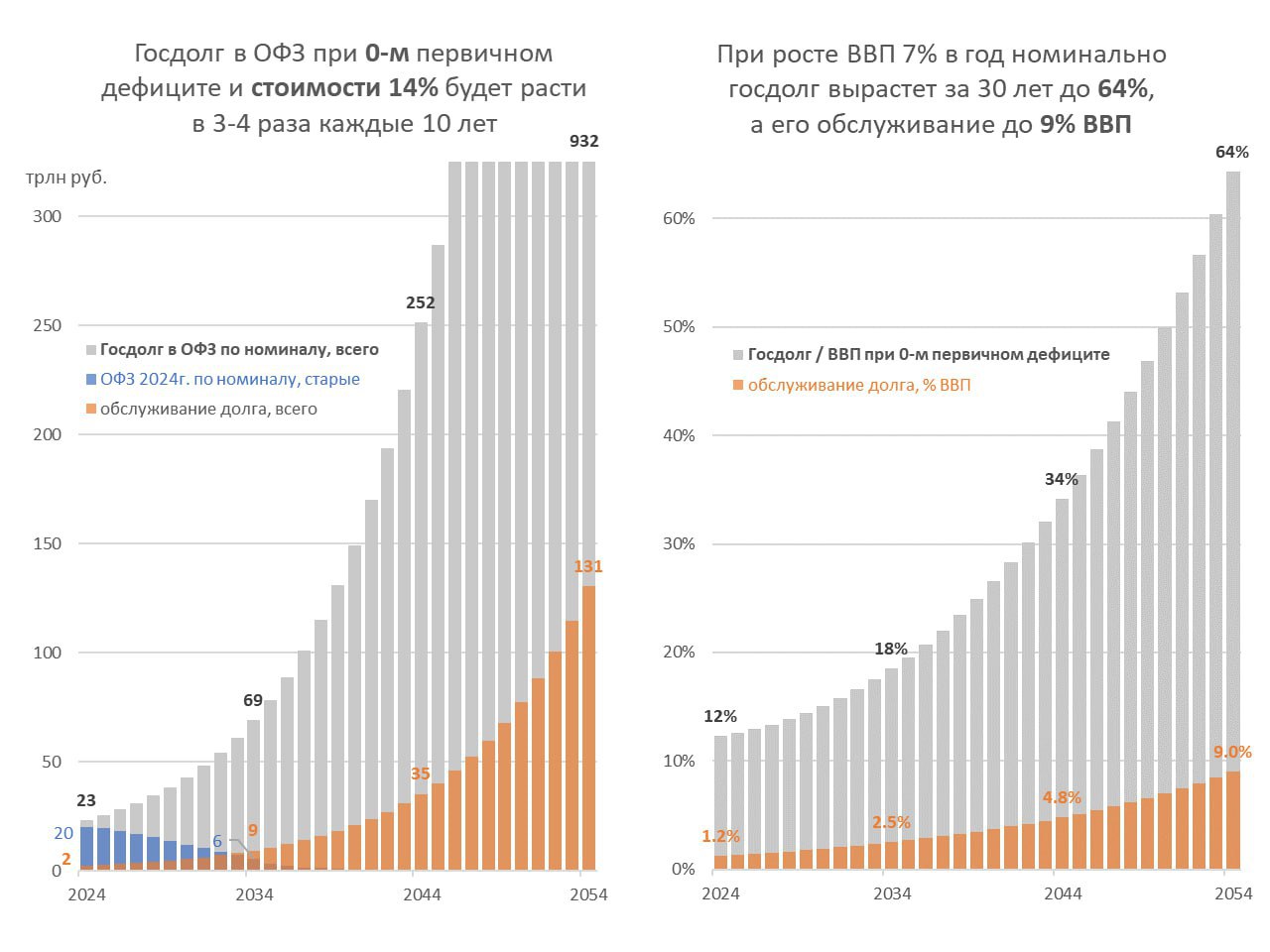

Для иллюстрации построим модель динамики госдолга и расходов на его обслуживание при сохранении текущей ситуации:

– консервативной бюджетной политики с формально нулевым первичным дефицитом, когда госдолг растет только на величину процентных расходов;

– вместо госдолга активным ростом частного кредита, в т.ч. благодаря льготным кредитам и высоким ставкам;

– жесткой ДКП с двузначной ставкой, которая будет пытаться приблизить инфляцию к 4% (но немного не достигнет цели – ВВП будет расти номинально на 7%, включая 5% инфляции;

– налоговой политики, направленной только на балансировку бюджета (задача прогрессивного налогообложения должна быть в другом – не для финансирования расходов, а включения автоматических стабилизаторов и ограничения спроса при избыточном росте доходов);

– размещения Минфином длинных ОФЗ под ~14%.

Итак, через 30 лет у нас будет в 40 раз больше госдолга, в 80 раз вырастут расходы на его обслуживание. Относительно ВВП долг в ОФЗ вырастет с 12% до 64%, а процентные расходы с 1% до 9% ВВП. Большие цифры! Хотя в Бразилии госдолг 75% и дефицит 9% ВВП (вкл. 7 на % по госдолгу), а инфляция близка к цели 4%.

Уже через 10 лет на проценты по госдолгу в России потребуется не 2, а 9 трлн руб., существенно больше, чем на погашение ОФЗ 1,5-2 трлн в год, исходя из текущей структуры.

Вопрос: для чего Минфин пытается равномерно распределить погашение госдолга на срок 10 и более лет, когда через 10 лет нужно в разы больше только на проценты по госдолгу? До разработки стратегии всех политик хорошо бы ответить на этот тактический вопрос.

Telegram канал автора: https://t.me/s/truevalue

обсуждение