При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Сделано все очень топорно.

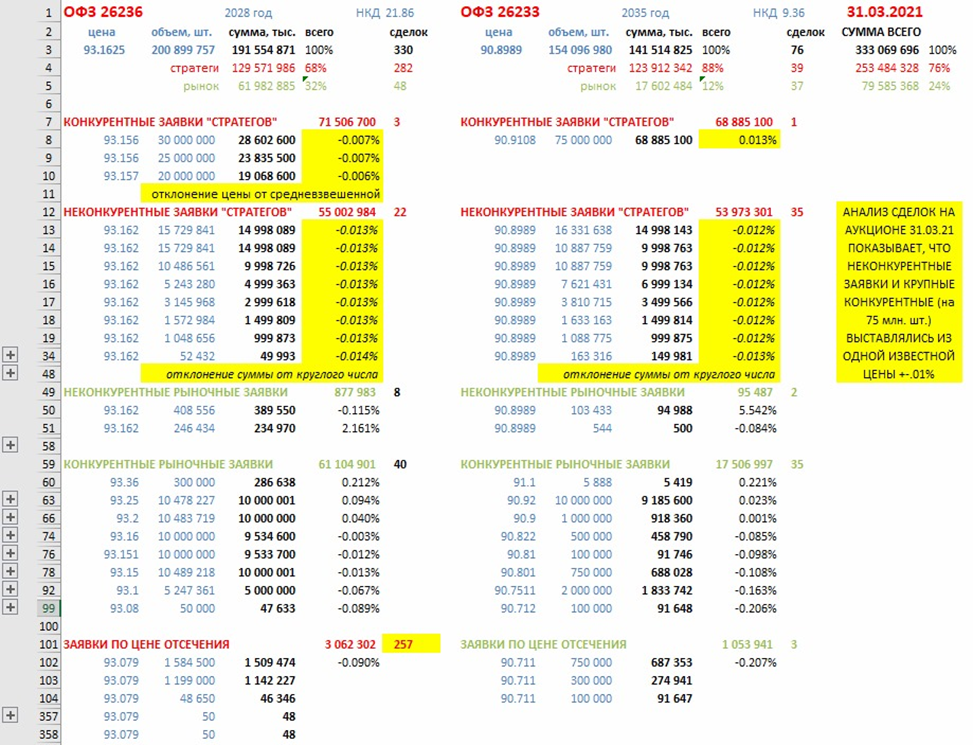

QE по-русски, или как "чуровщина с памфиловщиной" добрались до аукционов ОФЗ. Такого договорного матча я не ожидал. Как уже писал, 31 марта Минфин привлек 333 млрд. – неожиданно много для одного дня и беспрецедентно много для облигаций с фиксированным купоном. Тем более на длинные сроки - 2028 (ОФЗ 26236) и 2035 год (ОФЗ 26233). Нашёл реестр сделок и внимательно его посмотрел:

257 сделок из рекордных 330 в 26236 прошло по минимальной цене 93,079 - кто-то выставил заявки на разные объемы в сумме на ~3 млрд. Сразу отпадает вопрос о том, что на аукционе было много участников. Неужели этот кто-то заранее знал минимальную цену отсечения?!

Были сверхкрупные конкурентные заявки на 75 млн. шт. в каждой ОФЗ, но самое интересное, что множество неконкурентных заявок также выставлялись, исходя из тех же цен +-0.01% (в неконкурентной заявке указывается только объем, а цена будет средняя по рынку). Это видно по некруглым объемам в штуках, из которых по средней цене получается круглая сумма в рублях с учетом НКД – 15 млрд., 10 млрд., 1 млрд. и так до 50 млн. руб. Все заявки ориентировались на одну цену, хотя разброс между максимумом и минимумом 0,3-0,4% - в десятки раз больше.

Итак, 3/4 объема купили "стратеги" примерно по одной цене, выставляя десятки заявок. Не рассматриваю вариант, что из Минфина была утечка десяткам участников рынка по цене. Тогда это либо сговор 2-3 участников, либо все заявки были от одного крупного участника. Крупные держатели ОФЗ по данным на 1 марта – Сбер ~3.4 трлн., ВТБ ~1, Открытие ~0.4, ГПБ ~0.3, РСХБ ~0.2 трлн. Всего у банков >7 трлн. из 14 всего рынка ОФЗ.

Рыночный спрос все же был – примерно на 80 млрд. Хотя до 60 млрд. в нём – 6 заявок по 9-10 млрд., которые отличаются от средней цены чуть больше, чем заявки "стратегов".

Рисование объемов и количества сделок, возможно, имело благую цель – побудить других покупать на этих уровнях. Но сделано все очень топорно. Примерно как рисовали результат на выборах, когда на отдельных участках цифры отличались от заданных на доли процента.

Важно, что покупка ОФЗ банками равнозначна для экономики покупкам ОФЗ Банком России. Это тоже QE, когда в результате скупки госдолга при дефиците бюджета появляется дополнительная денежная масса "свеженапечатанных" рублей. Конечно, само по себе это не имеет значения для инфляции. Но мне не нравится, что вместо общепринятой практики участия центробанка на вторичном рынке суверенного долга, мы создаем странные костыли для рынка гособлигаций и превращаем его в игру с неясными правилами и манипулированием.

Кроме того, для банков иметь на балансе длинный рискованный долг несвойственно. Они могут только эпизодически предъявлять на него спрос. Договорится сегодня Антон с Германом и Андреем – всё будет хорошо. Не нужны завтра будут длинные ОФЗ банкам – всё пропало.

Неужели Банк России желает такого качества отечественного финансового рынка?

Вариантов развития рынка госдолга несколько:

Минфин может сам формировать кривую, размещая тот долг, который интересен рынку и банкам, а не только длинный fixed income (банки купят любой объем флоатеров или коротких облигаций с небольшой премий к ключевой)

Банк России начинает формировать портфель длинных ОФЗ, участвуя на вторичном рынке ОФЗ (достаточно до 25% новых размещений).

Госбанки формирует кривую ОФЗ из своих целей, но уже в открытую, а не как на этом аукционе. Правда, у банков здесь одно желание - заработать и взять меньше риска, а Минфин не хочет роста процентных расходов и будет топить за низкий госдолг. В итоге банки заработают, но экономика пострадает.

Кстати, деньги на покупку гособлигаций Минфин сам предоставляет банкам. Казначейство размещает остатки в банках под ~4,5% в короткую, а Минфин занимает под 7+% на 7-14 лет (и заплатит 235 сверх привлеченных 333 млрд. в следующие 7-14 лет)

Профиль автора в соцсети: https://www.facebook.com/truevaluator

обсуждение