При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

ГК «ФИНАМ» исследовала БПИФ «Дивидендные аристократы США», инвестирующий в акции дивидендных американских компаний. По мнению аналитиков, стратегия фонда выглядит привлекательно в условиях низких ставок, а его портфель имеет качественную диверсификацию за счет надежных и перспективных активов. БПИФ рекомендуется «Покупать» с целевой ценой 11,76 руб., потенциал роста составляет 14%.

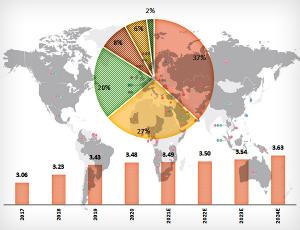

БПИФ «Дивидендные аристократы США» (тикер: FMUS) – биржевой паевой инвестиционный фонд под управлением УК «Финам Менеджмент», инвестирующий в дивидендные акции первоклассных эмитентов из США через покупку паев ETF Schwab U.S. Dividend Equity (повторяет индекс Dow Jones U.S. Dividend 100).

В исследовании отмечается, что вложение в дивидендные акции выглядит особенно привлекательно в текущих условиях низких процентных ставок и отсутствия инструментов с высокой фиксированной доходностью: «Средневзвешенная ожидаемая дивидендная доходность активов БПИФа составляет 3,6% против 1,6% у S&P 500». При этом ключевым преимуществом фонда является возможность инвестировать в профессионально сформированный портфель без статуса квалифицированного инвестора, подчеркивают аналитики «ФИНАМа»: «В активы попадают только фундаментально сильные компании, так как они выбираются на основании 4 метрик фундаментального анализа. Ограничение на вес каждой компании и сектора вместе с регулярной ребалансировкой обеспечивают высокий уровень диверсификации активов БПИФа».

Крупнейшим активом фонда «Дивидендные аристократы США» на данный момент является американская нефтегазовая компания Exxon Mobil, имеющая максимально диверсифицированный бизнес во всем мире в области апстрима, даунстрима и нефтехимии, что позволяет ей меньше зависеть от страновых рисков. Эксперты отмечают, что компания поднимает дивиденды уже на протяжении 37 лет: «Ожидаемые дивиденды в ближайшие 12 месяцев составляют $3,48 на акцию, что соответствует 6,4% дивидендной доходности».

Вторым по доле в портфеле БПИФ активом является Texas Instruments – производитель полупроводниковых приборов, микросхем, электроники и изделий на их основе. По мнению аналитиков, в ближайшие годы компания будет демонстрировать впечатляющую динамику финансовых результатов и дивидендов: «За счет высокого спроса на аналоговые полупроводники и встроенные процессоры Texas Instruments, вероятно, продолжит наращивать дивиденды в ближайшие 4 года в среднем на 9,6% в год. Ожидаемая дивидендная доходность в следующие 12 месяцев составляет 2,3%».

Третий по величине актив биржевого фонда – табачная компания Altria Group, которая помимо сигарет производит сигары, снюс, различные виды табака и широкую линейку вин. В IV квартале 2020 года компания нарастила чистую выручку на 4,9%, а скорректированную операционную прибыль – на 11,3%. В 2021 году менеджмент прогнозирует рост скорректированной чистой прибыли на 3–6% (г/г). «Компания повышает дивиденды уже на протяжении 51 года и, согласно консенсусу, не собирается останавливаться. Ожидаемая дивидендная доходность в следующие 12 месяцев составляет впечатляющие 7,8%», – сообщается в исследовании.

С полной версией исследования можно ознакомиться по ссылке.

обсуждение