При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Портал Fiversia.ru предлагает рассмотреть лучшие и наиболее перспективные активы на российском фондовом рынке.

Сегодняшнюю ситуацию в российской экономике уже можно назвать стабильной. Особенно учитывая ее состояние во время потрясений полтора года назад. Наверное, всем уже очевидно, что острая фаза кризиса осталась позади, нефтяные котировки стабилизировались, а ЦБ РФ вступил в цикл снижения процентных ставок. По итогам сентябрьского заседания Центробанк снизил ключевую ставку до 10%, анонсировав при этом ее дальнейшее снижение вслед за падающей инфляцией. Годовая инфляция в сентябре по данным Росстата составила 6.4% (а августе она составляла 6.9%), обновив тем самым минимум за последние два года. Напомним, максимальное значение было зафиксировано в начале 2015 года на уровне 17%. На конец текущего года председатель ЦБ Эльвира Набиуллина прогнозирует инфляцию на уровне 5.5%-6%.

В такой ситуации тянутся вниз и ставки по банковским вкладам. Например, по данным портала banki.ru максимальная ставка по вкладам в рублях для физических лиц в топ-10 банков на первую декаду октября снизилась до 8.66% годовых. Аналогичная ситуация наблюдается на долговом рынке, где доходности облигаций также существенно снизились, поскольку новые размещения проходят в условиях повышенного спроса. Например, ставка по купонам Ростелекома, который разместил бумаги в конце сентября 2016 года, составила 9.2% годовых.

Таким образом, можно констатировать факт, что эффективная доходность активов повсеместно снижается, интересные варианты для инвестиций по соотношению доходности и риска становится найти достаточно сложно.

В этой непростой ситуации мы предлагаем обратить внимание на фондовый рынок. И, несмотря на то, что индекс ММВБ сейчас торгуется вблизи своих исторических максимумов 2000 пунктов, по оценкам многих экспертов потенциал для роста еще остается. А отдельные инвестиционные истории в конкретных ценных бумагах могут «выстрелить» и в два-три раза. Также не будем забывать и о дивидендных акциях: величина ежегодных выплат акционерам во многих случаях уже начинает превосходить доходности по банковским депозитам.

Далее мы рассмотрим наиболее интересные и потенциально доходные акции для долгосрочного инвестора, которые на горизонте одного-двух лет позволят уверенно обогнать текущие доходности консервативных инструментов.

Алмазные горы

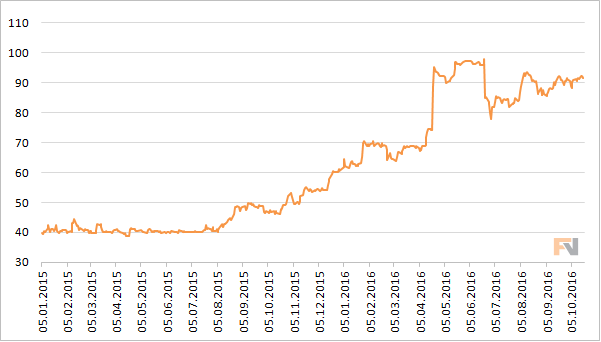

Самой «свежей» идеей сегодня являются акции алмазного гиганта АЛРОСА. Это российская группа компаний, которая занимается добычей алмазов преимущественно в Якутии, и является одним из мировых лидером в данной отрасли. В июле 2016 года состоялась приватизация государственной доли в 10.9% на Московской бирже, весь объем был выкуплен инвесторами по цене 65 рублей за акцию (всего пакет был оценен в 52.2 млрд. рублей). В результате free-float вырос до 34%, увеличилась ликвидность и биржевые обороты торгов по компании. На данный момент ежедневный оборот в акциях АЛРОСы сопоставим с оборотом ЛУКОЙЛа и ГМК Норильский Никель.

Рис. 1: Котировки акций АЛРОСА на Московской бирже

Таким образом, на бирже появилась новая «голубая фишка» с уникальным бизнесом (публичных аналогов на мировых биржах не торгуется), что, безусловно, в будущем привлечет новых инвесторов, а также приведет к увеличению ее веса в индексе ММВБ. Как мы знаем, многие инвестиционные фонды имеют жесткие инвестиционные декларации, поэтому могут покупать только «топовые» активы первого эшелона, коим постепенно и становится АЛРОСа.

Что касается глобального рынка добычи алмазов, тут ситуация достаточно стабильная: за последние семь лет в среднем в мире добывается 126 млн. карат. Добыча не растет год к году, т.к. новых крупных месторождений не открывается уже более 10 лет, а текущие постепенно утрачивают свой ресурс. Менеджмент АЛРОСы планирует к 2019 году увеличить добычу на 10% до более чем 41 млн. карат. Потребление алмазов в мире ежегодно растет в среднем на 3%, потребление ювелирных изделий с бриллиантами растет еще больше на 5% в год. Таким образом, перспективы у компании отличные.

На сегодняшний день биржевая цена акций компании АЛРОСА составляет порядка 88 рублей. Что, исходя из последней финансовой отчетности за 2 квартал 2016 года, дает мультипликатор EV/EBITDA на уровне 5 и долг/EBITDA на уровне 1. Коэффициенты не экстремально низкие, но все равно в сравнении с показателями других публичных компаний из горнодобывающих отраслей вполне привлекательные. Дополнительным драйвером по снижению долга и соответственно улучшению мультипликаторов может стать анонсированная менеджментом продажа непрофильных активов.

По сообщению президента алмазного гиганта Андрея Жаркова, чистый долг АЛРОСы на конец 2016 года может составить менее 2.5 млрд. долларов благодаря досрочному закрытию кредита на 370 млн. долларов. По его словам снижение долга – это одна из целевых задач компании в текущем году. Можно констатировать: с фундаментальной точки зрения текущие котировки компании выглядят интересно.

Дополнительным фактором инвестиционной привлекательности являются высокие дивиденды. Согласно последним директивам правительства, норма выплат в 50% прибыли МСФО на дивидендные выплаты компаний с государственным участием продлена и на следующий год. Полученные 90 млрд. рублей прибыли за первое полугодие 2016 года уже дают в 2017 году дивиденд около 6 рублей на акцию. Если второе полугодие будет не хуже, дивидендная доходность новой алмазной «голубой фишки» может с лихвой перекрыть потенциальную доходность банковского депозита.

Недавно рекомендацию «покупать» АЛРОСу подтвердили аналитики инвестиционной группы БКС с увеличением апсайда на 38% до уровня 2,1 долларов за бумагу (131 руб.). В комментарии отмечается, что конъюнктура на рынке алмазов остается сильной. Продажи АЛРОСы за восемь месяцев 2016 года выросли на 26% (3,1 млрд. долларов), прогноз объема продаж по итогам года повышен с 28 млн до 37 млн карат. «Мы считаем, что АЛРОСе удастся достичь этой цели благодаря улучшению ситуации на рынке алмазов, вследствие которого компания даже смогла повысить цены на 1,5%. Также мы исключили 6,5-процентную экспортную пошлину для поставок компании за рубеж. Планы по капзатратам не изменились. Риски связаны только с самим рынком алмазов, однако повторение падения спроса (как во втором полугодии 2015 года) маловероятно, поскольку производители подтвердили способность противостоять воле потребителей. Также мы не видим существенных рисков со стороны потенциального обсуждения властями непрофильных инвестиций АЛРОСы. Мы считаем, что эта угроза не реализуется», — отмечают аналитики «БКС» в своем обзоре.

«Апсайд» РУСАЛа

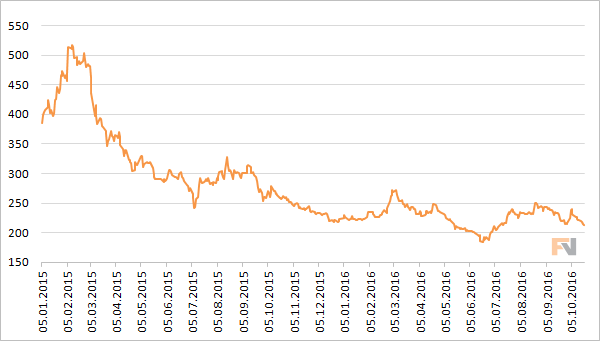

Высокий шанс «выстрелить» есть у РУСАЛа – российской компании, одного из крупнейших в мире производителей алюминия. На Московской бирже торгуются депозитарные расписки Русал-др, котировки сейчас находятся в районе уровня 210 рублей за штуку. Одним из главных драйверов является разворот сырьевого цикла и рост цен на алюминий на мировых площадках. В данный момент цена за тонну металла на лондонской бирже LME составляет 1685 долларов, что находится в районе максимальных значений за последний год. При этом потенциал для роста все еще остается. Например, на пике цикла роста 2009-2011 цена доходила до уровня 2800 долларов за тонну. Далее в 2012-2015 годах шел затяжной цикл падения цен и вот сейчас многие эксперты сходятся во мнении, что мы стоит в начале нового долгосрочного цикла роста цен на сырье, от которого в первую очередь выиграют сырьевые компании.

Также РУСАЛ владеет долей 27.82% в ГМК Норильский Никель. Сейчас сложилась парадоксальная ситуация, когда по рыночной цене вся компания (РУСАЛ) торгуется дешевле собственной доли в ГМК НН. Данная рыночная аномалия уже наблюдалась в период май 2013 – сентябрь 2014, затем котировки мощно выросли и нивелировали сложившуюся несправедливость.

Рис. 2: Котировки депозитарных расписок РУСАЛ на Московской бирже

Аналитики БКС подняли рекомендацию по компании до «держать» и справедливую цену на 9%. Эксперты отмечают, что в настоящее время стоимость доли в ГМК НН составляет 124% рыночной капитализации РУСАЛа. «Мы всегда использовали аргумент о рыночной капитализации «РусАла» против стоимости его доли в «Норникеле», и пока он срабатывал. То есть при положительной денежной позиции у «РусАла» перед получением дивидендов от «Норникеля» рыночная капитализация алюминиевой компании не может быть ниже стоимости ее доли в «Норильском никеле». Основные риски эксперты БКС связывают с валютными курсами. «Во-первых, ослабление юаня - риск для выручки компании, поскольку повышает конкурентоспособность китайских цен на алюминий за рубежом за счет более низкой стоимости производства, что снижает цены. Во-вторых, укрепление рубля вследствие дорожающей нефти увеличит долларовые расходы компании. Более того, мы считаем, что оба риска будут реализовываться одновременно, поскольку коэффициент цен на алюминий к стоимости нефти сейчас превышает исторический средний уровень».

Еще одним потенциальным драйвером могут стать возможные сделки слияния-поглощения. Михаил Прохоров (владеет 17% РУСАЛа) постепенно продает свои российские активы. В начале октября акции уже «выстрелили» более чем на +5% после появления слухов о продаже доли Михаила Прохорова Виктору Вексельбергу (совместно с Л. Блаватником уже владеет 15.8% алюминиевого гиганта) за 1 млрд. долларов. Таким образом, у Вексельберга будет блокирующий пакет, что может стать новым витком в борьбе с основным акционером En+ Олега Дерипаски. И если кто-то из них в пылу борьбы решит добирать свой пакет «с рынка», почти наверняка мы увидим ралли в РУСАЛе. Кроме того ранее Вексельберг настаивал на более активном снижении долговой нагрузки и увеличению дивидендных выплат, что позитивно для компании.

В любо случае данная идея несет в себе много рисков. Помимо валютных переоценок, спад может продолжиться и в сырьевых ценах (к сожалению, от продолжения снижения никто не застрахован), а основной акционер О. Дерипаска, несомненно, не самый лучший для миноритариев владелец (чего только стоит его регулярное желание уклониться от оферт в других крупных сделках). Тем не менее, котировки РУСАЛа, в отличие от многих других акций, практически не выросли и остаются «на дне». Потенциал «удвоиться» в течение одного-двух лет более чем реален.

Лучший в секторе

Еще одной интересной идеей из металлургического сектора является Магнитогорский Металлургический Комбинат (ММК). В первую очередь интересен он своими мультипликаторами: исходя из последней отчетности EV/EBITDA порядка 3.5 и долг/EBITDA порядка 0.43. В то время как основные аналоги из сектора Северсталь (EV/EBITDA = 5.9 и долг/EBITDA = 0.3) и НЛМК (EV/EBITDA = 5.8 и долг/EBITDA = 0.8) выглядят несколько хуже. Да и остальные компании оценены дороже, что делает ММК лучшим в секторе на данный момент. Недавно вышли производственные результаты за 3 квартал 2016 года, которые оказались стабильными «без сюрпризов» на уровне показателей за 3 квартал 2015 года. По году менеджмент также ждет неплохие показатели, особенно учитывая рост цен на продукцию в сравнении с прошлым годом. Кроме привлекательных мультипликаторов драйвером для роста является снижение долговой нагрузки. За последние четыре года чистый долг упал с 4 млрд. долларов до примерно 1 млрд. долларов и ММК намерен и дальше двигаться в том же направлении.

Рис. 3: Котировки акций ММК на Московской бирже

В конце августа 2016 года совет директоров ММК утвердил новую дивидендную политику, согласно которой на выплату акционерам пойдет не менее 30% FCF (Free Cash Flow, свободного денежного потока) по итогам полугодия и года. За первое полугодие 2016 года дивиденд в размере 0.72 руб. на акцию уже был, за второе полугодие можно предположить размер выплат как минимум не ниже. Т.е. дополнительным бонусом для долгосрочного инвестора станет еще 5-6% дивидендная доходность (от текущих котировок 28.5 руб. за акцию). Бумага, безусловно, достойна включения в инвестиционный портфель любого инвестора.

ПРОТЕКция инвестиций

В фармакологическом секторе одна из наиболее перспективных акций – ПРОТЕК. Это российский фармдистрибьютор, занимающий 16.5% долю рынка по итогам 2015 года. Бизнес компании состоит из трех частей: производство лекарств, дистрибуция и сеть аптек (80% выручки дает именно дистрибуция). По мультипликаторам ПРОТЕК хорош: P/E = 5.33 при среднем по отрасли 19.29. Компания регулярно платит дивиденды акционерам. За 2015 год они вышли на рекордный уровень 16.46 рублей на акцию (дивидендная доходность 19.32%), за 2016 год дивиденды могут быть как минимум на том же уровне. Импортозамещение идет полным ходом, потенциал для роста у акций, безусловно, имеется.

Рис. 4: Котировки акций ПРОТЕК на Московской бирже

Из негативных моментов можно отметить последний финансовый отчет МСФО за первое полугодие 2016 года. Несмотря на рост выручки на 30,3%, до 110,2 млрд. рублей, операционные расходы выросли на 34,9% до 105,6 млрд. рублей. В итоге чистая прибыль снизилась почти вдвое до 2.4 млрд. рублей, EBITDA снизилась на 21.1% до 5 млрд. рублей. Долговая нагрузка по-прежнему невелика 1.4 млрд. рублей, а чистый долг и вовсе находится в отрицательной области. Примерно половина потерь(1.4 млрд. рублей) связана со спадом в дистрибуции, вторая половина (1.6 млрд. рублей) связана с переоценкой валютных курсов. При этом отметим, что у компании есть «кубышка» почти на 16 млрд. рублей (из них 2/3 номинированы в валюте), которая впоследствии может быть полностью либо частично использована для выплаты дивидендов акционерам.

Ксения Шульгина, ведущий аналитик «Универ Капитал»: «Среди факторов инвестиционной привлекательности отметим лидирующие позиции в Дистрибуции и Рознице, вертикально-интегрированную структуру Бизнеса, устойчивое финансовое состояние и отсутствие долговой нагрузки. Среди факторов риска – низкий Free Float (17% на 08.09.2016 по данным Московской биржи) и низкая ликвидность. Мы сохраняем рекомендацию «Покупать» акции компании долгосрочным инвесторам с перспективой высоких дивидендов и целевой ценой для одной акции 153,4 рублей».

ВТБ будет догонять

Оживление коснулось и банковского сектора. Флагман отрасли Сбербанк демонстрирует регулярный рост показателей, который сопровождается взрывным ростом котировок акций. В данный момент цена обновила исторический максимум и, по мнению подавляющего большинства аналитиков, сейчас компания оценена справедливо. Потенциал для дальнейшего роста ограничен уровнем 10-15%. Тем временем ЦБ продолжает цикл снижения процентных ставок, а также отзывы лицензий у «мелочи», что, безусловно, снижает конкуренцию и играет на руку топовым игрокам. Снижение ставок в скором времени может вызвать бум кредитования, это мощная точка роста для всего сектора в целом.

Рис. 5: Котировки акций ВТБ на Московской бирже

Интересно выглядит второй по размеру российский банк ВТБ. В отличие от Сбербанка, его акции с начала года не выросли, а даже упали до уровня 6.8 копеек за штуку. На это есть свои объективные факторы: ВТБ гораздо менее эффективный банк, в котором правительству периодически приходится «латать дыры» дотациями из бюджета. Тем не менее, рано или поздно инвесторы заметят и ВТБ, т.к. на других ликвидных и надежных альтернатив Сбербанку на российском фондовом рынке просто нет. Алексей Антонов из АЛОРа: «Лидером рынка является Сбербанк, но последние месяцы у нас очень перспективно выглядит ВТБ. Отстоялась бумага, причем многие ожидали прорыва вниз уровня 6 копеек и ухода на 2 копейки, которого так и не случилось. Уход к уровню 8 копеек (верхней границе боковика) будет являться сильным сигналом для покупок. В случае роста импульс может продлиться до целевого уровня 10 копеек за акцию».

Дополнительным фактором инвестиционной привлекательности может стать планирующаяся на 2017 год приватизация « в рынок» госпакета акций 10.92%.Судя по последним заявлениям чиновников, пакет будет оценен примерно по текущим рыночным котировкам без премии к рынку. Оценка вполне адекватная, повышение free-float – это всегда позитивный сигнал для компании. Вполне возможна повторится ситуация с АЛРОСа, которая в течение нескольких месяцев выстрелила на +50% от цены приватизации.

обсуждение