При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

На какие высоты могут поднять трейдера алгоритмические системы, и насколько глубокую яму они могут выкопать для него?

В последние годы очень популярной (и даже в какой-то степени модной) стала тема биржевой торговли с помощью торговых роботов. В интернете легко найти массу информации о том, как это хорошо, какие это дает преимущества перед «ручным» трейдингом. В целом довольно многое рассказано в радужных тонах. Но так ли это на самом деле? В этой статье мы рассмотрим некоторые «кейсы» успехов и неудач, связанных с использованием торговых роботов.

Штампуем рекорды

Наиболее релевантную и объективную оценку успехов того или иного трейдера может дать ежегодный конкурс «Лучший частный инвестор», проводимый Московской биржей. К конкурсу допускаются частные инвесторы и трейдеры, которые в течение трех месяцев заключают сделки (при этом использовать можно как торговых роботов, так и торговать собственными руками) на фондовом и срочном рынке. Все сделки публикуются по окончанию каждого торгового дня, также биржа рисует график доходности каждого «спортсмена». Таким образом, данные результаты на 100% подтверждены биржей и вопросов в их подлинности ни у кого не возникает. Победителем последнего ЛЧИ-2015 стал участник с именем «robot_SprStealer», который, как не трудно догадаться, придерживается принципов алгоритмической торговли. Доходность победителя за период 16.09.2015 – 15.12.2015 составила +1644%, в рублях. Счет был увеличен с 50 000 до 822 163 руб. За весь период участником было подано более 4,12 млн. заявок и заключено 491 762 сделки. Что свидетельствует об использовании высокочастотных HFT стратегий (подробнее о типах алгоритмических стратегий можно прочитать в предыдущей статье).

Рисунок 1. График доходности победителя ЛЧИ-2015 robot_SprStealer

Основная доходность была сделана на двух инструментах: фьючерс на индекс РТС и фьючерс на валютную пару рубль/доллар (самые ликвидные инструменты срочной секции Московской биржи). Из названия робота и соотношения количества поданных заявок к заключенным сделкам можно сделать вывод о том, что стратегия основана на принципе котирования цены. Т.е. единовременно выставляются заявки на покупку и продажу, тем самым при исполнении мы получаем прибыль в размере спрэда между ними. Слабой стороной данной стратегии является низкая инвестиционная емкость, т.к. большой объем капитала в заявке рынок просто не будет «съедать». К сожалению, частный инвестор – разработчик данного торгового робота пожелал сохранить свое инкогнито. Также отметим, что двумя годами ранее на конкурсе ЛЧИ-2013 он уже становился победителем под псевдонимом «SECRET» с результатом +2625% (+1,31 млн. рублей).

Триумфатором ЛЧИ-2014 также стал торговый робот «robot_TestV1.1» с доходностью +4755% и +2,377 млн. рублей в абсолютном выражении. Разработчиком данного робота является команда из 4-х человек: Вадим Кулешов, Артем Маранджян, Антон Медведев и Александр Акопян. После окончания конкурса ребята дали развернутое интервью для журнала Financial One, из которого можно почерпнуть много интересных моментов. Например, все участники команды – «технари»: трое занимаются непосредственно программированием, а один человек выполняет функции администратора и следит за корректной работой робота. Деньги в управление ребята не берут, т.к. стратегии не масштабируемы и не способны «переварить» серьезный капитал (данная особенность характерна фактически для всех HFT-стратегий). Торговый робот на конкурсе торговал три торговые стратегии: «корзину» фьючерсов, арбитраж (фьючерс на индекс РТС против фьючерсов на акции) и котирование рынка. Также команда использует сервис «co-location», т.е. размещение оборудования в Центрах Обработки Данных (ЦОД) Московской биржи, что дает самый быстрый доступ к биржевым торгам. На вопрос о перспективных нишах для ручного и алгоритмического трейдинга Вадим Кулешов дал интересный ответ: «Сейчас в алготорговле конкуренция очень тяжелая. Рынок уже не дает такой «халявы», какая была в предыдущие годы. Маловероятно, что кто-то, даже будучи семи пядей во лбу, сможет придумать новый алгоритм, зарабатывающий миллион процентов. Трейдеры должны понимать, на чем они будут делать деньги. Надо искать рыночные неэффективности и стараться заработать на них по максимуму до тех пор, пока они не исчезнут. Как разработчик роботов я бы, конечно, посоветовал всем отходить от ручной торговли и искать для себя алгоритмические решения – пусть и не самые быстрые. Зато тогда в трейдинге практически исчезает человеческий фактор. Если людям нравится торговать, то пускай они этим и занимаются, но главное, чтобы они понимали: легких денег здесь нет. Если вы хотите зарабатывать, то приготовьтесь к тому, что на рынке надо работать, а не уделять ему минутку-другую, а потом сокрушаться из-за отсутствия средств на счете. К этому делу, как и к любому другому, надо подходить очень серьезно».

На ЛЧИ-2012 в тройку призеров вошли сразу три приверженца алгоритмической торговли. Первое место занял торговый робот «UnitedTraders.com» с результатом +5288% (+2,64 млн. рублей), второе место досталось «robot_aspirant» +4817% (+2,4 млн. руб.) и третье место «robot_SoLame» +1318% (+716 тыс. руб.). Также отметим, что победитель «UnitedTraders.com» на аналогичном конкурсе годом ранее занял второе место с результатом +7832% или +12,12 млн. рублей. Под ником «Unitedtraders.com» скрывалась целая команда трейдеров из одноименной компании, а руководил непосредственно созданием торгового робота небезызвестный в инвестиционных кругах Григорий Фишман. Всего в команде было порядка 30 человек. По словам одного из партнеров компании Анатолия Радченко, в основе робота лежат разработки в области математических и экономических дисциплин, а также статистика высокочастотных сделок. В день робот компании заключал в среднем 25 000 сделок с самыми ликвидными фьючерсами и опционами на Московской бирже. В основе стратегии торгового робота лежат общеизвестные принципы HFT-торговли, но при этом у команды есть свое «ноу-хау», которое и позволяет быть первыми (видимо, в данном случае речь идет о технологическом преимуществе, высокой скорости работы стратегии). После победы в 2012 году компания UnitedTraders анонсировала создание собственного международного хедж-фонда, в основе которого будут лежать разработки с ЛЧИ, а также другие (на тот момент закрытые) стратегии из области арбитража и линейной торговли акциями.

И действительно, фонд под названием Kvadrat Black был создан и в августе 2013 года получил листинг на блумберге. За последний год чистая доходность фонда составила +24.89% в долларах США (на блумберге показана доходность уже очищенная от всех комиссий). В данный момент фонд является на 100% алгоритмическим, т.е. торговля ведется исключительно торговыми роботами на акциях американских компаний, западных фьючерсах и опционах. В «моменте» позиции могут быть открыты одновременно более чем по 2000 активам. Инвестиции в фонд принимаются от 100 тыс. долларов, комиссия «за управление» составляет 2% от СЧА, комиссия «за успех» - 20%. По данным на декабрь 2015 года под управлением фонда находилась сумма 10 млн. долларов.

Рисунок 2. Кривая доходности хедж-фонда Kvadrat Black

Пожалуй, это единственный пример, когда победа в конкурсе ЛЧИ стала трамплином для чего-то гораздо большего. Остальные победители не спешат основывать свои фонды. Возможно, это связано со спецификой торговых стратегий, ведь HFT-роботы имеют относительно низкую инвестиционную емкость. Поэтому их создатели предпочитают зарабатывать пусть и немного, но на «свои», чем работать с инвесторами и делиться основной частью прибыли. Низкочастотные стратегии в топе ЛЧИ никогда представлены не были по понятным причинам: низкая частота сделок и меньшая стабильность результатов просто не дает возможности догнать «высокочастотников» с тысячами процентов прибыли.

Анти-Тьюринг

Достаточно сложно обнаружить в публичном пространстве информацию о «сливах», причиной которых стали ошибочные действия торговых роботов. Во-первых, роботы не подвержены эмоциям и, как правило, обладают встроенным управлением риском (либо через установку стоп-лосса по позиции, либо через лимит максимальной «просадки» по счету), что ограничивает возможность «слива». И, во-вторых, убытки никто не любит выставлять напоказ (чего нельзя сказать о прибылях), поэтому широкая общественность зачастую подобной информацией не владеет. Тем не менее, некоторые интересные истории все же просачиваются в прессу. О них и поговорим.

Рисунок 3. Сбой торгового робота на бирже 21.06.2012, тиковый график

Один из наиболее заметных сбоев торгового робота произошел на срочной секции Московской биржи 21 июня 2012 в период 18:00 – 18:03. Тогда прошли сделки гигантского объема (порядка 700 млн. долларов) на валютном фьючерсе на пару рубль/доллар. Взбесившийся робот «кидал» огромные заявки «по рынку», в результате чего курс в течение несколько минут неоднократно сначала вырастал до 33,9 рублей, а затем падал до 32,75 рублей. По оценкам руководителя операций на валютном и денежном рынке «Металлинвестбанка» Сергея Романчука общий убыток от действия «бешеного» робота составил не менее 4.3 млн. долларов.

При анализе тикового графика вполне очевидно, что речь идет именно о сбое в действиях торгового робота, а не просто о перепутанном кем-то объеме при вводе заявки. На следующий день после сбоя портал Slon.ru обнародовал информацию о возможном владельце данного робота: им мог оказаться «Норд-Капитал» (на тот момент данная компания занималась управлением активами на базе алгоритмических стратегий). Также на различных «трейдерских» интернет-ресурсах стала появляться неподтвержденная информация о том, что представители «Норд-Капитала» стали выходить на трейдеров-выгодоприобретателей в сделках, которые были контрагентами у робота, с требованием вернуть заработанное. Впрочем, насколько известно из открытых источников, никому ничего не вернули, а представитель биржи так прокомментировал ситуацию: «Каждый участник, выходя на рынок, принимает его таким, какой он есть. Каждый участник сам отвечает за своего робота, за его и свои действия. В таких случаях, когда сделки заключаются по рыночной стоимости и участник самостоятельно принимает торговые решения, биржа не несет ответственности за его действия и алгоритмы». Однако, спустя несколько дней на сайте ИГ «Норд-Капитал» появилось официальное опровержение слухов о причастности компании к данной ситуации. Поэтому до сих пор широкой общественности доподлинно неизвестно кто во всем этом виноват. Однако, факт остается фактом: спустя считанные дни после сбоя (исходя из информации на сайте компании) произошла серьезная ротация в руководстве департамента алгоритмического управления, а доходность алгоритмических фондов по итогам июня показала существенную просадку.

Еще одна неприятная ситуация с похожими симптомами произошла относительно недавно 27 февраля 2015 года, когда в течение 6 минут курс рубля к доллару на валютной секции Московской биржи колебался в диапазоне 56.1 – 66.25. Волатильность торгов составляла в тот момент рекордные 10 рублей.

Рисунок 4. Тиковый график USDRUB_TOD в момент сбоя у "Энергобанка"

Правда в отличие от сбоя 2012 года, в данном случае биржевой «стакан» был собран рыночными заявками всего 6 раз (произошло исполнение заявки типа «по рынку» с огромным объемом, в результате чего цена и отклонялась на столь существенные величины). Всего торговый оборот в шести «проливах» превысил 250 млн. долларов. Первой версией у участников торгов стал сбой торгового робота у кого-то «крупного». Через некоторое время появился официальный комментарий «пострадавшей» стороны, ей оказался АКБ «Энергобанк». В нем банк заявил о якобы состоявшейся хакерской атаке на терминал банка и проведению ряда несанкционированных сделок. Также банк направил исковые заявления в суд с требованием к крупнейшим брокерам («Открытие», «БКС», «Финам») о возврате заработанных клиентами денег в результате колебаний валютного курса.

История получилась шумная. Спустя несколько дней брокеры заморозили средства своих клиентов-выгодоприобретателей почти на 300 млн. рублей. Естественно, это вызвало бурное недовольство инвестиционного сообщества. Ведь создался любопытный прецедент: теперь каждый участник торгов в случае крупных убытков сможет заявить о хакерской атаке, подать заявление в суд и вернуть «проигранные» на бирже деньги. Однако вскоре первый зампред ЦБ Сергей Швецов заявил, что подобный прецедент создан не будет, и назвал рассмотрение подобных вопросов в местном суде «абсурдным». Через несколько дней обеспечительные меры к активам «везунчиков» были отменены судом. На данный момент уже было проведено расследование, которое подтвердило наличие вредоносной программы на компьютере «Энергобанка» (троян Corkow aka Metel). Данный троян предоставил хакерам возможность удаленного управления системой интернет-трейдинга банка, и выставлять заявки огромного объема (видимо, трейдер в этот момент отсутствовал у компьютера). Как заявил Сергей Швецов, «виновника хакерской атаки на трейдинговую систему Энергобанк, которая вызвала резкое повышение волатильности рубля, найти не удалось. Скорее всего, это была месть одного из уволенных сотрудников кредитной организации». Свои деньги в итоге банк так и не вернул.

Не всегда причиной убытков торговых роботов становятся ошибки их разработчиков. Гораздо чаще убытки роботов есть следствие сбоев в торговой системе биржи. Например, последний крупный сбой на Московской бирже 21 сентября 2015 года принес немало седых волос алготрейдерам.

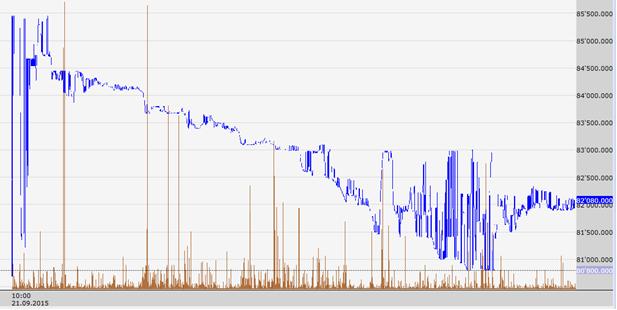

Рисунок 5. Тиковый график фьючерса на индекс RTS в момент сбоя 21.09.2015

Проблемы начались с самого открытия рынка в 10:00 МСК, когда трейдеры стали видеть перепутанные местами заявки на покупку и продажу в биржевом «стакане» (речь идет о самом ликвидном инструменте срочного рынка Московской биржи фьючерсе на индекс РТС). В результате в течение нескольких секунд с открытия рынка волатильность торгов на фьючерсе РТС составила порядка 5000 пунктов (около 6%), открытие произошло на уровне 85500, после чего цена спустилась обратно до справедливого уровня 81000. В 10:25 торги были приостановлены и полностью возобновлены только к 12:40 МСК.

Исходя из пресс-релиза биржи, причиной сбоя стала ошибка в ядре торговой системы после обновления накануне. «Досадный промах в коде» - как обозначил ее председатель набсовета Московской биржи Александр Афанасьев. В результате участники торгов испытывали проблемы со снятием ранее выставленных заявок, видели искаженные биржевые данные, заявки с вечерней сессии предыдущего дня не обрабатывались системой. Страдают от подобных сбоев, как правило, именно алгоритмические трейдеры. Дело в том, что торговые роботы не могут самостоятельно идентифицировать технический сбой и понять, что что-то пошло не так. Они продолжают торговать в штатном режиме. Само собой это выливается в некорректные сделки и убытки по счету. Например, трендовые роботы будут закрывать позиции по «стоп-приказам» и получать внесистемные убытки из-за высокой волатильности на «пустом месте», HFT-роботы из-за некорректной обработки данных «кривого» стакана и проблем со снятием и перестановкой заявок и т.д.

Если же процессом «рулит» человек, он просто не будет торговать в такие моменты, останется в стороне. После сбоя ряд трейдеров обратились на биржу и в ЦБ с коллективной претензией, собираясь даже дойти до суда. По информации газеты «Ведомости», на биржу и в ЦБ также было подано пять обращений от брокеров с требованием возврата средств. Некоторым клиентам-физикам из «Финама» даже удалось получить компенсацию от биржи, правда речь идет всего чуть более 1 млн. рублей. И компенсировала потери не напрямую биржа, чтобы не создавать прецедента, а сам брокер. Биржа при этом возвращает средства брокеру через различные совместные маркетинговые мероприятия. Однако повезло далеко не всем. Другой собеседник «Ведомостей», Юрий Минцев, генеральный директор «Открытие брокер», заявил, что их клиентам биржа в компенсации отказала (было около 20 обращений трейдеров на сумму не менее 1 млн. рублей) и усомнился в правдивости информации о компенсациях: «В договоре между брокером и биржей, так же как и в договоре между брокером и его клиентами, всегда есть оговорка, что за технические сбои никто не несет ответственности. Я не слышал о том, чтобы биржа возмещала брокерам средства через проведение каких-то мероприятий. Мы проводим совместные мероприятия и расходы несем вместе».

Хочется отметить, что сбои разной степени тяжести на бирже в России не редкость, в одном только 2015 году их было как минимум 11. И основные участники «группы риска» - торговые роботы.

обсуждение