При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Итоги ноября на криптовалютном рынке.

Прошедший месяц стал для биткойна худшим за 6 лет. Критики криптовалют называют это движение закономерным схлопыванием искусственного пузыря никому не нужных активов. Сторонники цифровых валют, наоборот, видят в падении манипуляцию «китов» с целью закупиться подешевле перед очередным ростом «до луны». Оба этих крайних мнения на наш взгляд неверны. Попробуем посмотреть на ситуацию объективно и понять, что нам ждать дальше.

Итоги в цифрах

Капитализация рынка сократилась на 32%, потеряв $77 млрд. От максимума рынка падение составило 84%, что сопоставимо с предыдущим медвежьем рынком 2013-2015 годов. Закрытие SilkRoad тогда привело к просадке в 83% и стало началом снижения, длившегося 415 дней.

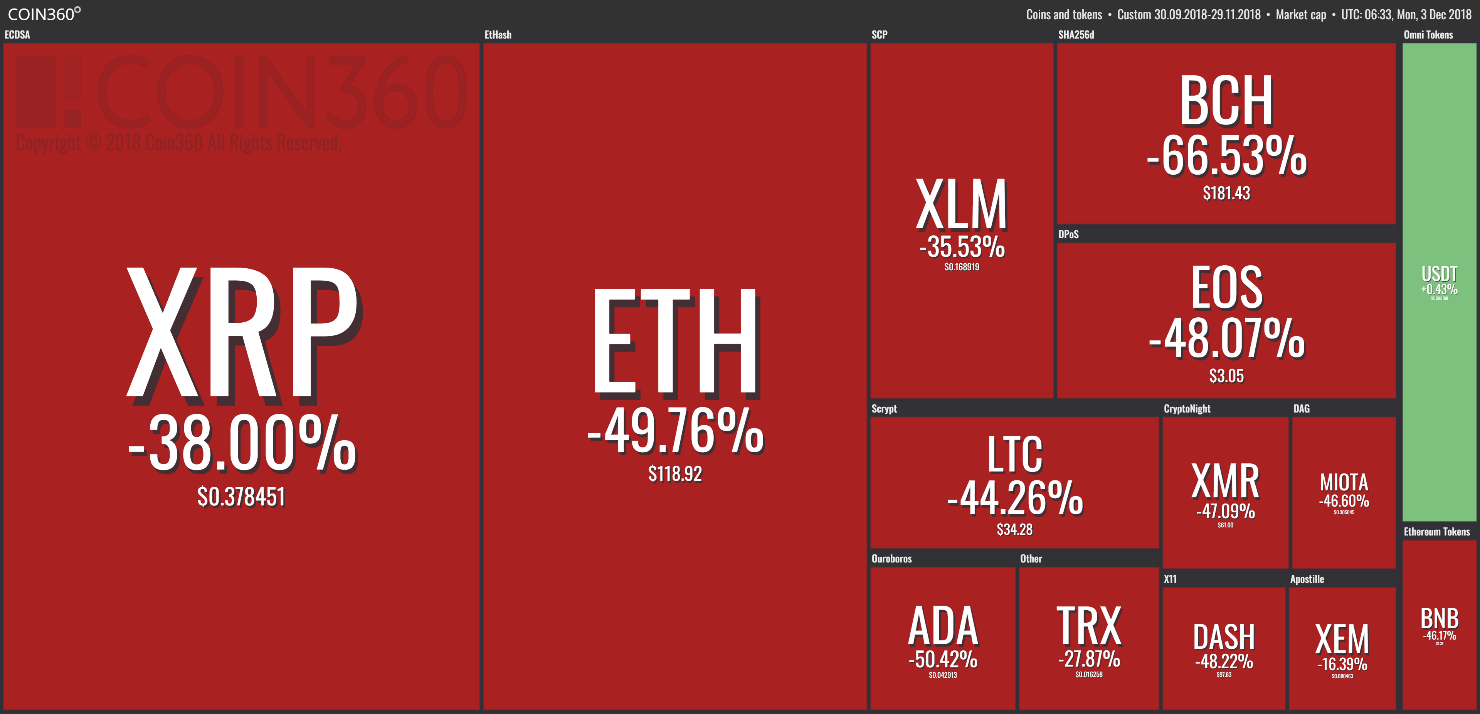

Практически все крупные криптовалюты потеряли за ноябрь более 35%:

Худшим стал расколовшийся на два блокчейна Bitcoin Cash (-66.53%). Лучшие результаты у стейблконов, так USDT прибавил 0,43% и вернулся к паритету.

Рынок ICO продолжает стагнацию, привлечение снижается, ноябрь по данным на 3 декабря позволил собрать $137 млрд:

Причины падения

Глобальные причины падения остаются все теми же: отсутствие притока новых покупателей при стабильных продажах от майнеров, ICO и спекулянтов.

Криптовалюты пока не смогли стать популярным средством платежа. Также, они не исполняют функцию цифрового золота – средства сохранения стоимости. И винить здесь стоит не только проблемы безопасности и регулирования, но прежде всего ту функцию, которую криптовалюты исполняют крайне хорошо, они служат великолепным объектом спекулятивных инвестиций. Актив, который сначала прибавляет в стоимости тысячи процентов, а потом проседает на 80-90% никак не может служить средством сбережения или платежа.

Начавшаяся выше отметки $6000 стабильность биткойна давала надежду на взросление рынка. Создалось впечатление появления стратегического спроса у этого уровня, однако когда цена в очередной (примерно десятый) раз подошла к нему, а достаточного спроса не было, последовали панические распродажи от всех, кто аккумулировал позицию выше $6000 с риском ниже этого уровня. Понятно, что сразу выйти все не успели, огромная, собранная за месяцы длинная позиция распродавалась тяжело и быстро продавила рынок до отметки $5200.

К сожалению, падение не только принесло убытки, но и сломило настроение рынка. Из бокового тренда мы перешли в падающий и здесь уже началась паническая спираль, остановившаяся только у отметки $3500.

Повлияла ли ситуация с Bitcoin Cash? Форк показал хрупкость публичных PoW блокчейнов. Децентрализация оказалась мифом, пример Bitcoin Cash наглядно продемонстрировал, что вся власть находится в руках ряда китайских майнеров. И если кто-то хотел уйти от контроля и произвола центральных банков, инвестируя в криптовалюты, то теперь такая идея кажется не такой хорошей. Пулы, ASICs и промышленный майнинг уничтожили основную идею Сатоши.

Уход майнеров ведет к краху блокченов?

Практически все блокчейны демонстрируют падение хашрейта. И даже долгое время росший при падающих котировках хашрейт биткойна начал снижение:

Часть хашрейта биткойна изначально ушла на «войну» между форками Bitcoin Cash, но, когда ABC победил, хашрейт биткойна продолжил падать. Все больше майнеров становятся убыточными и сворачивают свою деятельность. Старый hardware проигрывает продолжающим появляться, все более мощным альтернативам. По оценкам F2Pool в последние две недели ноября в одном биткойне выключились 600 тыс. майнеров.

Кроме падения котировок, за которым не поспевало падение сложности майнинга, негативное влияние оказал приход зимы в Китай. Регионы, где располагается большинство ферм питаются гидроэлектроэнергией, которая в результате сезонно низкой воды выросла в цене почти в два раза.

Основной риск падения хашрейта – централизация майнинга. По мере ухода с рынка множества мелких игроков, основная мощность концентрируются в руках небольшой группы промышленных майнеров. Это, как показывает пример Bitcoin Cash, может иметь крайне негативные последствия, начиная от разрушительных форков, заканчивая риском 51% атак.

Конечно, крупные майнеры вряд ли будут целенаправленно уничтожать источник своего дохода, но для многих старых последователей исконного видения биткойна такая тенденция может стать поводом для выхода из многолетней инвестиции.

Что ждет в декабре?

Рынок нашел временную стабильность у уровня $4000. Была ли отметка $3500 дном? Скорее всего нет. Негативные факторы не нашли решения, а близость конца года создает ряд новых проблем.

На конец 2017 года пришелся пик формирования криптовалютных хеджфондов, у большинства из них вывод активов был закрыт на год. Но теперь к ним стоит очередь на выход, что приведет к принудительному закрытию многих мелких фондов и ликвидации позиций по рынку.

Другая проблема – распродажа со стороны ICO, большая часть активов осталось нереализованной. А это значит, что те, кто привлек год назад условно $100 млн, сейчас имеют $8-15 млн. Проекты, которые что-то реально делают и имеют дорогую команду вынуждены будут распродать активы для выплаты годовых компенсаций. А те, кто ничего не делает, имеют соблазн продать все и закрыть проект хоть с какими-то ощутимыми деньгами.

Статистика вывода с кошельков ICO красноречиво подтверждает эту тенденцию:

На конец ноября пришелся пик вывода, что исторически предшествовало сильной просадке в эфире.

Также продажи в 2018 году позволяют использовать криптовалютный убыток для компенсации других краткосрочных прибылей портфельных инвесторов и трейдеров.

Появление новых инструментов, таких как ETF или Bakkt фьючерсы, может способствовать спекулятивным всплескам, но реально не имеет никакого значения на падающем рынке, когда широкие массы не заинтересованы в покупках. Причем после текущей просадки вероятность согласования ETF стала еще ниже, избыточная волатильность в глазах SEC является однозначным негативом.

В итоге, картина кажется крайне депрессивной, но надо понимать, что большая часть этих факторов не нова, и многие игроки уже продали свои активы, руководствуясь такой логикой.

Сценарий V-образного разворота пока маловероятен, для него требуется более сильное падение до катастрофических уровней $1000-2000. Другой, более вероятный, сценарий – длительная волатильная консолидация в рамках $3000-5000, которая со временем сможет развиться в новый растущий тренд. Не надо забывать, что последний медвежий рынок продлился заметно дольше года, а в это раз с учетом долларового масштаба последних движений для обновления максимума может потребоваться намного больше времени.

обсуждение