При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

С какими проблемами сталкиваются россияне из-за низкого уровня финансовой грамотности? Как программы повышения финансовой грамотности могут помочь преодолению бедности? Эти и другие вопросы обсудили участники сессия «Финансовая грамотность как один из инструментов преодоления бедности социально-уязвимых групп населения», которая прошла 15 января в РАНХиГС в рамках Гайдаровского форума.

В качестве модератора не мероприятии выступила Анна Зеленцова, стратегический координатор проекта «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации» Министерства финансов РФ.

Вступительный доклад был посвящен презентации исследования аналитического центра Национального агентства финансовых исследований (НАФИ) об особенностях финансового поведения социально-уязвимых групп населения. Ее собравшимся представила Гузелия Имаева, генеральный директор НАФИ. По ее словам, существует четкая корреляция между финансовым поведением человека на рынке и уровнем финансовой грамотности. Например, люди, которые пользуются инвестиционными инструментами, демонстрируют более высокий уровень финансовой образованности, гораздо в меньшей степени рискуют попасть на удочку мошенников, в финансовые пирамиды, кредитную кабалу нелегальных микрофинансовых организаций.

Также финансовое поведение во многом зависит от возраста потребителей. Так, наибольшая доля тех, кто знает признаки финансовых пирамид, приходится на возраст от 27 до 50 лет. За пределами этого отрезка умение распознавать мошенников существенно ниже.

Фото: Альберт Тахавиев, Finversia.ru

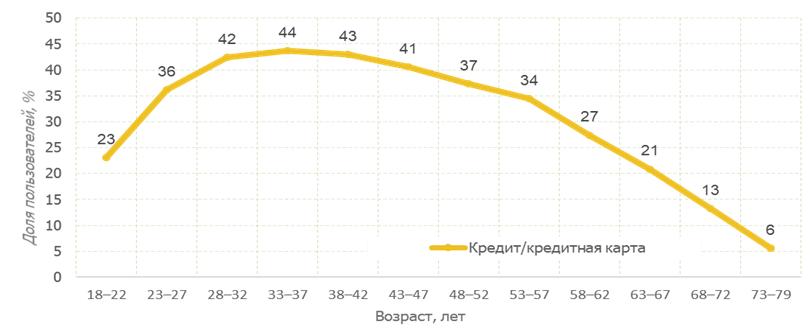

От возраста, а также принадлежности к той или иной социальной группе, семейного и трудового статуса человека зависит и кредитная активность людей. Исследования НАФИ показали, что различными кредитными продуктами (кредит в банке, кредитная карта, займ) пользуется 33% россиян. Чаще всего кредитными продуктами пользуются работающие россияне (41%), реже всего – неработающие пенсионеры (17%). В разрезе семейного положения кредитами активно пользуются семьи с детьми и матери-одиночки. У россиян моложе 55 лет кредитная активность во многом определяется семейным статусом. Активнее всех берут кредиты семьи с двумя несовершеннолетними детьми. Также займы имеют больше половины (51%) матерей-одиночек с двумя детьми и 45% матерей-одиночек с одним ребенком. По возрастному принципу самыми закредитованными являются люди от 28 до 47 лет.

«Наличие кредитов практически не зависит от финансового статуса человека: заемщиком является примерно каждый третий представитель любой из доходных групп от самых богатых до самых нуждающихся», – рассказала Гузелия Имаева. Для каждого третьего россиянина, имеющего кредиты, сумма ежемесячных выплат по ним не превышает 10% семейного бюджета. Четверть заемщиков платят от 11% до 20%. Для 16% россиян, имеющих кредит, ежемесячные выплаты превышают треть ежемесячного семейного бюджета.

Рис. 1: Соотношение между долей россиян, имеющих кредитную нагрузку, и долей тех, отдает на погашение кредита более 30% семейного дохода

Источник: НАФИ

Исследование НАФИ в рамках проекта Минфина РФ по содействию повышению уровня финансовой грамотности населения подтвердило высокую степень закредитованности малоимущих заемщиков — чем ниже доход, тем больше семьи выделяют средств на обслуживание кредитов. Наиболее уязвимыми по отношению к финансовым рискам, по словам руководителя НАФИ, являются люди с низким уровнем образования, сельские жители, молодежь, пожилые неработающие пенсионеры, многодетные и неполные семьи. При этом положительным фактором в целом она назвала наличие запроса на повышение финансовой грамотности.

Рис. 2: Соотношение между пользованием кредитными продуктами и возрастом

Источник: НАФИ

Анна Зеленцова отметила, что в рамках реализации Стратегии повышения финансовой грамотности в РФ на 2017-2023 годы у Минфина с недавних пор появился еще один важный партнер в лице Пенсионного фонда России (ПФР). Его представитель – Ярославна Кубрак, заместитель начальника Департамента общественных связей и взаимодействия со средствами массовой информации ПФР, в свою очередь рассказала о тех мерах и методах, с помощью которых ведомство несет в массы «пенсионную грамотность», которая является важной частью института финансового просвещения. Программа ПФР по повышению пенсионной грамотности учащейся молодежи действует с 2011 года.

В частности, осенью прошлого года по всей стране в школах, средних и высших учебных заведениях прошли уроки пенсионной грамотности, на которых специалисты ПФР рассказывали об основах пенсионной системы, о правилах создания трудовой биографии, о факторах, влияющих на размер будущей пенсии, о внедрении новаций, например, ЭТК (электронная трудовая книжка). Также они знакомили слушателей с организацией работы и возможностями получения услуг ПФР в электронном виде. Ярославна Кубрак также отметила, что организация активно распространяет соответствующую информацию в СМИ, на интернет-ресурсах и социальных сетях. Она, в частности, посоветовала всем, независимо от возраста, обратить внимание на сайт ПФР созданный для студентов и школьников (school.pfrf.ru), где в доступной форме объясняются главные принципы работы пенсионной системы. В то же время она призналась, что согласно опросам ПФР, около 1/3 респондентов сегодня вообще не имеют представления о том, как строится эта система, и как для них производятся начисления.

Фото: Альберт Тахавиев, Finversia.ru

Анна Чаплыгина, координатор направления защиты прав потребителей финансовых услуг Проекта Минфина России, рассказала о межведомственном взаимодействии в сфере повышения уровня финансовой грамотности населения с использованием каналов ПФР, органов соцобеспечения и соцзащиты и многофункциональных центров государственных услуг «Мои документы». Она рассказала, что с начала 2020 года стартовал пилотный проект в 20 субъектах РФ, предусматривающий активную работу по двум основным блокам: повышение профильной квалификации сотрудников сетей этих организаций и информирование обращающихся в них граждан.

Алексей Стручков, первый заместитель председателя правительства Республики Саха (Якутия), рассказал о работе в сфере финансового просвещения граждан в регионе. По его словам, в 2020 году республиканские власти планируют создать Единый региональный центр по финансовой грамотности. «Мы приняли решение о централизации работы, которая сегодня у нас проводится различными ведомствами, образовательными учреждениями, кредитными и финансовыми учреждениями путём создания Единого регионального центра по финансовой грамотности в республике», – заявил Алексей Стручков.

Об аспектах повышения грамотности в области жилищного кредитования и платежной дисциплины в сфере жилищно-коммунального хозяйства собравшимся рассказал Антон Табах, главный экономист рейтингового агентства «Эксперт РА», научный руководитель подпроектов «Жилин» и «Финшок». Он заметил, что вопросы ипотечных кредитов, оплаты услуг ЖКХ и задолженности по ним входят в топ-список финансовых проблем, беспокоящих российского потребителя. При этом эксперт отметил, что с наибольшими трудностями сталкиваются именно бедные и социально незащищенные группы населения. Также, по его словам, в программы финграмотности следует включать больше информации о том, что людям делать в случае «финансовых катастроф» – где законно найти деньги на решение проблем, как взаимодействовать с финансовыми институтами, как грамотно учесть последствия банкротства. «Финансовые шоки опасны риском потери жилья и маргинализации семей на несколько поколений», – предупредил Антон Табах.

Москва.

обсуждение