При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Показал отчёт Morningstar о денежных потоках средств инвесторов в 2022 году.

Ключевые выводы можно свести к следующему.

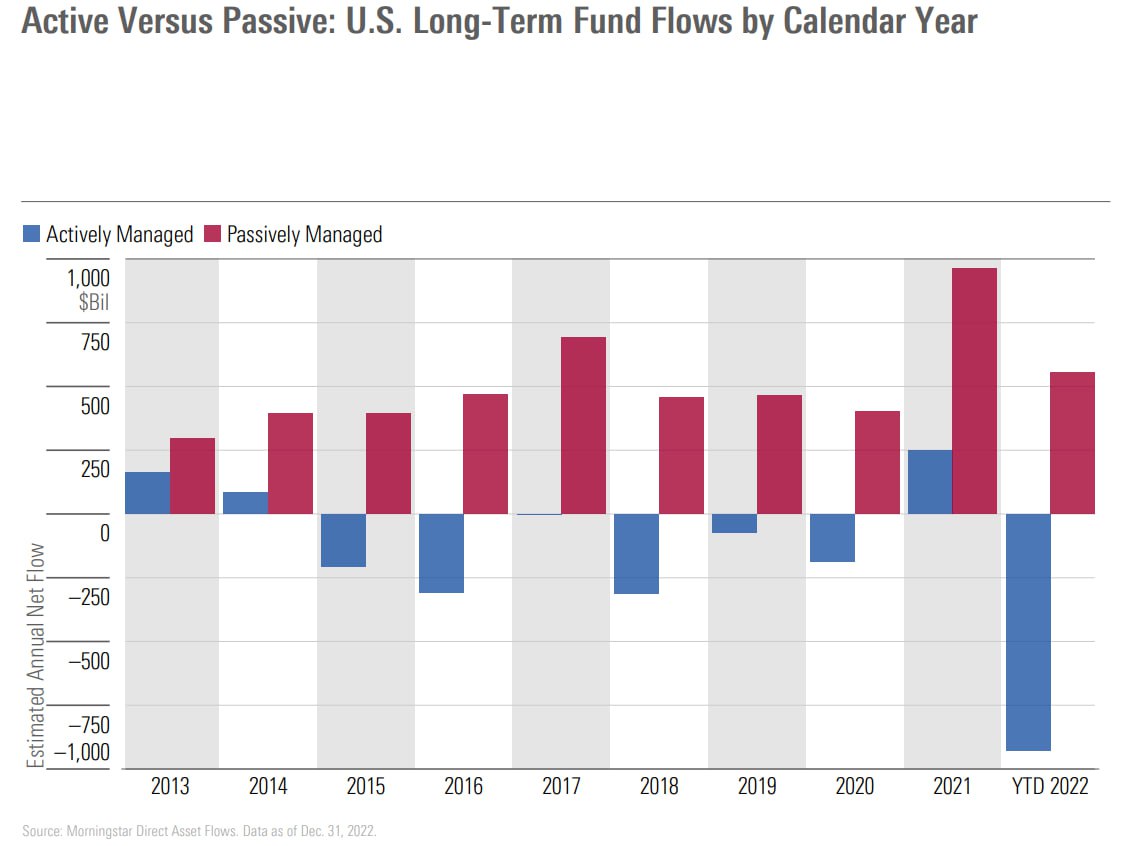

1. В 2022 году долгосрочные (без учета фондов денежного рынка) американские взаимные фонды и ETF впервые испытали отток средств инвесторов с тех пор, как компания Morningstar начала отслеживать данные в 1993 году. Чистый отток в 2022 г. составил 370 млрд долл.

2. Отток средств из активно-управляемых фондов составил 926 млрд долл., что стало их худшим показателем за всю историю. Основной причиной стал отток средств из активно управляемых фондов облигаций. Индексные фонды привлекли 556 млрд долл., что является значительным показателем, но все же меньше на 40 %, чем в 2021 году.

3. Отток средств из активно-управляемых открытых взаимных фондов составил 958 млрд долл., что более чем в 3 раза больше, чем их предшествующий худший результат за календарный год. В активно-управляемых ETFs, наоборот, наблюдался чистый приток средств на сумму 86 млрд долл.

3. Фонды налогооблагаемых и муниципальных облигаций продемонстрировали самые худшие абсолютные оттоки средств за более чем два десятилетия, хотя их пассивные фонды по-прежнему получали новые средства инвесторов.

4. Фонды акций компаний США за год собрали около 46 млрд долл., в то время как из фондов иностранных акций вывели 26 млрд долл. Секторальные фонды акций потеряли 49 млрд долл. средств инвесторов.

5. Фонды IShares привлекли 167 млрд долл., больше всех из управляющих преимущественно пассивными фондами. Отметим 3 место Charles Schwab. УК с преимущественно активными фондами показали чистый отток средств инвесторов.

Четыре наиболее интересные, по моему мнению, картинки из отчета Morningstar о денежных потоках взаимных фондов и ETFs, прилагаю.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение