При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Успех пенсионных сбережений на многих рынках, включая российский, зависит от того насколько успешно работает стратегия 60% акции/40% облигации.

В США 2021-2023 гг. нанесли сильный ущерб ее репутации, особенно 2022 г., когда все активы упали одновременно в результате резкого роста ставок ФРС. В 2024 г. российский рынок переживает что-то похожее на 2022 г. в США, также под воздействием резкого роста ключевой ставки центрального банка. В какой-то мере можно предполагать, что результативность стратегии 60/40 является индикатором здоровья на фондовом рынке.

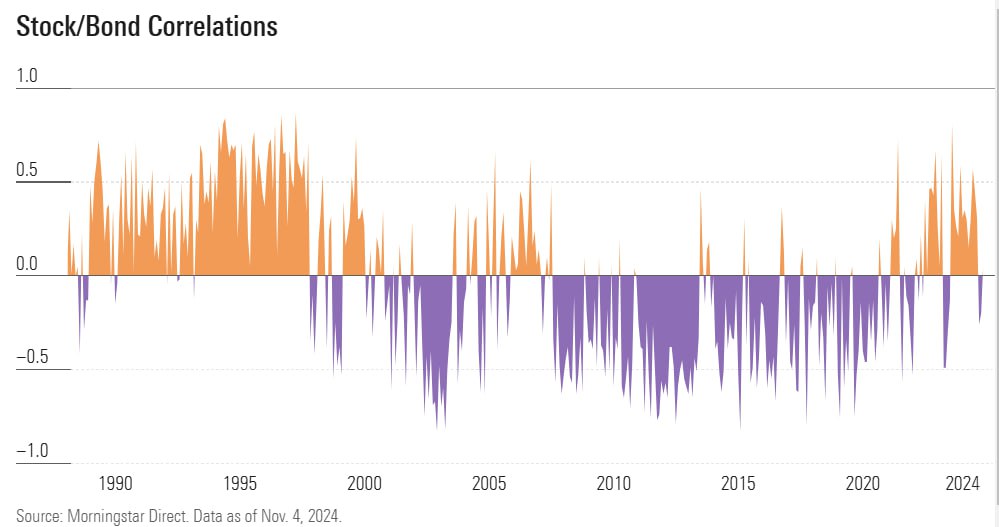

В последние месяцы эксперты Morningstar стали осторожно предполагать, что результативность стратегии 60/40 в США возвращается. Например, Белла Альбрехт пишет, что она хорошо сработала для инвесторов в 3-м квартале 2024 г. В качестве предикторов успешности стратегии 60/40 эксперты Morningstar советуют следить за корреляцией однодневной доходностей индекса акций и широкого индекса облигаций. На рисунке показано, что в 3-м квартале она стала отрицательной (см.рис.1). И это хороший знак.

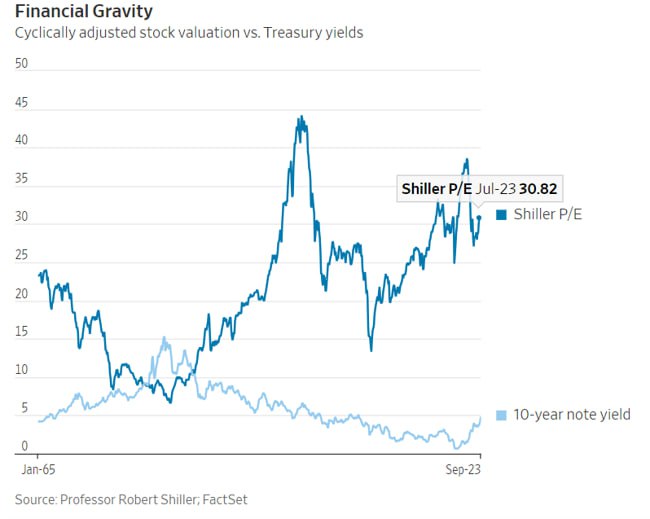

Я бы добавил, что стратегия может работать и при высокой положительной корреляции доходностей акций и облигаций. На приводимом рис. из публикации в WSJ видно, что самый удачный период для стратегии 60-40 в США был 1982-2020 гг. Сравнивая графики можно легко увидеть, что успех стратегии в 1990-2008 гг. имел место при высоком уровне корреляции доходностей акций и облигаций. В основе этого лежали два фактора. В середине 1980-х акции имели низкий мультипликатор CAPE (цена акций/чистая прибыль), то есть были недооценены, их доходность стабильно росла до середины 2000-х, а долгосрочное снижение ставки ФРС после Волкера, одновременно способствовало росту стоимости портфелей облигаций.

Лишь после кризиса 2008 г., когда рост доходности акций в США стал очень волатильным, в полной мере начало проявляться дополнительное преимущество облигаций и соответственно стратегии 60-40, когда облигации помогали ограничивать падение стоимости портфеля при резких падениях рынка. В этом процессе действительно важна низкая корреляция доходностей указанных финансовых инструментов.

В какой-то мере тот момент, где сейчас находится российский фондовый рынок похож на ситуацию начала 1980-х гг. в США. Акции недооценены, а ключевая ставка – на рекордно высоких уровнях. Если бы умерить инфляцию и найти решение как преодолеть хроническую недооцененность акций стратегия 60-40 могла бы стать мощным драйвером роста внутренних сбережений. Хороший вызов для экономики, регуляторов и участников рынка.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение