При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Опережающие индикаторы продолжают сигнализировать о неизбежном приближении рецессии в США – вопрос лишь в масштабе и продолжительности.

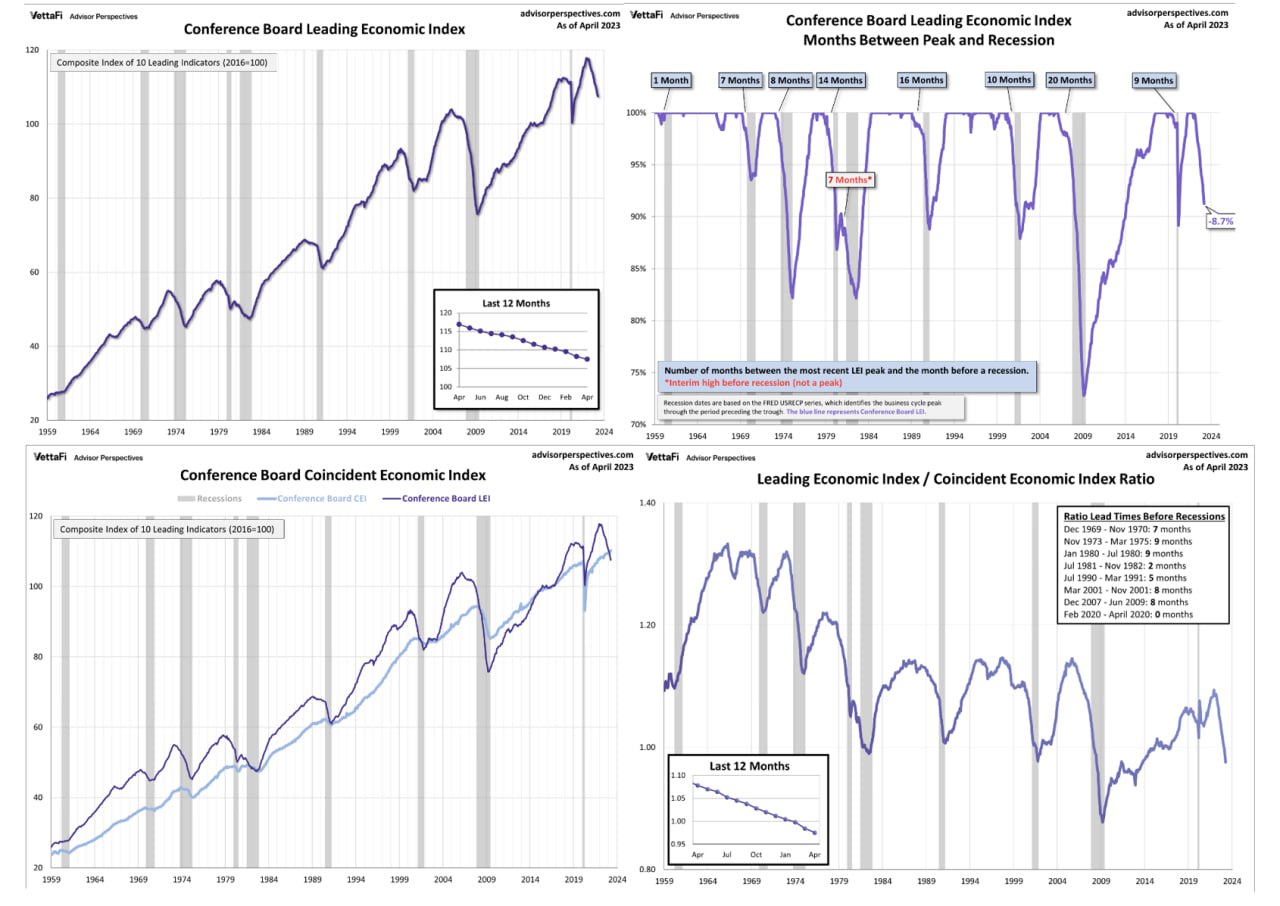

Conference Board Leading Economic Index (далее LEI) снижается 13 месяц подряд и 16 месяц, как отступил от локального максимума. Это самая длительная негативная тенденция с 2009 и самое низкое значение с сентября 2020.

Снижение происходит с усилением интенсивности. За последние 6 месяцев снижение индекса составило 4.4% по сравнению со снижением на 3.8% за предыдущие 6 месяцев (апрель-октябрь 2022).

LEI объединяет 10 финансовых и макроэкономических индикаторов, которые по свойствам имеют опережающих характер. Практическая полезность LEI в том, что по мере преодоления условного барьера вероятность рецессии сильно возрастает.

Например, в 100% случаях с 1960 по 2020 при снижении LEI на 5% и ниже от локального максимума начиналась рецессия. Масштаб и глубина деструктивных процессов – это уже отдельный вопрос, но тут важные предиктивные особенности опережающих индикаторов.

В настоящий момент снижение составляет 8.7% – это седьмое по масштабу снижение за последние 65 лет.

Теперь вопрос, а какой лаг? В среднем между пиком LEI и фактическим спадом экономики проходит 10.6 месяца, а в текущий момент идет 16 месяц и 13 месяцев непрерывного снижения.

Еще один фактор в пользу начала рецессии – это пересечение опережающего индекса LEI с текущим индексом экономической активности CEI. С 1980 года пересечение LEI и CEI всегда сопровождалось рецессией. В настоящий момент пересечение произошло еще в начале 2023, что повышает риски рецессии.

Действительно, макроэкономические данные выходят достаточно сильными и по формальным критериям экономика сильна. С другой стороны, многие рыночные индикаторы, финансовые условия, объем новых заказов, опросы бизнеса и населения, потребительская активность – все это указывает на приближение рецессии.

В период с июня по август текущие макроэкономические данные в США должны резко ухудшиться.

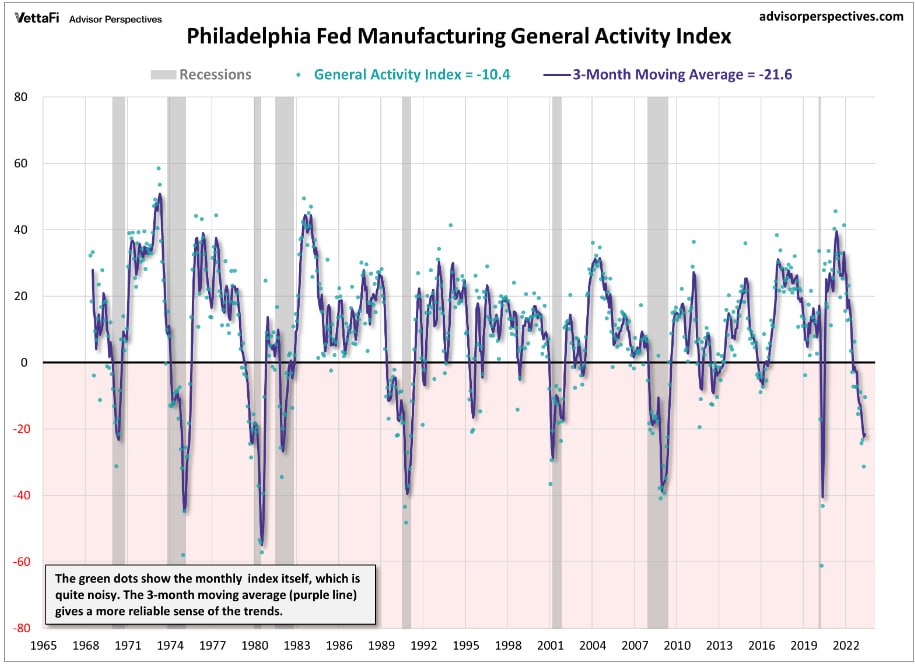

Один из региональных индикаторов экономической активности в США также сигнализирует о наличии проблем.

Индекс производственной активности Федерального Резервного Банка Филадельфии охватывает восточную Пенсильванию, южный Нью-Джерси и Делавэр на основе ежемесячного опроса около 250 предприятий.

Этот индекс не является надежным из-за ограниченной выборки и локализации в небольшом регионе, но с другой стороны – достаточно неплохо синхронизирован с общенациональной экономической динамикой.

Снижение индекса на 20 пунктов по трехмесячной скользящей средней всегда приводило к рецессии в экономике США (8 раз из 8), как минимум за последние 55 лет с момента начала отслеживании данных по вышеуказанному индексу.

Почему это имеет значение сейчас? Индекс упал на 22 пункта по трехмесячной средней. Если ранее 8 раз из 8 это приводило к рецессии – может ли экономика США на этот раз избежать проблем? Посмотрим, но маловероятно, т.к. один из факторов устойчивости – беспрецедентный объем накопленных сбережений у бизнеса, населения и крупных банков постепенно сходит на нет.

Что можно отметить в компонентах данного индекса?

- 9 отрицательных значений индекса подряд ранее всегда приводили к рецессии;

- 37% компаний сообщили о потенциале снижения активности в следующие 6 месяцев и лишь 27% ожидают роста, остальные без изменений;

- 15% компаний сокращают занятость и лишь 7% увеличивают, остальные без изменений;

- 25% компаний собираются повысить цены в ближайшие три месяца и лишь 15% снизят;

Фактор инфляции постепенно сходит на нет, особенно по закупочным ценам, остается проблема с наймом персонала, но все чаще компании заявляют о снижении спроса, что выражается в падении новых заказов. Бизнес снижает энтузиазм в инвестиционных проектах, предполагая снижение спроса.

В опросе явное смещение в сторону негатива, что является признаком начала рецессии, но не кризиса, т.к. в кризис количество компаний, заявляющие о падении экономической активности должно быть сильно больше тех, кто заявляет о росте и отсутствии изменении.

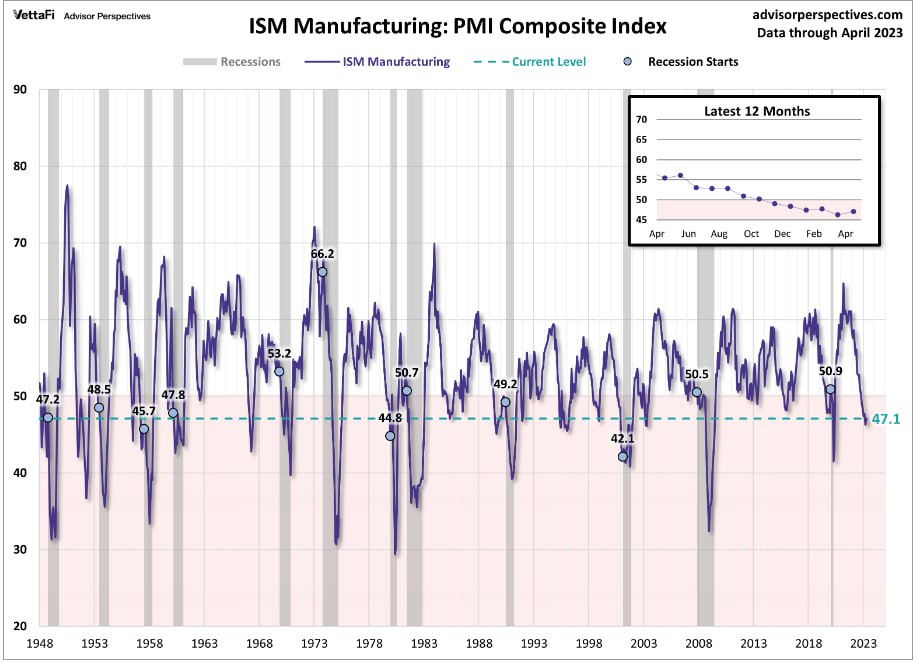

Индекс ISM Manufacturing в США находится на уровне 47 пунктов (ниже 50 пунктов – это снижение производственной активности).

С 1947 года индекс до 47 пунктов и ниже снижался 17 раз, не считая текущего момента. 12 раз из 17 это приводило к рецессии или кризису в экономике США, а в остальных случаях экономика ложилась в «дрейф» с ростом ниже 1%.

Еще повод для размышлений подумать о рисках начала рецессии в ближайшие 3-4 месяца.

Композитный индекс производственной активности (состоит из пяти субиндексов в опросах региональных представительств Федеральных Резервных банков США) с апреля 2022 непрерывно в фазе сокращения, а масштаб снижения сопоставим с 2015-2016.

Хотя в 2016 году экономика США избежала рецессии (поддержку оказал потребительский спрос), на этот раз потребительский спрос может начать вносить негативный вклад с 3 кв 2023 по мере истощения сбережений, падении реальных доходов и снижения кредитования.

Из-за специфики деятельности производственные компании более чувствительны к фазам делового цикла и быстрее реагируют на экономические тенденции, финансовые условия и экономическую конъюнктуру, чем компании из сферы услуг.

Обычно снижение индексов производственных компаний сигнализировало о высокой вероятности наступления рецессии, хотя и не всегда приводила к ней, но композиция факторов риска все больше смещается на траекторию сжатия экономической активности.

В 2021-2022 основными проблемами, с которыми сталкивался бизнес – это издержки (закупочные цены на сырье и комплектующие, внутренние расходы на персонал) и дефицит кадров, а сейчас все больше компаний заявляют о снижении спроса и слишком жестких финансовых условиях (это должно актуализировать долговую проблему во втором полугодии 2023).

Ситуация обостряется, интересно, куда все развернется, но по объективным метрикам все идет к сжатию экономической активности. Учитывая накопленные дисбалансы, может и триггернуть в кризис.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение