При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Резервы на покрытие выросли почти до $21 млрд.

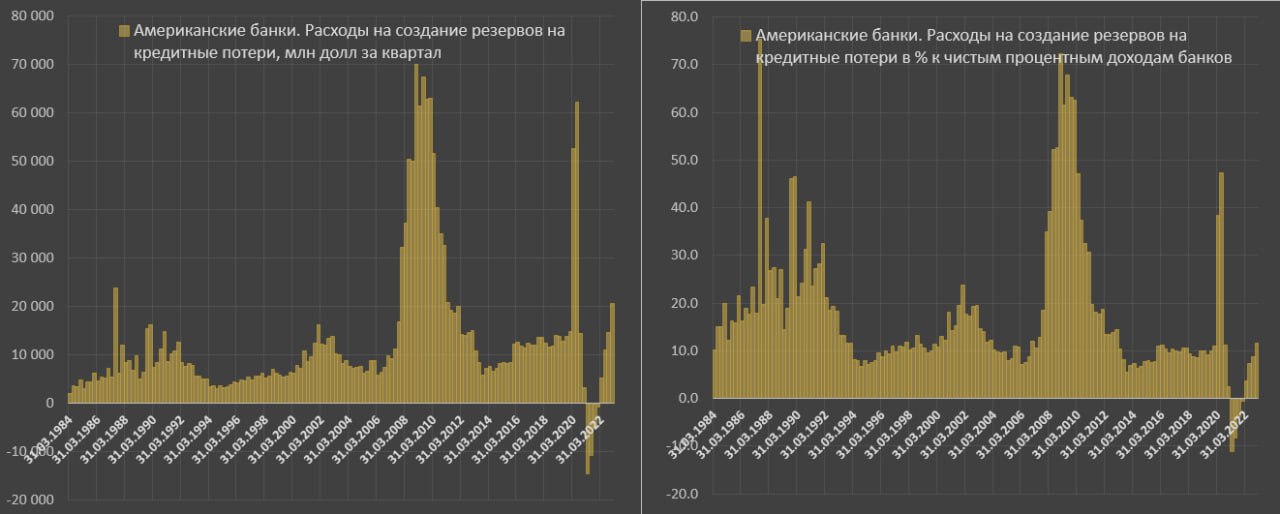

На 4 кв 2022 в соответствии с отчетностью всех коммерческих банков США (по данным FDIC) расходы на создание резервов на кредитные возможные потери/списания выросли до 20.7 млрд долл – это максимальный уровень в абсолютном выражении с 1 кв 2011 (без учета разового эффекта COVID кризиса) – период, когда отложенный эффект финансового кризиса 2009 сохранялся, как и низкое качество кредитного портфеля на тот момент.

Что касается COVID кризиса, в 1 и 2 квартале 2020 банки создали резервов на 115 млрд, что в четыре раза больше нормы 2019 – во многом это были превентивные меры из предположения коллапса экономики, но это не произошло, причем даже деградации кредитного портфеля не случилось.

Тогда в 2020 Минфин, ФРС включили печатные станок, правительство гарантировало кредиты системообразующим предприятиям, были внедрены кредитные каникулы и еще масса мер, которые предотвратили острую фазу кризиса. В итоге весь 2021 год банки распускали резервы (впервые в своей истории) на 31 млрд.

В 2022 расходы на создание резервов по кредитным списаниям растут каждый квартал, а относительно процентных доходов достигли 11.5% – максимум за 10 лет, но пока еще в пределах нормы.

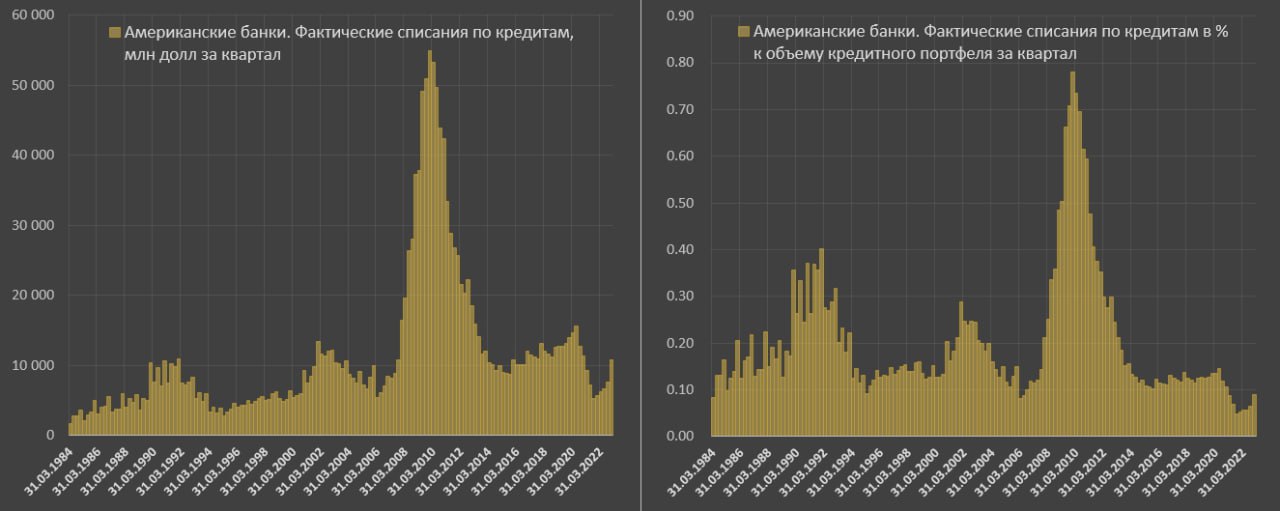

Дело в том, что фактические списания по кредитам составляют 0.06% от кредитного портфеля за квартал, что вдвое ниже среднего значения за 2012-2019 и в 13-14 раз ниже пика кризиса 2008-2009. Пока качество кредитов в норме.

Рост расходов на кредитные резервы обусловлен экстремальным ростом кредитного портфеля за два года (плюс 13%), критически низкими отчислениями в резервы с 3 кв 2020 по 3 кв 2022 (всего 2.7 млрд долл) по сравнению с нормой в 120 млрд за этот период.

Но главное другое – началась деградация кредитного качества в коммерческих и потребительских кредитах на фоне роста ставок.

Эффект еще не проявился, т.к. процессы только начались (банки удерживались ставки по кредитам на низком уровне из-за дешевой базы фондирования и избыточной ликвидности), в 2023 кредитный риск реализуется.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение