При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Правительство утвердило параметры федерального бюджета и среднесрочный прогноз по экономике на 2024 – 2026 гг.

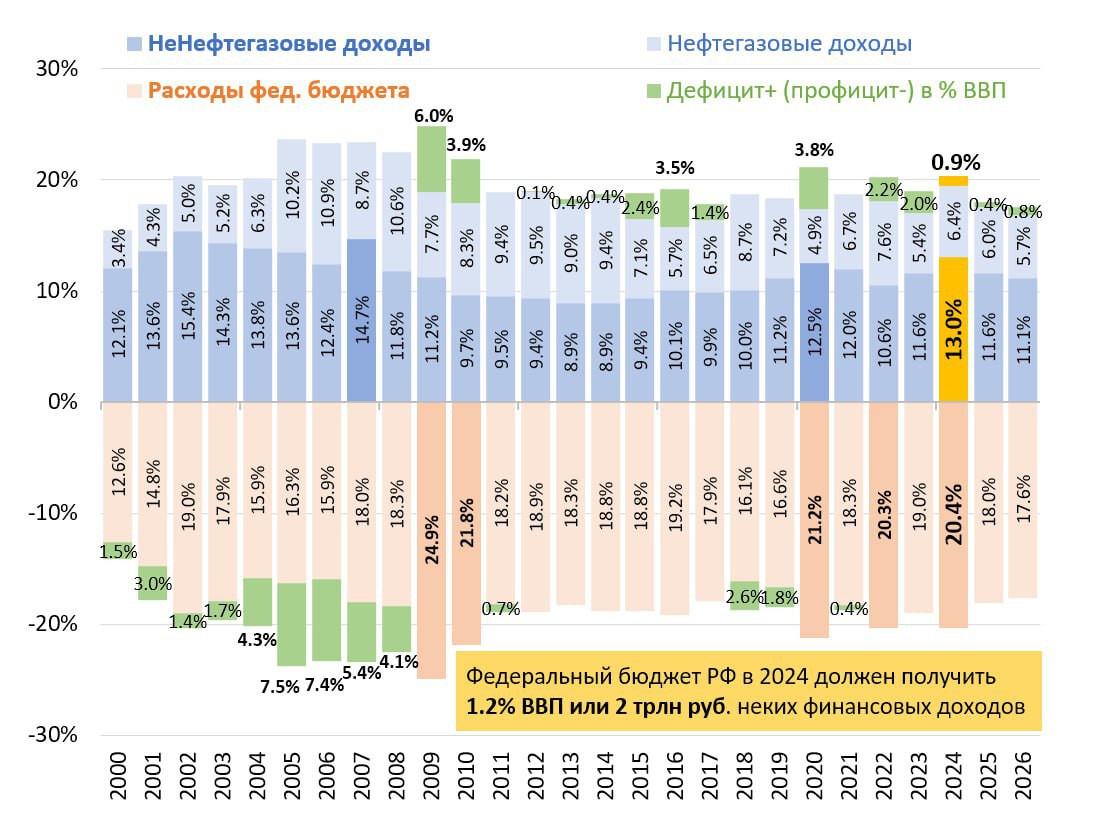

Все удивились росту доходов и расходов бюджета при сокращающемся дефиците.

Но самое интересное, что в 2024 общий дефицит бюджета будет неожиданно равен структурному первичному дефициту 0.9% ВВП. Такое возможно в одном случае – когда у бюджета нет процентных расходов по госдолгу.

– Что опять дефолт?

– Нет, конечно. Мы просто до сих пор не можем пережить 1998 год и придумываем финансовые схемы, чтобы только госдолг и процентные расходы не росли.

Вот и в 2024 будет реализована схема, чтобы наполнить бюджет финансовыми доходами (как в 2020 с акциями Сбера). И компенсировать все расходы на обслуживание госдолга за 2024 и частично в будущем. А расходы эти подрастут выше 2 трлн руб. из-за роста ключевой ставки до 13%. Вроде всего 1.2% ВВП, но столько мы тратили лишь до 2005 г.

Какие могут быть варианты:

1. ФНБ конвертируют в рубли и обяжут Банк России платить по нему проценты. Хотя объема ликвидной части ФНБ ~7 трлн не хватит, чтобы получить 2 трлн в год.

2. Тогда можно изъять часть накопленной прибыли Банка России от переоценки валютных резервов. Она должна превысить 20 трлн – как раз хватит, чтобы перевести её в казну и тратить только процентные доходы с неё.

Важно, чтобы все эти операции и последующие расходы бюджета были хотя бы частично компенсированы продажей валюты из резервов. Для этого можно изъять прибыль ЦБ натурой – достаточно будет $20-30 млрд юанями и золотом.

Для инфляции не так важно, какой дефицит и расходы бюджета, какими рублями они финансируются (налоговыми, офзшными, банковскими или цбшными) – важнее динамика расходов и валютного курса.

Общие расходы бюджета вырастут значимо – более 20% до 36.6 трлн и превысят 20% ВВП. Столько мы тратили только в кризисные 2009-10, 2020 и 2022 гг. Прогнозы по росту ВВП выше 2% выглядят реалистичными, но как быть с инфляцией 4% и импортом? Странно видеть в прогнозе сокращение импорта при высокой динамике зарплат, доходов населения и розничной торговли.

Bloomberg пишет, что основная часть прироста расходов связана с обороной (рост с 6.4 до 10.8 трлн). После 2024 они должны снизиться и общие расходы придут в норму ~18% ВВП. Если так, то логично одноразово подписать на расходы не только бизнес, но и резервы Банка России.

3. Ещё можно изъять избыточный капитал Сбера, чтобы он не смог так активно кредитовать экономику. У него как раз есть лишние 2 трлн, но тут нужно поделиться дивидендами с миноритариями.

В целом схем много, чтобы получить небывалый с 00х объем ненефтегазовых доходов в 13% ВВП (23.5 трлн в 2024 из 35 трлн всего, после 16 в 2021-22 и ~19 в 2023) и показать сокращение дефицита бюджета. Вопрос для чего? Получается лишь для того, чтобы формально соблюсти приверженность бюджетному правилу и соответствовать ожиданиям Банка России.

Скоро узнаем, что власти придумали.

Одно известно, что бюджетное правило снова перевернуто и пересмотрено. Теперь сможем тратить не 6 трлн как до 2022, не 8 трлн как в 2023, а 10-11.5 трлн нефтегазовых доходов. Опять в зависимости от курса рубля и цены нефти, а не потребностей экономики. До 2022 цена отсечения была $40-45, а сейчас будет $60-70/bbl, что дает рублевую цену барреля в 2 раза выше – не 3-4, а 6-7 тыс. руб.

Нужно ли такое правило, если меняем его каждый год? Моя позиция остается прежней: бюджетное правило должно быть рублевым, бюджет и ФНБ необходимо лишить валютных активов и конфликта интересов. За валютный курс и операции с валютой пусть полноценно отвечает Банк России. БП должно предполагать определенную динамику расходов и ненулевой дефицит бюджета – хотя бы 2% ВВП.

Telegram канал автора: https://t.me/s/truevalue

обсуждение