При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рэнкинг компаний микрофинансового сектора по итогам деятельности в 1 квартале 2019 года.

Ключевые выводы:

- Данные НРА предоставляют оперативную возможность увидеть предварительные результаты деятельности сегмента МФО в поквартальной динамике, с высокой степенью соответствия официальной статистике (которая традиционно раскрывается позже)

- Рэнкинг отражает актуальные тенденции, присущие деятельности компаний микрофинансового сектора, позволяя тем самым сделать определенные выводы

- Крупнейшие игроки микрофинансовой отрасли выходят на облигационный рынок. Компании таким образом диверсифицируют собственные источники финансирования, повышают свою открытость и прозрачность, снижают стоимость заимствования.

- В части сегментации микрофинансового бизнеса, 1 квартал 2019 года продемонстрировал продолжение тенденции по переформатированию бизнеса крупнейшими представителями ниши PDL (в направлении выдачи среднесрочных потребительских займов Installments)

- Продолжающееся сокращение общего числа компаний – участников рынка микрофинансирования на 14% за прошедший год и первые три месяца 2019 года – сопровождалось ростом объема займов, выданных МФО

- Спрос на микрозаймы растет. Модель бизнеса микрофинансовых организаций позволяет предоставлять займы различным сегментам заемщиков: продолжает расти и число займов, и средняя сумма займа

- Рост рынка микрозаймов в 1 квартале 2019 года составил порядка 13% (за 4кв18 – динамика составила 13,9%). Займы МФО все так же рассматриваются заемщиками как «план Б» относительно банковских продуктов как в сегменте МСБ, так и в рознице

- Драйвером роста портфелей МФО выступил розничный сегмент. Наибольшая доля в структуре совокупного портфеля займов у компаний – участников рэнкинга НРА – сформирована за счет задолженности физических лиц, которая выросла за квартал на 12,2% и 16,7% в сегментах PDL и Installments соответственно

- Сохраняется высокий уровень спроса на займы МФО со стороны сегмента МСБ: в условиях ограниченных возможностей для данного класса заемщиков получить кредит в банке и ввиду общего сокращения числа кредитных организаций, в первую очередь небольших региональных банков. Задолженность сегмента МСБ перед МФО выросла за квартал на 17,6%

- Вводимые ЦБ меры – ограничения ежедневной ставки по займу, максимального размера переплаты, размера предельной долговой нагрузки, применение повышающего коэффициента при расчете достаточности капитала и 100%-го резервирования с 91 дня по PDL займам – приводят к переходу крупных компаний PDL направленности в сегмент выдачи среднесрочных потребительских займов

- В условиях роста операционной нагрузки и регуляторных изменений, поквартальная динамика показателя операционной эффективности сегмента МФО (НРА использует расчет Cost-income ratio) хотя и растущая – но CIR остается лучше (средний уровень ниже), чем у среза розничных банков. При этом уровень регуляторной нагрузки на банки значительно выше, чем на МФО сегмент. При адекватной организации системы риск-менеджмента и уровне скоринга, участники рынка МФО демонстрируют способность адаптироваться к серьезным изменениям

- Повторяя банковскую практику, МФО – для снижения расходов на резервирования и ограничения просадки капитала – проводят мероприятия по расчистке балансов от плохих активов. В том числе данные меры обусловили снижение доли просроченной задолженности – как по портфелям компаний рэнкинга в целом, так и по отдельным сегментам

Ключевое событие первого квартала 2019 года: крупнейшие игроки микрофинансовой отрасли выходят на облигационный рынок. Облигационные программы в начале года зарегистрировали такие крупные микрофинансовые компании, как «МигКредит» и «Онлайн Микрофинанс» (компания Группы MoneyMan). МФК «МигКредит» 24.06.2019 начала размещение своего дебютного выпуска.

Компании таким образом диверсифицируют собственные источники финансирования, повышают свою открытость и прозрачность, снижают стоимость заимствования. Создание публичной кредитной истории – это инструмент повышения инвестиционной привлекательности для компаний. Поэтапное продолжение публичной кредитной истории позволит эмитенту в перспективе рассчитывать на снижение стоимости привлечения средств с рынка. Например, МигКредит разместил первый выпуск биржевых облигаций в рамках ранее зарегистрированной Программы на 5 млрд.руб. сроком на 10 лет.

В числе факторов, которые ограничивают риски для потенциальных кредиторов – стабильные результаты деятельности компаний, контролируемый уровень просроченной задолженности в портфеле. Интерес инвесторов может поддерживаться периодичностью купона, номинальной стоимостью биржевой облигации, размером процентов, подлежащих выплате. Привлекательность вложений в МФО в целом может повышаться в связи с прогнозируемым снижением ЦБ РФ ключевой ставки и, как следствие, снижением ставок по депозитам. МФО, за счет низкой стоимости одной облигации, серьезно расширяют круг потенциальных кредиторов за счет физических лиц, которые готовы инвестировать в МФО (получая доходность в сравнении с депозитными ставками вдвое выше), но не располагают суммой в 1,5 млн руб.

Например, МФК «Мигкредит» установила ставку 1-го купона 3-летних облигаций объемом 500 млн рублей на уровне 16% годовых, говорится в сообщении компании. Ставка купона зафиксирована на весь срок обращения, купоны ежемесячные.

Важным является сам факт расширения круга эмитентов финансового сектора (который достаточно узок на сегодня в сравнении с корпоративным) за счет МФО. Кроме того, текущий регуляторный дискурс однозначно приветствует саму идею размещения небольших объемов облигаций некрупных эмитентов.

НРА реализует совместный проект с НАУМИР: рэнкинг подготовлен Национальным Рейтинговым Агентством и верифицирован Национальной ассоциацией участников микрофинансового рынка (НАУМИР) на основе анкетирования микрофинансовых и микрокредитных компаний по итогам их деятельности в 1 квартале 2019 года.

НРА проводит ранжирование по ключевым рыночным нишам, которые занимают компании сегмента: PDL, Installments, займы МСБ, POS займы, тендерные займы, ипотечные займы и займы под залог иных видов обеспечения.

В исследовании проводится сопоставление отдельных компаний с рынком или с сегментом рынка, используя их данные по расходам. Рассчитана операционная эффективность: CIR (Cost/Income Ratio, операционные расходы по отношению к доходам). С этим учетом, рэнкинг освещает два важных блока:

- динамика сегмента/качество активов

- эффективность сегмента

Число МФО за прошедший 2018 год и первые 3 месяца 2019 года сократилось на 14% (277 компаний) до 1994 компаний. При этом, общий темп роста рынка микрозаймов по итогам 1 квартала 2019 года составил 13%. Растет и число займов, и средняя сумма займа: по сегменту МСБ средняя сумма займа находится на уровне 1 280 тыс. руб. по итогам 1 квартала 2019 года (что на 7% выше данных 4кв18, когда средняя сумма займа составляла 1 197,4 тыс. руб.).

По займам физических лиц (PDL, Installments, POS) средняя сумма займа находится на уровне 13 тыс. руб. по итогам 1кв19 года (что на 6% выше данных 4кв18, когда средняя сумма займа составляла 12,2 тыс. руб.).

Прогноз НРА по дальнейшим темпам роста сегмента микрофинансирования в 2019 году составляет 35..40%. Таким образом, емкость портфеля уже к концу 2019 года может превысить 200 млрд руб.

Драйвером роста портфелей МФО выступает розничный сегмент. Наибольшая доля в структуре совокупного портфеля займов у компаний – участников рэнкинга НРА – сформирована за счет задолженности физических лиц, которая выросла в квартальном выражении 12,2% и 16,7% в сегментах PDL и Installments соответственно.

Продолжает оставаться высоким уровень спроса на займы МФО со стороны сегмента МСБ: в условиях сжатия возможностей для данного класса заемщиков получить кредит в банке и ввиду общего сокращения числа кредитных организаций, в первую очередь для данного сегмента заемщиков – небольших региональных банков. Задолженность сегмента МСБ перед МФО выросла на 17,6% в квартальном выражении.

Диаграмма 1. Динамика рынка МФО и средней суммы займа (1кв19, оценка НРА на основе анкетирования)

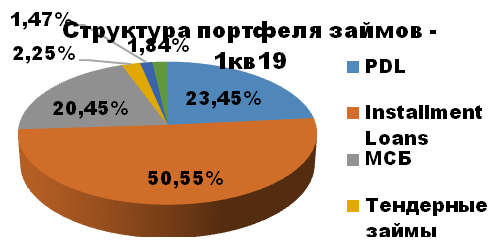

Изменение структуры портфеля займов компаний – участников рэнкинга – в разрезе направлений деятельности выглядит следующим образом.

Как отмечалось выше, PDL сегмент сокращает долю рынка в условиях ужесточения регуляторных норм (микрофинансовые организации – ведущие представители сегмента PDL – ведут целенаправленную работу по наращиванию выдач среднесрочных потребительских займов).

На этом фоне устойчивый спрос на займы со стороны физических лиц обеспечивает увеличение объемов и доли Installments. Прочие сегменты сохраняют свои пропорциональные позиции.

Диаграмма 2. Структура портфеля займов, выданных МФО – участниками рэнкинга

В целях расчета рэнкинга использовались данные по просроченной задолженности на сроке 30+.

Диаграмма 3. Структура просроченной (NPL 30+) задолженности

Доля NPL 30+ у участников рэнкинга по итогам 1 квартала 2019 года составила 35% (34,8% кварталом ранее и 39,6% в 3кв19). Снижение удельного веса NPL 30+ отмечено по всем сегментам. По данным компаний-участников рэнкинга, в сегменте займов физических лиц снижение доли просроченных долгов, в том числе, обусловлено мероприятиями по реализации долга и расчистке балансов.

Медианный уровень просрочки по итогам 1кв19 16% (15,8% кварталом ранее и 20,2% в 3кв18).

За 1кв19 года также рассчитывалась операционная эффективность компаний – участников рэнкинга: CIR (Cost/Income Ratio, операционные расходы по отношению к доходам).

В условиях ужесточения регулирования и роста операционных расходов – рассчитанный средний показатель операционной эффективности (Cost-income ratio, CIR) несколько ухудшился у компаний – участников рэнкинга (вырос до 53,8% относительно 53,01%, 52,17% и 47,6% по итогам 4кв18, 3кв18 и 2кв18 соответственно). При этом CIR МФО-сегмента остается лучше, чем у среза розничных банков.

Диаграмма 4. Cost-income ratio: МФО&Банки

Прогноз

Прогноз НРА по дальнейшим темпам роста сегмента микрофинансирования в 2019 году составляет 35..40%. Таким образом, емкость портфеля уже к концу 2019 года может превысить 200..220 млрд руб.

Прогнозируемый рост рынка микрофинансирования будет обусловлен следующими факторами:

- относительная простота получения займа;

- повышение прозрачности отрасли, усиление надзора ЦБ РФ, повышение доверия к отрасли со стороны потребителя;

- технологизация отрасли, выход МФО в онлайн;

- усложнение процедуры выдачи кредитов банками.

Всюду далее цифры приводятся в тыс. руб., если не указано иное.

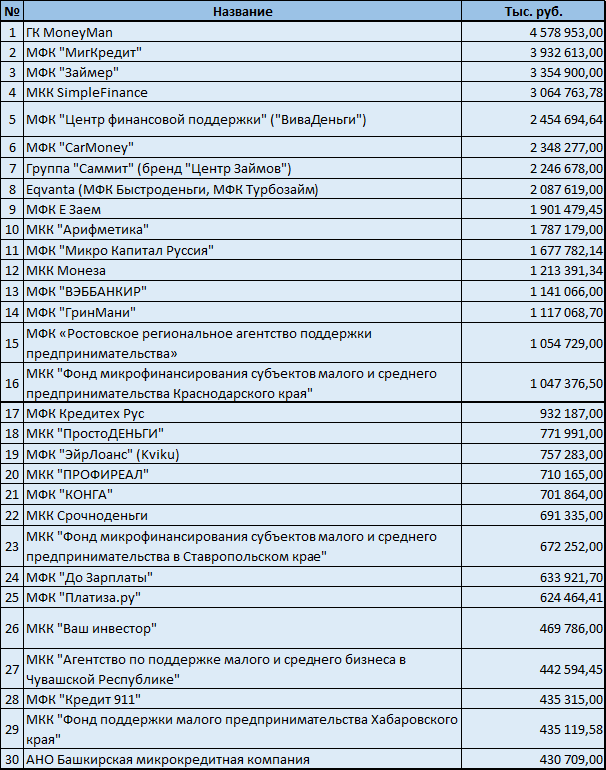

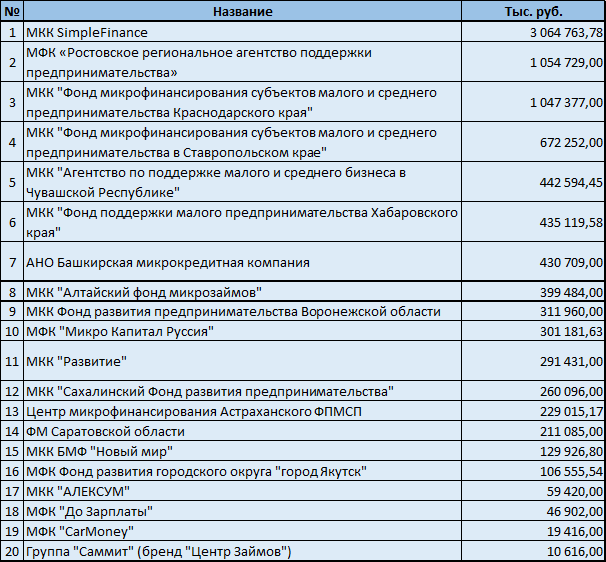

Лидеры по величине портфеля займов (1кв19) среди участников рэнкинга выглядит следующим образом (данные по цессиям, которые у ряда компаний – в том числе лидеров рынка – повлекли за собой просадку активов – не учитывались).

Таблица 1. ТОП компаний по величине портфеля займов

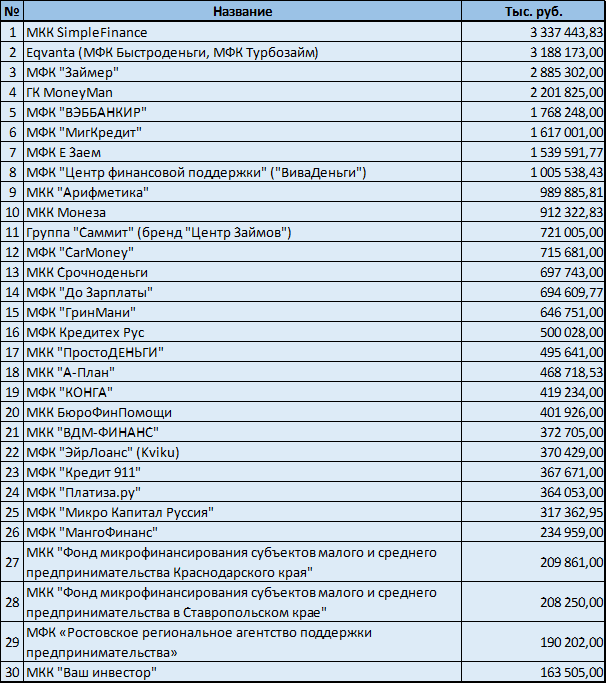

Таблица 2. ТОП компаний по объему квартального оборота (выдача)

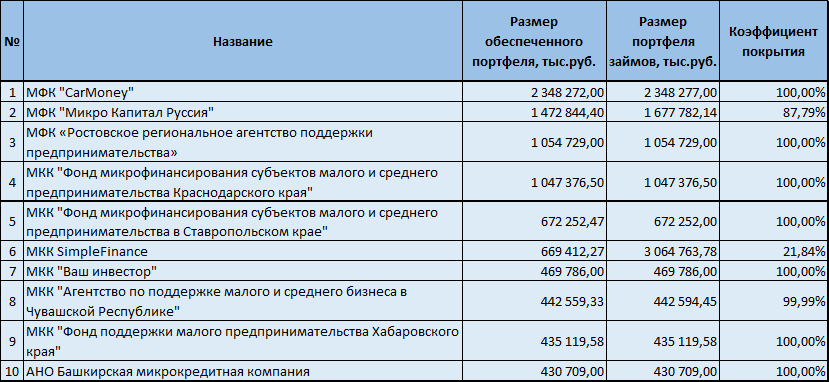

Среди компаний, заполнивших анкету Агентства, выдающих займы с обеспечением (учитывается залог как недвижимости, займ под залог ПТС), лидеры выглядят следующим образом.

Таблица 3. ТОП портфелей компаний, выдающих займы с обеспечением

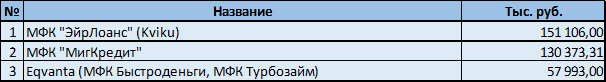

Таблица 4. ТОП компаний в сегменте PDL

Таблица 5. ТОП компаний в сегменте Installments

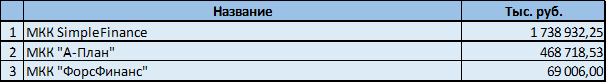

Таблица 6. ТОП компаний в сегменте МСБ

Таблица 7. ТОП компаний в сегменте POS

Таблица 8. ТОП компаний в сегменте тендерных займов – обороты по тендерам

Таблица 9. ТОП компаний по показателю CIR

Общий перечень компаний – участников рэнкинга.

Таблица 10.

обсуждение