При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Каждая статья Джона Рекенталера из Morningstar заслуживает того, чтобы задуматься и посмотреть на мир инвестиций с какой-то новой и неожиданной стороны.

В моем внутреннем рейтинге он – лучший автор по тематике портфельных инвестиций.

На этот раз он пишет об очень созвучных моему понимают трендах в коллективных инвестициях. Взаимные фонды и ETFs все больше становятся очень дешевыми строительными кирпичиками для индивидуальных портфелей частных инвесторов, когда основные доходы бизнеса финансовых посредников перемещаются в сферу инвестиционного консультирования данных инвесторов.

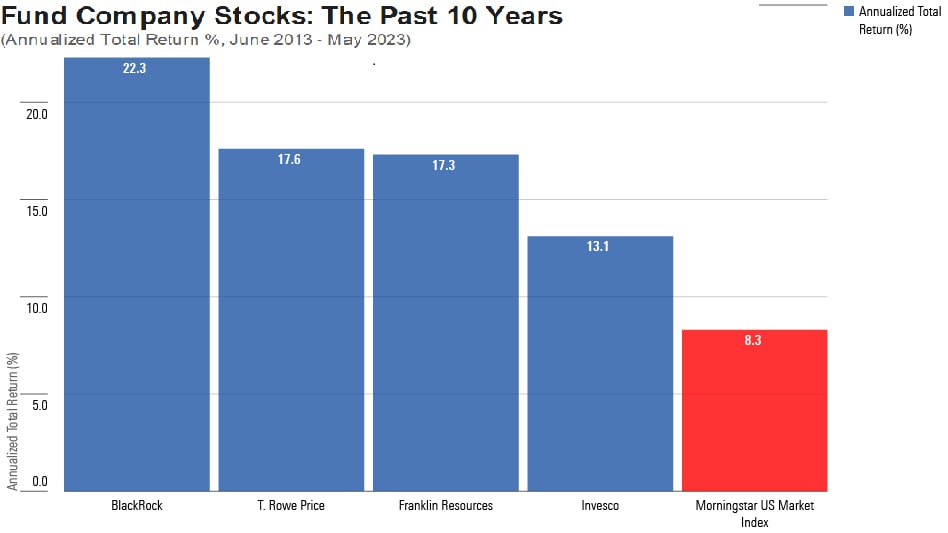

Рекенталер иллюстрирует данный процесс на примере эволюции индустрии активно-управляемых и индексных взаимных фондов в США, начиная с 2000 г. За это время крупнейшие УК отказались от взимания высоких надбавок при выдаче акций фондов и резко снизили комиссии за управление (см. рис 1). Это не было их прихотью, просто инвесторы забирали свои средства из дорогих фондов и перекладывали их в более дешевые. И это, конечно, сильно ударило по экономике специализированных УК, включая BlackRock, Invesco, T. Rowe Price и Franklin Templeton. За последние 10 лет акции указанных компаний принесли своим акционерам доходность ниже сводного индекса MS по американским акциям (см. рис.2).

Рекенталер пишет, что бенефициарами от этого были не только сами пайщики фондов, но и инвестиционные консультанты, получающие вознаграждение от стоимости активов на счетах клиентов. Далее Рекенталер пишет о том, что прогресс будет изменять и бизнес этих консультантов, но это еще далекое будущее.

Я уверен, что рано или поздно данные процессы охватят и российские открытые и биржевые ПИФы, которые пока, не обращая внимание на происходящее в мире, держат высокие комиссии для частных инвесторов (сравни цифры по нашим фондам со средними значениями фондов в США на графике выше), а также держатся за неоправданно сложные, чтобы быть успешными инвестиционные стратегии. Это иллюзия, что на них не действует конкурентное воздействие денежных потоков частных инвесторов. Просто наша специфика состоит в том, что частные инвесторы пока воздерживаются от перераспределения своих вложений из дорогих фондов в фонды дешевые, а просто предпочитают иные, чем открытые и биржевые ПИФы финансовые инструменты. Долгое время стоять в стороне от глобальных трендов не получится. Не знаю, какой сценарий в итоге сработает, но российские ПИФы неизбежно переживут трансформацию упрощения стратегий и снижения издержек. А стимул измениться, мне кажется, вполне реальным даже сейчас, поскольку предложенная Минфином конструкция долгосрочных (пенсионных) сбережений, становящихся добровольными, похоже, приведет к том, что новые пенсионные деньги потекут мимо НПФ (но могу и ошибаться, конечно)

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение