При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

«Обязательность восстановления» не всегда работает в отношении зарубежных рынков.

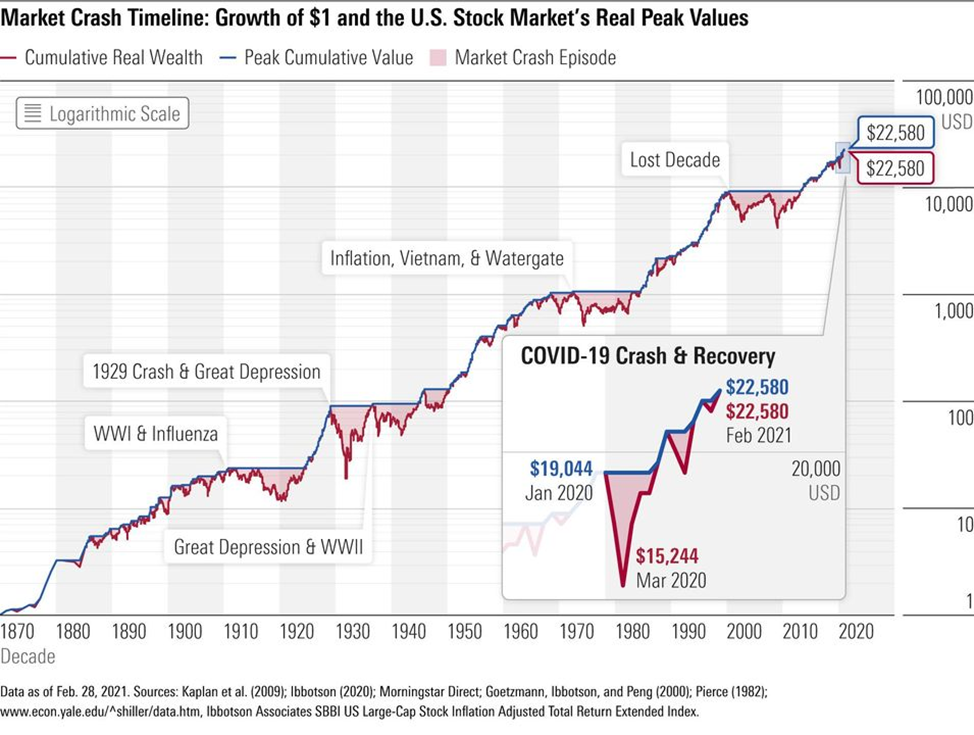

Интересная статья в Morningstar экономиста Paul Kaplan, которого считаю одним из лучших систематизаторов финансовых кризисов. У него есть оригинальная методика классификации американских кризисов в зависимости от площади фигур (заштрихованы на картинках), ограничиваемых линией спада- восстановления рынка и линией, проводимой от предкризисного пика до точки восстановления рынка. В качестве индекса он использует динамику стоимости 1 доллара США, инвестированного в широкий индексный портфель с учетом реинвестирования дивидендов.

Итог его рассуждений о 150-летней истории кризисов акций в США с 1870-го по 2020 г., т.е. с учетом COVID-19. 1. За 150 лет 1 доллар США достиг стоимости 22 580 долл. 2. За это время выделяется 18 самых глубоких финансовых кризисов (см. табл.). Кризис 2020 г. – наименее глубокий и продолжительный, занимает последнее – 18-е место. 3. Что касается рынка акций в США – во всех 18-ти кризисах стоимость акций всегда восстанавливалась (!), однако никогда нельзя узнать заранее скорость восстановления рынка, события 2020 г. это подтвердили.

От себя лишь замечу, что «обязательность восстановления» не всегда работает в отношении зарубежных рынков. Мне известны, по крайней мере 3 истории, где такое восстановление пока не состоялось – в Японии с 1989 г., бразильский индекс и российский РТС – с 2008 г. На сегодняшний день эти индексы восстанавливаются соответственно 374 месяца и 153 месяца каждый.

Профиль автора в соцсети: https://www.facebook.com/ae.abramov

обсуждение