При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

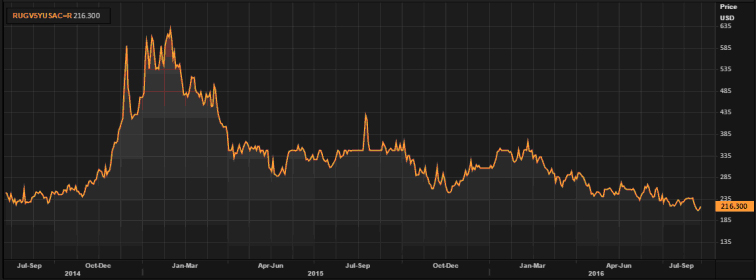

Российские облигации возвращают прежние позиции.

Предпосылок для скептицизма в отношении России было немало со II половины 2014 года: огромные нерентабельные траты бюджета, продолжение посткризисной стагнации. При этом Европа не казалась привлекательной областью: то же «буксование» экономики, монотонная нерешительность Центробанка, ещё и волатильность ценных бумаг (VIX) после референдума в Соединённом Королевстве. Да и просто невыгодно: последние 10-летние госбонды в Германии разместили даже не с нулевым купоном, а с -0.05% (вместо знакомых 0.5%).

Что до Японии, то та же «мягкая» политика, что вынуждает ЕЦБ отдавать по €80 млрд на скупку правительственных бумаг (из них €20 млрд в упомянутые немецкие), аналогичным образом толкает Банк Японии печатать ¥80 трлн (примерно $715 млрд по среднегодовому курсу) исключительно на «бай-бэк». Не удивительно, что последний японский аукцион 2 августа на ¥2.4 трлн ($23.8 млрд) вызвал наименьший за полгода спрос. Всё это привело многочисленных «проамериканских» инвесторов на рынок Соединённых Штатов, что является разумным в дальней перспективе, однако в моменте риски огромные.

Как известно, «у соседа трава зеленее». Но не доводить же ажиотаж вокруг Америки до абсурда: с учётом инфляции текущая реальная доходность (8 июля зафиксирован исторический минимум 1.36%) 10-летних Treasuries США отрицательная – вблизи 25-летнего минимума и даже ниже, чем соответствующая доходность европейских или японских облигаций. Даже если не брать в расчёт значительно подросший за год на 8 б.п. спрэд американских CDS, наглядно символизирующих подзабытое правило о непременных рисках на любом, пусть и самом развитом рынке.

Если не случится коллапса сформировавшегося «пузыря» за август-сентябрь и ФРС, как ожидается, поднимет ставку не раньше декабря, многие прогнозы дают дальнейшее снижение за осень доходности до 1.25% – впрочем, продолжение столь беспрецедентного ралли лишь усугубит опасность болезненного отката, наибольшего по меньшей мере за десятилетие. Для опасений имеются основания: при неустойчивой пока промышленности и отчётности корпораций госдолг на руках у иностранцев вырос на 10 п.п. за год до нынешних 105% от ВВП - а ведь в начале «нулевых» среднее соотношение было всего 60%. Низкая стоимость процентных выплат «потворствует» наращиванию пассивов: содержание даже этих долговых 19 трлн сейчас обходится лишь в 1.4% ВВП или в 6.6% бюджета Штатов.

Не все могут себе позволить рисковать: пенсионные фонды США собираются влить $3 трлн средств при совокупном объёме рынка казначейских бумаг $13.4 трлн, не удержались от увеличения вложений и РФ (+5.7 млрд до $88.2 млрд) с Китаем (+2 млрд до $1.244 трлн) – в противовес им Япония (-9.6 млрд до $1.133 трлн), Саудовская Аравия (-9.7 млрд долл. до минимума за 15 месяцев) и Эмираты (двухлетний минимум в $61.8 млрд). Растёт спрос и на корпоративные облигации: средняя доходность портфеля «корпоратов» сократилась с начала года с 6.05% до 4.35%, притом средний спрэд к кривой US Treasuries снизился с 430 до 325 б.п. Разница и самой кривой с положением год назад особенно замена на долгом участке.

| Доходность MM & Treasuries США: | Спрэд CDS США: |

|---|---|

|

|

| Источник: investing.com | Источник: Thomson Reuters Eikon |

Инвесторы, вкладывающиеся в Россию

Что ж, 2016 стал переломным для российского рынка заимствований, и среди упоминавшегося скептицизма начинают проступать признаки «оттепели» настроений инвесторов. Среди зарубежных причин выступают такие сугубо политические события, как теракты во Франции, переворот в Турции и уже «анекдотичный» Брексит. После вычитания страновых рисков ценные бумаги развивающихся стран показали как доходности выше, чем 0.93% за 10 лет держания британских облигаций, так и получше волатильность: за торговую неделю с 23 июня китайские «голубые фишки» потеряли всего 2.8%, бразильские – 5.8%, а среднее падение западных индексов составило 7.1%.

Логика вливаний «перевернулась»: краткосрочно действительно имеет смысл переложиться в бумаги EM (emerging markets) в твёрдой валюте с инвестиционным рейтингом, например, российские. Однако в «долгосроке» геополитика, цена на нефть, внешняя и внутренняя «недоинвестированность», фактор Китая и накопившиеся структурные проблемы ещё дадут о себе знать. Рубль дважды слабел по нарастающей, и хотя маловозможна ситуация повторения «скачка» ставки, но оставлять лонговые позиции на зиму является рискованной идеей (если только у вашего капитала нет огромного запаса прочности).

Весьма вероятной «точкой перелома» станет II половина 2017, когда по большинству прогнозов Резервный фонд себя исчерпает (международные агентства уже загодя готовы к снижению рейтингов), и государство переключится на «самокредитование» со средств ФНБ, в котором по нашим же проектам трёхлетнего бюджета останется к концу 2019 не более ₱500 млрд Заметим, что дальний отрезок кривой доходности гос. бумаг со сроком 10 и более лет больше не инвертирован, зато год назад правильную форму имели периоды 1-3Y.

Но это «относительно дальнее» будущее, а пока доля «нерезов» в суверенных бондах России растёт с 24.2% (₱877 млрд) в декабре 2014 и 18% в марте 2015 до 22.6% (+₱20 млрд за месяц до ₱1.186 трлн) в мае, «постбрекситовских» рекордных 29% (₱1.26 трлн) и 25% в августе этого года. Что неудивительно (на волне внутреннего спроса), и сам рынок ОФЗ расширился с ₱3.63 трлн на конец 2014 до ₱5.245 трлн (+44.5%) в мае 2016. На такой «приливной волне» Минэконом надеется до конца года доразместить «оставшиеся» ₱1.25 млрд суверенных еврооблигаций: ещё и Euroclear начал депонирование, значит, и Clearstream «не за горами» – впрочем, осложнить перспективы может неликвидность суммарного выпуска в ₱3 млрд

В свою очередь, Минфин планирует, с расчётом на среднегодовые $40/барр. Brent, нарастить в 2017 «реализацию» гос. бондов в 4 раза до примерно $20 млрд Иностранцев до поры не смущает (а уж остальных – тем более) «раздутие» нац. долга РФ до рекордной отметки в следующем году, ведь в условиях притока заграничных инвесторов у экономики может, за счёт заимствований, получится хотя бы «выглянуть» из коридора рецессии. Дисконт кривой ОФЗ к ключевой ставке около 140 б.п. (для сравнения – до 10 июня был 160, а перед заседанием 30 апреля 2015 – 180) сейчас демонстрирует, что в отношении последней заложены ожидания снижения ещё на 50-100 б.п. в течение ближайшей дюжины месяцев.

| Доходность ден. рынка и ценных бумаг России: | Спрэд CDS России: |

|---|---|

|

|

| Источник: investing.com | Источник: Thomson Reuters Eikon |

обсуждение