При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Человечество давно научилось создавать финансовые кризисы, но до сих пор не знает, как от них избавиться.

Но если нельзя избавиться, то, оказалось, можно наблюдать за ними. Для наблюдения за валютным рынком я придумал индекс для анализа торговли долларом, который пригоден и для евро, и с 1994 года с некоторыми перерывами веду эти наблюдения.

Отметим, что предшествовало текущему кризису. Экономический обозреватель Борис Грозовский в статье «Ловушка стагнации: сколько лет потеряет российская экономика» описал экономическую ситуацию в стране в последние годы: «К середине 2013 года экономический рост в России практически остановился. Инвестиции, строительство и промышленность находятся на уровне прошлого года. ВВП увеличивается «европейским» темпом — 1,6%. Снижается экспорт. Инвестиции стагнируют уже полтора года, а строительство — почти два, грузооборот транспорта — полгода». Слово стагнация следовало бы заменить на стагфляцию, потому что Россия не может жить без инфляции, как рыба без воды.

Грозовский указывает, что инвестиции снижаются полтора года, а, если учесть, что статья написана 9 августа 2013-го, то выходит, что отрицательные процессы в экономике усилились с начала 2012-го. Посмотрим, как реагировал на это валютный рынок.

Каждая точка (белый кружок) на рис.1 - это среднее по времени значение нашего индекса. За единицу измерения времени выбран один месяц. Например, первая точка в 2010-ом - среднее значение за январь, вторая точка - среднее, но уже за январь и февраль, и т. д. Всего точек в году получается 12, а последняя оказывается среднегодовым индексом. В основу положен принцип накопления числовых значений индекса, который вычисляется каждый день.

Обратите внимание, индекс - отрицательное число, это техническая деталь, связанная с алгоритмом его вычисления. Но когда на рынке происходят бурные события, следуют выбросы индекса в зону положительных значений. А в случае финансовых кризисов индекс надолго поселяется в положительной зоне. Свойство индекса менять знак в зависимости от ситуации делает его уникальным.

Что же мы видим на рис.1? В 2012-ом рост индекса остановился, начиная с марта (третья точка). Следует переходный период на уровне в -0.512 единиц, который заканчивается в июне (6 точка). Август (8-ая точка) отмечает первый скачок стагфляции, за ним следует вяло текущий процесс дальнейшего сползания экономики до июня 2013-го. С августа тренд усиливается, на что указывают стрелки. 2014-ый начинается резким скачком стагфляции и ещё большим трендом, включая октябрь (10-ая точка). Точки 3 и 4 картину не портят, объяснение их появлению имеется, назовём их появление действием случайного фактора на валютном рынке. Накопительный принцип как раз и нивелирует действие такого фактора на последующий ход кривой индекса.

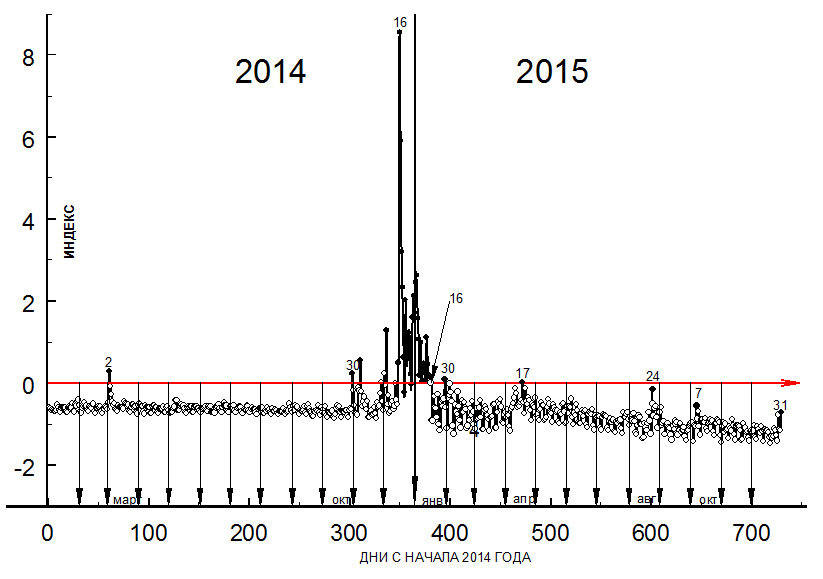

Рассмотрим валютный рынок в 2014-15 годах. На рис.2 представлена ежедневная регистрация индекса в течение этих двух лет. При таком способе регистрации трудно заметить стагфляцию, хотя и здесь она проявила свой отрицательный тренд. Образно говоря, на первом рисунке виден лес издалека, а на втором - отдельные деревья.

До 30 октября индексная кривая устойчиво «бежит» во времени в зоне отрицательных значений. На протяжении 10 месяцев она демонстрировала завидную устойчивость, назовём это фазой равновесного состояния рынка. К чести Центрального Банка надо отметить его решающий вклад в этом деле.

2 марта после заявления Совета Федерации о предоставлении Президенту права ввода войск на Украину произошёл выброс индекса в зону положительных значений, это и есть случайный фактор, упомянутый выше. Рынок быстро понял, какую медвежью услугу оказал Совет Федерации и через три дня не без усилий ЦБ вернулся к равновесному уровню.

Отметить необходимо ещё одну деталь: после кризиса 98-го индекс впервые (!) оказался 2 марта в зоне положительных значений, это свидетельство того, что валютный рынок находится под сильнейшим напряжением, но при этом, как сказано, остаётся в фазе равновесного состояния. Напряжение вызвано нарастающей рублёвой массой, не желающей работать в экономике и готовой к спекулятивной игре на рынке. Поэтому фаза равновесного состояния показывает, что ЦБ ещё имел возможность удержать ситуацию под контролем и сделал это.

В 2015-ом говорить о равновесном состоянии рынка не приходится. Колебание индекса, отражающие скачки курса доллара, возросли примерно в два раза по сравнению с докризисным периодом 2014-го. Обратите внимание на поведение индекса в отдельные дни, отмечены на рис.2 чёрными точками с указанием чисел в соответствующие месяцы. В эти дни деньги лёгкого поведения предпринимали слабеющие попытки повторить свой успех 16-го декабря 2014-го. Даже 31-го декабря они хотели испортить людям праздник. Что же мешало? Не хватило сил, и ЦБ отразил эти попытки.

Рис 1. Валютный рынок Москвы с 2010-го по 2015-ый годы (торговля долларом). Апрель 2016-го отмечен на графике цифрой 4.

Месяцы, отсчёт с января 2010 года.

Рис 2. Валютный рынок Москвы в 2014-2015ых годах (торговля долларом).

Рис 3. Фрагмент индексной кривой в предкризисный и кризисный периоды.

Проанализируем сам кризис. Выделим фрагмент, включающий предкризисный и кризисный периоды, см. рис.3.

Наступает 30 октября, индекс вновь выброшен в положительную зону. Высота пика лишь немного уступает пику 2 марта. Казалось, что ситуация повторяется: рынок со свойственным ему упорством возвращается к уровню равновесия и достигает его 4 ноября.

Однако ситуация принципиально изменилась: следуют выбросы вновь и вновь. Наиболее сильные выбросы идут по нарастающей. Индекс фиксирует эти выбросы 30 октября, 7 ноября и 3 декабря (отмечены чёрными кружками). Рынок вступил в новую фазу развития! Индексная кривая иллюстрирует участие рынка совсем в другом процессе, хотя стагфляция никуда не делась. По опыту наблюдения за двумя первыми кризисами я называю этот период предкризисным. Потому что этот период неотвратимо заканчивается финансовым потрясением. Вывод этот не вытекает из каких-то теоретических представлений, а констатируется как результат наблюдений за поведением рынка. Так происходило перед кризисами 94-го и 98-го годов. Кстати,

мировой кризис 2007-8-го годов основательно тряхнул Россию, но кризиса не вызвал, потому что в банковскую систему ввели денежную массу в несколько сот миллиардов рублей. Предкризисного периода тогда не было, не случилось и кризиса. Финансовый кризис аналогичен землетрясению, последнему тоже предшествует своеобразный предкризисный период, который выражается в виде улавливаемых сейсмографами слабых колебаний земной коры. А поведение некоторых животных аналогично поведению нашего индекса в предкризисном периоде: эти животные чувствуют приближение землетрясения, но вряд ли знают, когда произойдёт первый толчок. Индекс в предкризисный период сообщает нам: «Внимание! теперь в любой день может начаться кризис».

Вот как начался третий кризис. 15 декабря произошёл очередной выброс индекса в зону положительных значений, на рис.3 на это указывает стрелка. Казалось бы, 16-го индекс вернётся в зону отрицательных значений, и предкризисный период продолжится. Но произошло непредвиденное. В ночь на 16-ое ЦБ резко поднял ключевую ставку до 17% годовых, чтобы сделать деньги дорогими для коммерческих банков и тем самым приостановить их утечку на валютный рынок. Мыслилось, что дорогие деньги остановят или затормозят скупку валюты. Можно считать, что ЦБ допустил тактическую ошибку, именно тактическую. Не случись её, то всё равно нашёлся бы другой случайный фактор, который бы послужил спусковым курком для начала кризиса в какой-то другой день.

Началом кризиса можно считать переход нулевой линии где-то в ночь с 14 на 15 декабря 2014-го. Предкризисный период составил 46 дней (к примеру, в 94-ом период длился с 23-его сентября по 10 октября, т.е. 18 дней).

Следует отметить, что 10 ноября ЦБ отменил валютный коридор (пунктирная стрелка на рис.3), оставив за собой право на интервенции по своему усмотрению. Но это уже не помогает, ошибка была допущена ещё в 1995-ом, когда был введён валютный коридор. Это ошибка стратегическая, потому что, наталкиваясь каждый раз на верхнюю границу коридора, курс доллара, а затем и евро, стал отставать от инфляции. Росли цены на все товары: как на импортные, так и внутреннего производства. Цена на самый универсальный товар, каким является доллар, искусственно занижалась. Понятие «справедливой» цены возникло не на пустом месте.

Паразитирующая денежная масса достигла критической величины, и рынок отправился на поиск «справедливой» цены на свой товар. В этом смысл финансовых кризисов, по крайней мере, в России.

Точки фиксации индекса в период кризиса отмечаются чёрными кружочками. Первый кризисный пик (выброс) рынок фиксирует 16 декабря. Официальный курс доллара фиксируется в этот день в 58,35 руб. за доллар, тогда как банки, особенно региональные, продавали доллар по цене 80 и более рублей.

На рис.3 видно, что с 16 по 21 декабря индекс стремительно падает. ЦБ, используя всю мощь денежных резервов, пытается подавить кризис. Этот приём использовал ЦБ и в кризис 98-го, я называю его вертикальной стабилизацией.

С 21 декабря рынок начинает сопротивление, а 16 января капитулирует. ЦБ празднует победу. Но победа пиррова. ЦБ израсходовал немалые резервы, а рынок не добился «справедливой» цены за доллар. Читатель, глядя на рис.3, легко подсчитает, что кризисный период состоял из 8 кризисных пиков, четыре из которых пришлись на декабрь, четыре - на январь. Пики, как и положено, оказались в зоне положительных значений индекса. Но амплитуды пиков распределяются, не подчиняясь так называемой классической схеме распределения.

Согласно классической схеме кризис протекает по закону затухающих колебаний: начиная с некоторого пика, амплитуда каждого последующего оказывается меньше предыдущего. Процесс затухания кризисных пиков заканчивается по достижению рынком некоторого нового равновесного уровня, но обязательно в зоне отрицательных значений индекса.

Реализация классической схемы происходит только тогда, когда регулирующий орган, в нашем случае ЦБ, не вмешивается в сам процесс кризиса, не пытается регулировать рынок. Вмешательство регулятора - это своеобразная энергетическая подпитка, мешающая затуханию процесса, а это приводит к увеличению длительности кризиса.

Классическая схема реализовалась в первом кризисе 94-го. Тогда рынок ещё не регулировался: в казне было мало денег. Разумеется, Центральный Банк вовсе не озабочен соблюдением классической схемы, у него, как правило, есть более веские основания, чтобы вмешаться в течение кризиса.

16 января, см. рис.3, фиксирует окончание кризиса, индексная кривая перешла в зону отрицательных значений. Рынок перешёл к поиску уровня равновесия. Но коридор колебаний индекса в 2015-ом, отражающий колебание курса доллара, вырос более чем в два раза по сравнению с докризисным периодом 2014-го. Следует отметить ещё один интересный момент в поведении рынка. Как известно, 30 сентября 2015-го по разрешению Совета Федерации Россия вступила в военные действия в Сирии, нанеся первый авиационный удар по позициям террористического государства ИГИЛ. Однако, в отличие от 2-го марта 2014-го рынок не проявил ни малейшей реакции по этому поводу, см. рис.2. Почему? Ответ прост: Россия осуществила акт войны против ИГИЛ на территории суверенного государства по просьбе президента Сирии Башара Асада, т.е. не нарушив международное право в отличие от США.

Продолжим анализ. Колебание курсов валют порождает тревожное настроение в обществе и страстное желание экспертов угадать курс. Поведение индекса не даёт ответа, куда движется валютный курс, но показывает куда более важное, а именно: тенденцию развития экономики страны. Усреднённый по времени индекс в 2015-ом (см. рис.1) иллюстрирует стремительное нарастание стагфляции. А «дна» всё не видать.

Наступил 2016-ый. Январь и февраль показали ещё большее нарастание стагфляции. Но что произошло в марте и апреле? Неужели падение экономики остановилось? Не это ли злополучное дно, о котором мечтали эксперты? Но нет, после апреля (месяц отмечен цифрой 4) возобновилось падение экономики.

Сделаем неутешительный вывод: в декабре 2014-го и январе 2015-го мы наблюдали лишь первую фазу финансового кризиса, будем ждать вторую.

Закончим рассказ на оптимистической ноте: с окончанием кризиса у России появится шанс вытащить свою экономику из злополучной ловушки, ибо сказал же финансовый философ Герман Греф: «…реформы начинают тогда, когда заканчиваются деньги».

обсуждение