При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

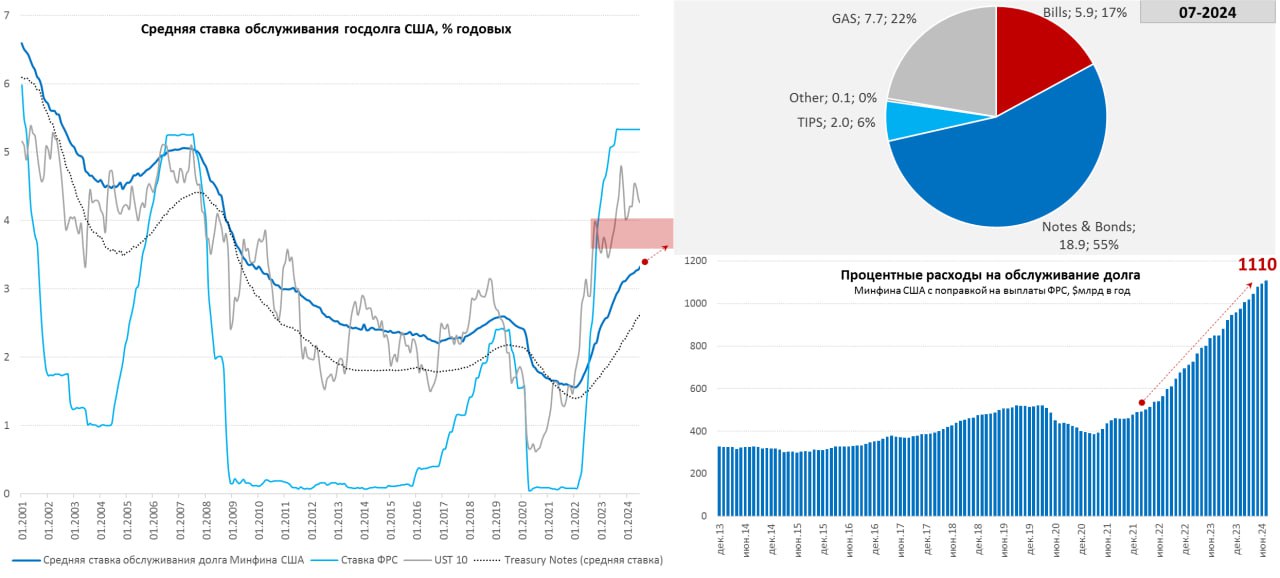

Проценты перевалили за $1,1 трлн.

Июль продолжил тенденцию на рост расходов бюджета США на проценты по долгу: за месяц мадам Йеллен потратила $89 млрд (+21% г/г), суммарный объем процентов за 12 месяцев впервые перевалил за $1.1 трлн, приближаясь к 4% ВВП, при средней ставке за эти 12 месяцев 3.15%.

Средняя ставка по долгу в июле немного ускорила свой рост и достигла 3.33% годовых, прибавив 49 б.п. за год, по рыночному долгу она чуть повыше 3.39% годовых (+52 б.п. за год). Пока фактическая ставка все еще значимо ниже доходности десятилетних облигаций, но в общем-то она идет в сторону болезненных для бюджета 3.5-4% годовых, последователям Йеллен будет совсем некомфортно, среднесрочно средняя стоимости долга выше 4% годовых – это интенсификация риска долговой спирали.

Ставки по портфелю векселей немного снизились, но все еще в районе 5.35%, ускорился рост средней ставки по Notes до 2.66% (+64 б.п. за год) и длинным облигациям Bonds до 3.18% (+13 б.п. за год). Ускорение роста средней ставки по Notes/Bonds обусловлено ростом размещения более длинного долга после года когда почти весь прирост долга был профинансирован векселями, а деньги на них пришли из обратного РЕПО ФРС.

В июле рыночные долг Минфина США резко вырос на $312 млрд, из которых почти половина была профинансирована векселями (+$150 млрд) и облигациями с фиксированным купоном (+$231 млрд), но гасил бумаги с плавающим купоном и привязкой к инфляции (-$68 млрд). Ухудшение настроений на рынках и Risk Off случились очень вовремя, дав Йеллен возможность занять побольше и чуть подешевле.

В 3 квартале бюджет хочет занять на рынке $740 млрд, из которых $181 млрд векселями и $559 млрд купонными облигациями. План по векселям почти выполнен, поэтому до конца квартала будут выпускать в основном купонные облигации.

В 4 квартале Минфин США планирует занять $565 млрд, из которых $475 млрд купонными облигациями и только $90 млрд векселями.

Перетоки из акций (Risk Off) и «голубиная песнь» Пауэлла помогли бы Йеллен выполнить план и спокойно уйти на пенсию (сокращение QT уже помогает). Но среднесрочная потребность в рыночных заимствованиях >$2 трлн в год никуда не денется и с этим уже будет разбираться следующая администрация.

Telegram канал автора: https://t.me/s/truecon

обсуждение