При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Часть вторая.

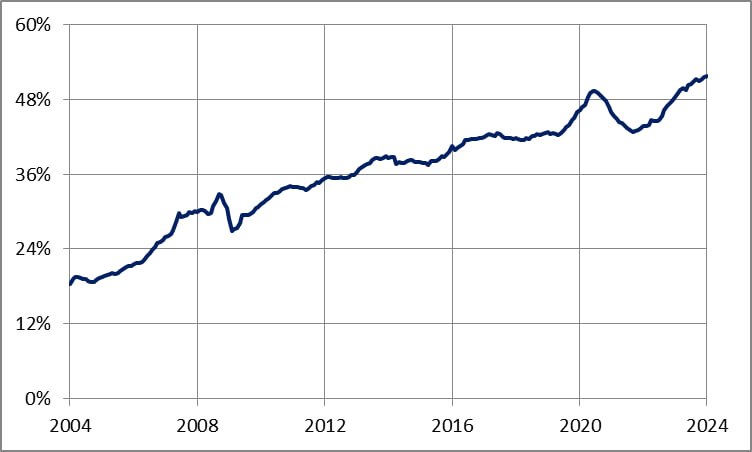

Теперь немного заглянем в будущее. Допустим, что кредитный бум продлится ещё несколько лет. Инфляция и реальная ставка вернутся к своим привычным значениям 4 и 2% соответственно, а денежная масса превысит отметку в 60% от ВВП против 42% в 2022-м году. Но так не бывает! Простейшие рассуждения в духе портфельной теории наталкивают на мысль, что рост денежной массы должен сопровождаться ростом доходности, а никак не падением. То есть деньги из банков уйдут, но куда именно?

Вариант 1. Никуда. Денежная масса в России отлично росла на протяжении многих лет и может спокойно расти дальше, пока не достигнет уровня западных стран. Грубо говоря, это 100% от ВВП. Но это несложно парировать. Тот факт, что сравнительно небольшой рост кредита сопровождается столь значительным повышением ставок, уже свидетельствует о том, что инвесторы не желают держать больше рублей. Тенденция на увеличение денежных агрегатов, которая некогда имела место вследствие девалютизации экономики, давно завершилась, в то время как уровень развитых стран для нас изначально недостижим в силу более низкого уровня частного капитала в целом.

Вариант 2. Фондовый рынок. Снижение ставок всегда хорошо для акций, а заодно и для инвестиций компаний. Но тут снова нет логики! Рост котировок на фоне падения ставок возможен лишь в результате количественного смягчения или массового притока капитала извне, в то время как в деловых циклах всё происходит с точностью до наоборот. Но главное, что ни один менеджер не согласится принимать новый долг по ставке 10%, если он может использовать для развития прибыль, поэтому инвестиции, которые осуществляются на средства акционеров, пребывают на максимуме уже сейчас. Если так, то охлаждение экономики должно привести не только к снижению котировок, но и высвобождению из рынка дополнительной ликвидности в форме повышенных дивидендов.

Вариант 3. Будет потрачено. Сбережения это отказ от текущего потребления ради будущего, а высокие ставки, следовательно, отличный шанс накопить денег, дабы осуществить мечту. И это уже реально. Развлечения, путешествия, покупка автомобиля – всё это можно перенести на потом, если в дальнейшем можно будет позволить себе нечто большее. Но есть два вопроса. Во-первых, подобная эластичность присуща лишь нескольким не самым большим секторам экономики. Продукты, образование, медицина – всё это практически не зависит от ставок, поэтому рост денежной массы на 20% от ВВП это несоизмеримо много. И во-вторых: значительная часть расходов, которые возможно перенести в будущее, это всё равно импорт.

Вывод, я полагаю, уже понятен: капитал у нас ходит не между секторами, а между внутренним и внешним рынком, поэтому потекут денежки за бугор. И облом всего нашего рынка будет ой каким страшным! Как ни крути, но в 2014-м году денежная масса у нас не снижалась, да и фондовый рынок, в общем-то, был в порядке.

Telegram канал автора: https://t.me/zmeyclub

обсуждение